Übersicht Berentzen Aktie

| Datum | 16.01.2023 |

| Zahl der Aktien | 9,4 Mio. |

| Aktienkurs | 5,90 EUR |

| Marktkapitalisierung | 55 Mio. EUR |

| Net Cash mit Factoring | 17 Mio. EUR |

| Net Debt ohne Factoring | 31 Mio. EUR |

| Unternehmenswert (mit/ohne Factoring) | 38/86 Mio. EUR |

| ISIN | DE0005201602 |

Investitionsthese zur Berentzen Aktie

Traditionsreiches und breit aufgestelltes Getränkeunternehmen verfolgt eine Profitabilisierungsstrategie und erzielt dabei gute Fortschritte.

Steigerung der Ertragskraft spiegelt sich noch nicht im Kursverlauf wider, trotz einer schuldenfreien Bilanz liegt die Bewertung der Berentzen Aktie bei Kurs-Gewinn-Verhältnis von nur 10 (2022e).

Potential zur deutlichen Gewinnsteigerung, Erhöhung des Bewertungsniveaus und Zahlung von üppigen Dividenden vorhanden.

Risikohinweis: Small Cap Unternehmen

Obwohl der Umsatz der Berentzen-Gruppe im Jahr 2023 fast 200 Mio. EUR erreichen dürfte, liegt die Marktkapitalisierung des Unternehmens nur bei 55 Mio. EUR.

Das durchschnittliche Handelsvolumen der Berentzen Aktie erreicht an der Xetra-Börse einen Tagesumsatz von ca. 10.000 Aktien, inklusive anderer Börsenplätze werden täglich rund 14.000 Aktien gehandelt. Das entspricht einem Handelsvolumen von etwa 100.000 EUR.

Die geringe Liquidität kann zur Folge haben, dass es bei unlimitierten Kauforders zu einem starken kurzfristigen Kursanstieg kommt. Um zu verhindern, dass ihr beim Kauf von Small Cap Aktien einen überhöhten Preis bezahlt, beachtet unbedingt folgenden Hinweis: Bei Nebenwerten solltet ihr ausschließlich mit Limitorders arbeiten.

Prüft dazu die Kursentwicklung der letzten Tage, achtet auf den Spread (die Spanne zwischen dem Brief- und Geldkurs) und platziert dann eine Limitorder auf dem liquidesten Börsenplatz (in der Regel ist das die Xetra-Börse).

Gegebenenfalls kann es ein paar Minuten, Stunden oder sogar Tage dauern, bis eure Order bedient wird. Das gehört dazu, denn nur so könnt ihr sicherstellen, dass ihr für die Aktie maximal den Preis bezahlt, den ihr zu zahlen bereit seid.

Ein zweiter Hinweis, bevor wir mit dem Artikel starten: Der Geschäftsverlauf von Small Cap Unternehmen wie der Berentzen-Gruppe unterliegt stärkeren Schwankungen. Aufgrund der geringen Unternehmensgröße fehlt die Blue Chip-typische Länder- und Produktdiversifizierung innerhalb des Unternehmens. Oftmals ist die Geschäftsentwicklung der Small Cap Aktien von wenigen Produkten, einem stark eingegrenzten Absatzgebiet und/oder wenigen Abnehmern abhängig.

Das führt zu erhöhten Schwankungen in der Umsatz- und Gewinnentwicklung und folglich auch im Aktienkurs. Dazu kommt ein weiterer verstärkender Effekt: In Bärenmärkten kann die Liquidität von Small Cap Aktien vorübergehend nahezu vollständig austrocknen. In diesen Phasen kann es vorkommen, dass ein Verkauf von Small Cap Aktien nur zu hohen Kursabschlägen möglich ist.

Diese beiden Aspekte zusammen führen zu deutlich erhöhten Kursausschlägen, die über eine entsprechend reduzierte Positionsgröße sowie die Bereitschaft einer langfristigen Anlagedauer berücksichtigt werden sollten.

Auf der anderen Seite bieten Investments in Small Cap Aktien auch einzigartige Chancen, da die Unternehmen wachstumsstärker und dazu noch günstiger und ineffizienter bewertet sein können.

Ein letzter abschließender Hinweis, dann geht es mit dem Artikel los: Bitte beachtet, dass ich selbst in der Berentzen Aktie investiert bin und daher ein Interessenkonflikt bei der Einschätzung der Aktie bestehen könnte.

Geschäftstätigkeit von Berentzen

Unternehmensgeschichte

Die Berentzen-Gruppe ist ein Konzern mit mehr als 260-jähriger Unternehmensgeschichte. Viele Leser dürften mit den hochprozentigen Produkten der namensgebenden Marke „Berentzen“ bereits in Teenagerjahren in Berührung gekommen sein.

Streitigkeiten zwischen den Familienmitgliedern haben ab den späten 1990er-Jahren dazu geführt, dass das Unternehmen tief in die Verlustzone gerutscht ist. Einige Jahre konnte die Gesellschaft von der Substanz aus alten Zeiten zehren, bis die Lage kritisch wurde.

2008 übernahm daher der Private Equity-Investor Aurelius die Leitung der Gesellschaft und führte eine Restrukturierung durch.

Die Kosten wurden gesenkt, die Abläufe verbessert, die Energydrinkmarke Mio Mio entwickelt und die Saftpressenmarke Citrocasa übernommen.

Ab dem Jahr 2014 schrieb Berentzen wieder schwarze Zahlen, 2016 verkaufte Aurelius die letzten Aktien. Seitdem befindet sich die Gesellschaft im Streubesitz und arbeitet kontinuierlich profitabel, wenn auch mit einer (bisher) recht geringen Gewinnmarge.

Branche

Berentzen ist im Bereich der alkoholischen und alkoholfreien Getränke tätig. Der Hauptabsatzmarkt ist Deutschland.

Bei beiden Bereichen handelt es sich um gesättigte Märkte. Allerdings bietet sich in einigen Nischenmärkten Wachstumspotential. Dazu zählen:

- hochwertige Markenspirituosen

- hochwertige Eigenmarken der Supermarktketten

- belebende alkoholfreie Getränke mit hohem Koffeingehalt (Energydrinks)

- natürliche und gesunde Produkte wie bspw. frisch gepresste Fruchtsäfte

Berentzen ist in allen vier Wachstumsfeldern positioniert. Erklärtes Ziel der Unternehmensstrategie ist es, die Geschäftsaktivitäten mit einer geringen Gewinnmarge schrittweise durch profitablere und wachstumsstärkere Produkte und Marken auszutauschen.

Da das Unternehmen bereits über ein großes Produktions- und Vertriebsnetzwerk verfügt, sind für die Umsetzung dieser Strategie kaum Kapitalinvestitionen erforderlich. Das bedeutet, dass den Aktionären bereits in der Transformationsphase hohe Dividendenzahlungen zufließen können.

Grundsätzlich bleibt der Getränkemarkt jedoch ein hart umkämpftes und volumenmäßig stagnierendes Geschäft ohne großes Wachstumspotential. Positiv ist dagegen, dass aufgrund der stabilen Nachfrage nach Getränken ebenso wenig mit einem dauerhaften Einbruch zu rechnen ist.

Was die Berentzen Aktie aus Anlegersicht spannend macht, ist die Chance auf eine nachhaltig höhere Gewinnmarge und daraus resultierend ein höheres Bewertungsniveau, eine größere Ertragskraft und steigende Dividendenzahlungen.

Geschäftsmodell von Berentzen

Was wird angeboten?

Die Berentzen-Gruppe ist ein breit aufgestellter Getränkekonzern, der sein Geschäft in vier Segmente aufgeteilt hat:

- Spirituosen

- Alkoholfreie Getränke

- Frischsaftsysteme

- Übrige Segmente

Gehen wir die vier Segmente der Reihe nach durch.

Segment Spirituosen

In diesem Segment ist Berentzen in der Entwicklung, Herstellung und dem Vertrieb von verschiedenen Spirituosen (wie Korn, Liköre, Vodka, Gin und Rum) unter den Marken Berentzen, Puschkin sowie weiteren Marken tätig.

Im deutschen Markt erreicht das Unternehmen mit den Marken Berentzen und Puschkin einen Marktanteil von 11 % bei Fruchtlikören.

Zudem ist die Unternehmensgruppe als Lohnabfüller für preiswerte Eigenmarken der Supermarktketten tätig. In diesem Geschäft sind die Gewinnspannen jedoch hauchdünn, sodass Berentzen einen langsamen und geordneten Rückzug anstrebt.

Im Gegenzug arbeitet die Gesellschaft daran, gemeinsam mit den Supermarktketten hochwertige Premium-Eigenmarken zu entwickeln. Diese bieten den Konsumenten die Zutaten, das Design und die Qualität einer hochpreisigen Marke zu einem immer noch fairen und erschwinglichen Preis. Die Gewinnspannen dieses Geschäfts sind auskömmlicher.

Dazu kommt noch die Tätigkeit als innovativer Partner im Kooperationsgeschäft mit Influencern und bekannten Persönlichkeiten, bei denen sich die Berentzen-Gruppe auf die Entwicklung und die Produktion konzentriert und der Kooperationspartner auf die Vermarktung.

Im Kooperationsgeschäft gibt die Berentzen-Gruppe folgende zwei Beispiele bekannt:

- Die Softdrinks der Marke „Sugar Mami“ von Katja Krasavice, von denen im ersten Monat nach Produktstart 10 Mio. Dosen verkauft wurden.

- Vodka-Produkte der Marke „Karneval“ von RAF Camora & Bonez MC.

Segment alkoholfreie Getränke

Im Segment der alkoholfreien Getränke ist die Berentzen-Gruppe in der Entwicklung, Produktion und Vermarktung von Mineralwässern, Limonaden, Cola-, Mate- und Energydrinks unter verschiedenen Marken tätig. Zudem stellt Berentzen die Getränke der Erfrischungsmarke Sinalco in einem seit mehr als 50 Jahren betriebenen Konzessionsgeschäft her.

Das mit Abstand wichtigste Produkt des Segments ist jedoch die belebende Getränkemarke Mio Mio, die seit 2012 eigenständig entwickelt und aufgebaut wird.

Mio Mio startete 2012 mit einem Energydrink auf Mate-Basis. Dabei handelt es sich um einen unter Studenten sehr beliebten und stark koffeinhaltigen Tee, der mit Zucker und Kohlensäure versetzt wird.

Im Gegenzug zu einem klassischen Energydrink entstammt das Koffein einer natürlichen Quelle, was für einen länger anhaltenden Energieschub sorgt.

Mittlerweile wurde das Sortiment auf 10 Sorten ausgebaut und um Cola-Getränke, Limonaden und zuckerfreie Varianten erweitert, die ebenfalls einen deutlich erhöhten Koffeingehalt von 20mg/l aufweisen.

Stärkster Konkurrent ist die Brauerei Loscher, die in den 1990er-Jahren die Rechte an der Club-Mate erworben hat. Berentzen geht jedoch den Weg, Mio Mio zu einer Marke für verschiedene belebende Erfrischungsgetränke zu machen.

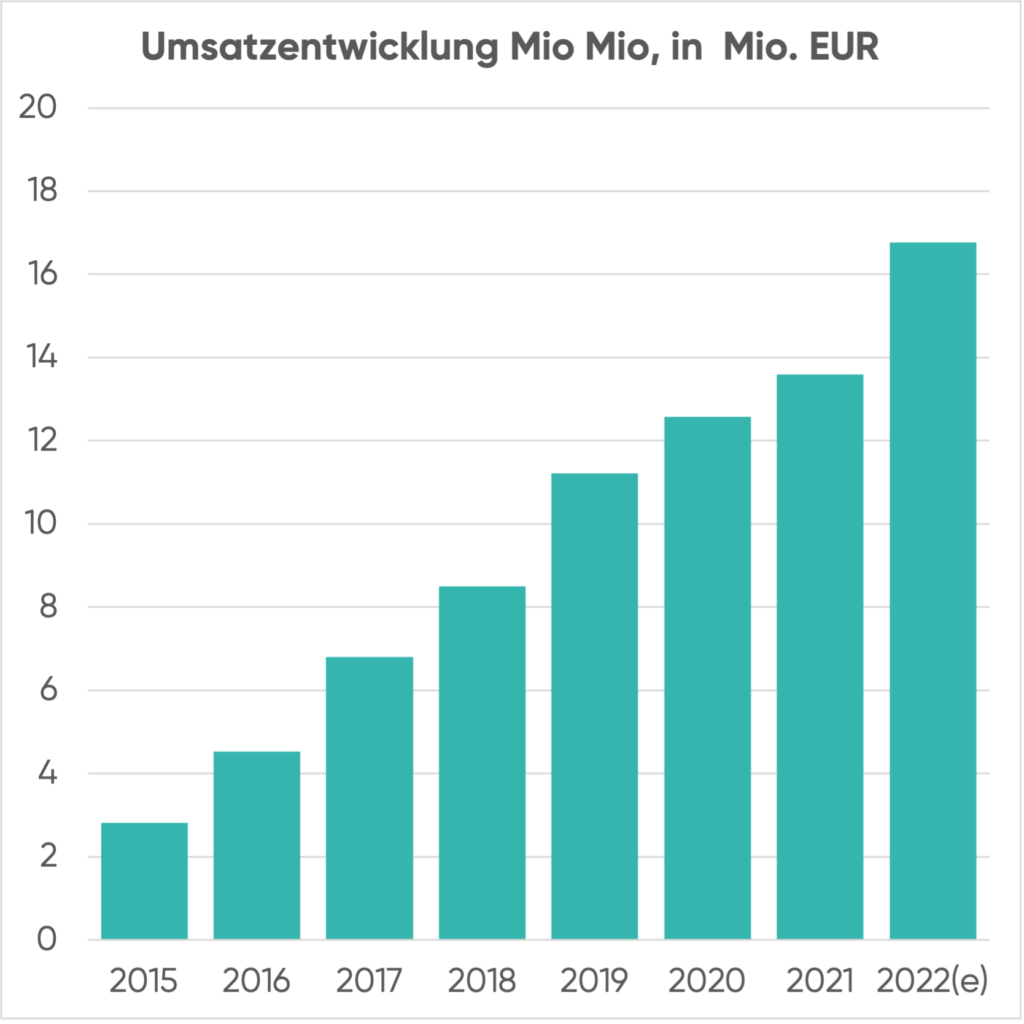

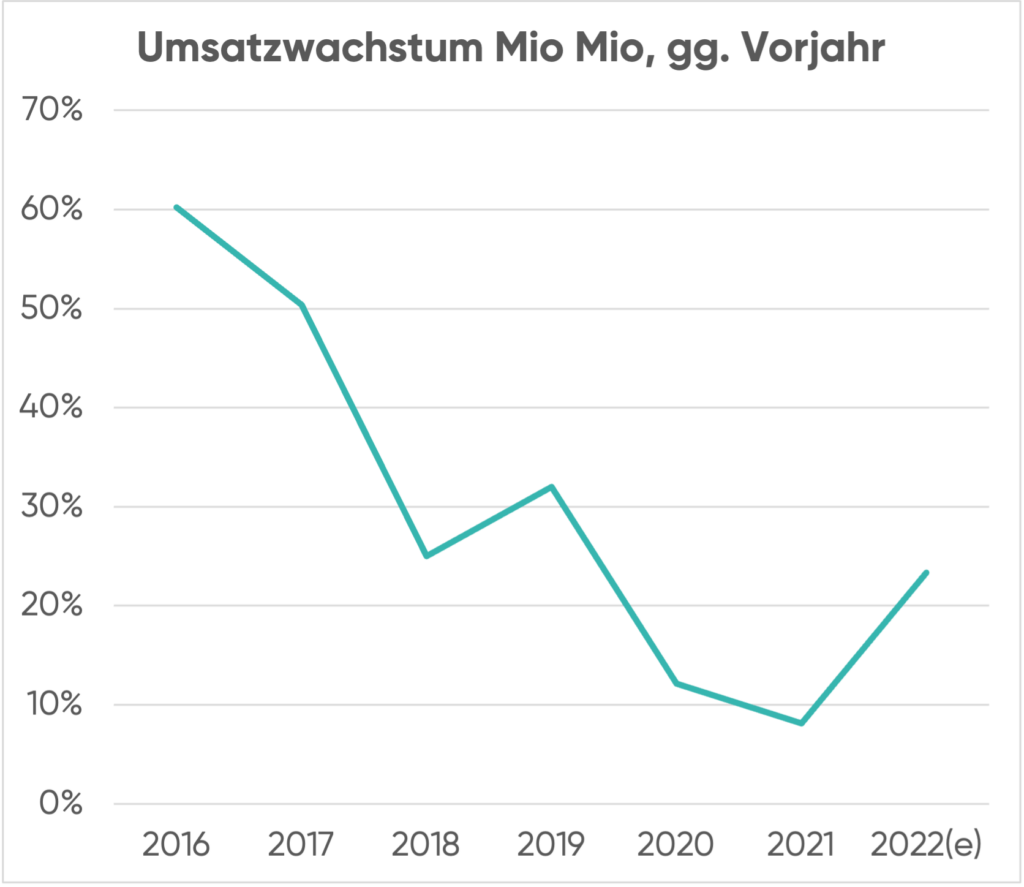

Unter großem Aufwand haben wir versucht, die Entwicklung der Mio Mio Marke aus dem Segment „alkoholfreie Getränke“ herauszulösen und in aussagekräftigen Grafiken darzustellen.

Dabei sollte beachtet werden, dass wir teilweise auf Schätzungen und näherungsweise Berechnungen zurückgreifen mussten (bspw., weil das Unternehmen in einigen Jahren nur den Absatz in Einheiten, nicht aber den damit erzielten Umsatz angegeben hat).

Seit 2015 ist es Berentzen gelungen, Mio Mio zu einer bedeutenden Marke aufzubauen. Der Umsatz konnte in jedem Jahr gesteigert werden, sogar während der Corona-Pandemie.

Aufgrund der Corona-Pandemie ist das Umsatzwachstum von Mio Mio in den Jahren 2020 und 2021 auf einen Wert von etwa 10 % gesunken. 2022 dürfte das Umsatzwachstum jedoch bereits wieder einen Wert von 20 % übersteigen.

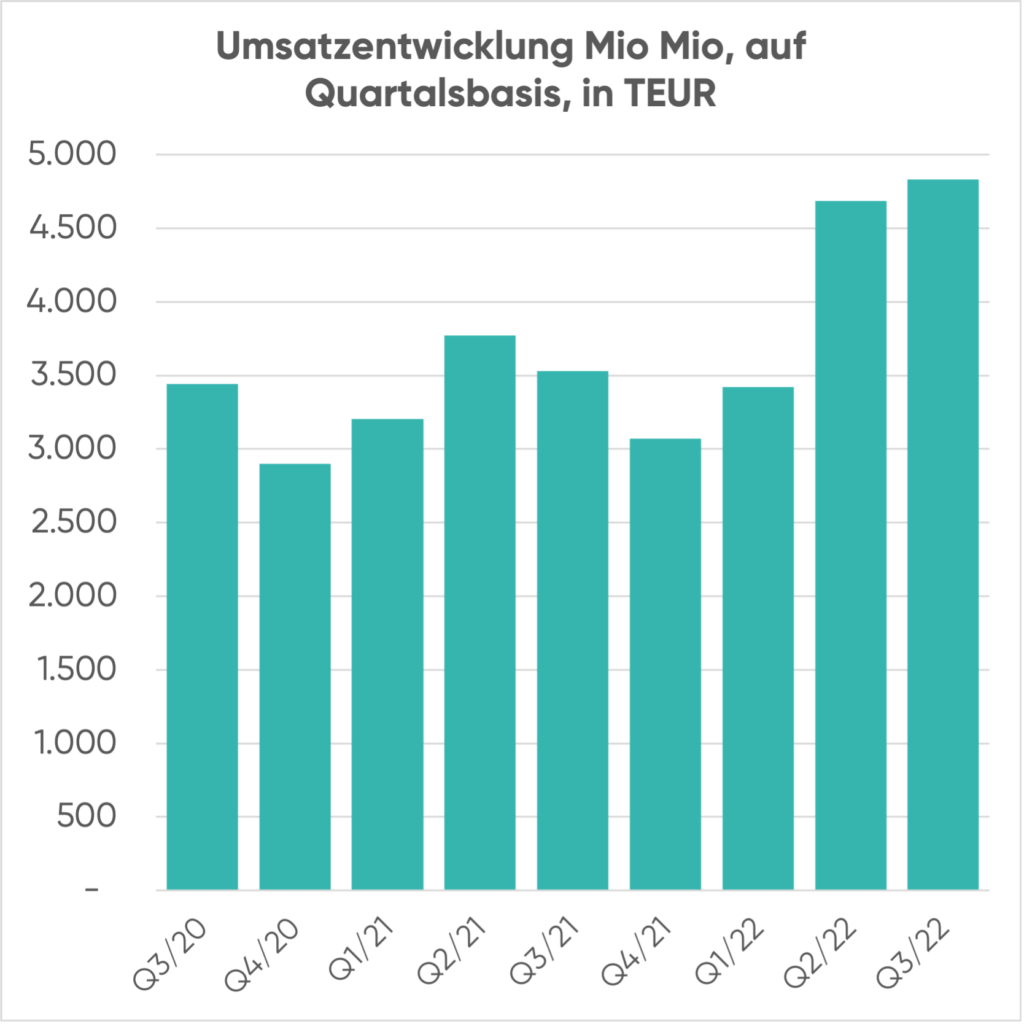

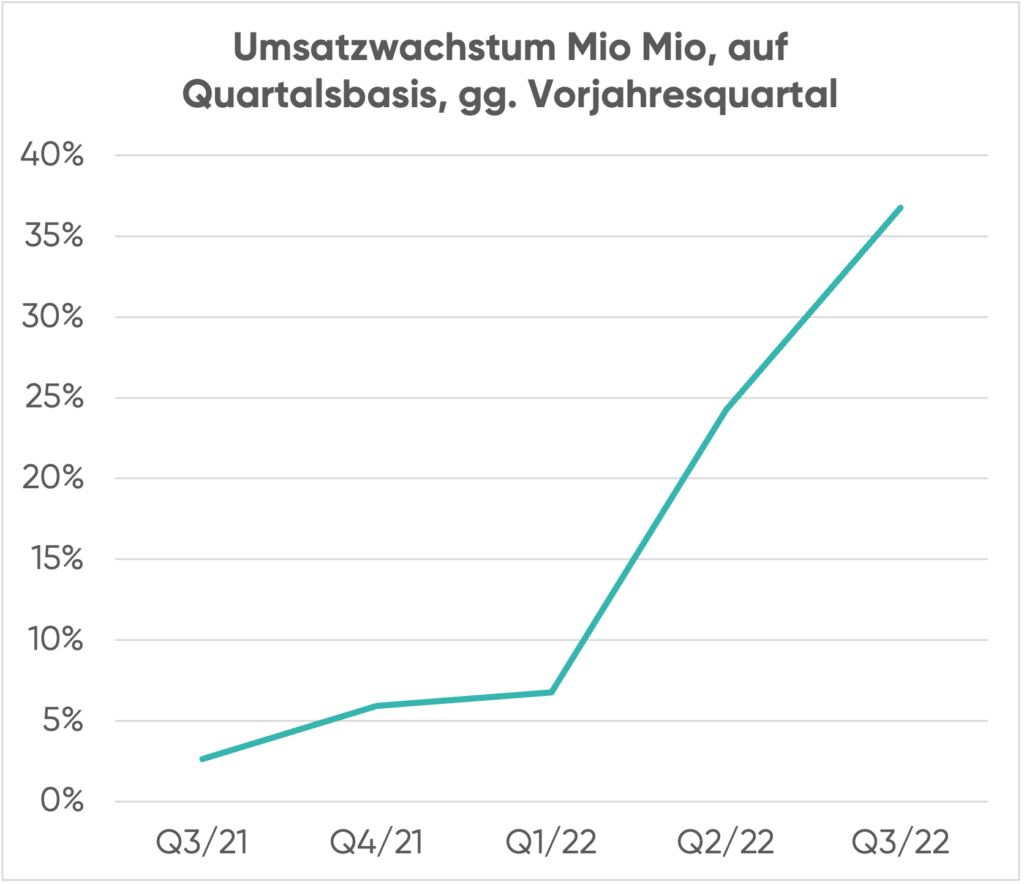

Werfen wir nun einen Blick auf die Entwicklung in den letzten Quartalen. So lässt sich das aktuelle operative Momentum besser erkennen.

Seit dem dritten Quartal 2021 zieht das Umsatzwachstum in jedem Quartal an. Im dritten Quartal 2022 wuchs der Umsatz von Mio Mio gegenüber dem Vorjahresquartal um enorme 37 %.

Der Berentzen CEO Oliver Schwegmann äußerte sich in einem Vorstandsinterview im Oktober 2021 wie folgt:

Unsere Ambitionen sind groß, (…) was das Wachstum von Mio Mio (…) angeht.

Wir haben einen eigenen Außendienst aufgebaut, (…) [weil die] Leistungsfähigkeit eines externen Vertriebs, wie wir ihn früher hatten, nicht mehr gereicht hat. Aktuell haben wir 25 Mitarbeiter in der Feldmannschaft und wollen diese noch weiter ausbauen.

Berentzen CEO Oliver Schwegmann

Konkret können für das künftige Wachstum folgende Hebel umgelegt werden:

- Erhöhung des Verkaufsvolumens pro Verkaufsstelle

- zunehmende Markenbekanntheit

- größere Sortenvielfalt

- Einführung von Mio Mio-Kühlschränken („if it’s cold, it’s sold“)

- Erhöhung der Zahl der Verkaufsstellen

- bessere Verfügbarkeit in Süddeutschland (eine Frage des Vertriebs)

- Einführung einer 0,33 L-Flasche für die Gastronomie, Bars und Clubs (wird bereits umgesetzt)

- Expansion in Nachbarländer (die Mio Mio Produkte werden bereits in der Niederlande, in Polen und in Österreich in den Markt eingeführt)

- Preiserhöhungen

Nun wagen wir noch den Versuch der Bewertung der Mio Mio Marke, wenn sie denn ein eigenständiges Unternehmen wäre. Hierbei handelt es sich um von uns angefertigte Schätzungen, die auf Erfahrungswerten basieren:

| Kennziffer | Schätzwert | Erklärung |

|---|---|---|

| Umsatz (2023e) | 20 Mio. | Ca. 20 % Wachstum gg. 2022 |

| operative Gewinnmarge | 15 % | Schätzung aufgrund der preislichen Positionierung und des erreichten Umsatzvolumens |

| operativer Gewinn | 3 Mio. EUR | |

| Steuerquote | 30 % | typischer Steuersatz |

| Nettogewinn | 2,1 Mio. EUR | |

| faires KGV | 20 | Schätzwert für ein stark wachsendes und profitables Energydrink Unternehmen |

| Wert der Mio Mio Aktivitäten | 42 Mio. EUR | |

| Wert pro Aktie | 4,50 EUR |

Sofern diese Annahmen zutreffen, dürfte der aktuelle Kurs der Berentzen Aktie zu ca. 76 % durch die Mio Mio Aktivitäten abgedeckt sein und das, obwohl die Marke nur 11 % des Umsatzes und ca. 30 % des operativen Gewinns der Berentzen-Gruppe ausmacht.

Aus dieser Rechnung ergibt sich ebenso, dass jedes Prozent Gewinnwachstum von Mio Mio zu einem Gewinnwachstum von 0,3 Prozent auf Konzernebene führen sollte. Falls es Mio Mio einige Jahre lang gelingt, den Gewinn um 20 % pro Jahr zu steigern, würde allein diese Aktivität für ein Gewinnwachstum von jährlich 6 % auf Ebene der Berentzen-Gruppe sorgen.

Segment Frischsaftsysteme

Im Segment Frischsaftsysteme vertreibt die Berentzen-Gruppe unter der Marke Citrocasa Orangenpressen, die bspw. in Supermärkten oder Restaurants und Hotels anzutreffen sind. Das folgende Video zeigt eine der von Citrocasa angebotenen Saftpressen.

Das Besondere an den Pressen ist, dass sie vor den Augen der Kunden den Saft frisch herstellen, was zu einem einzigartigen Geschmack führt. Zudem bleiben die gesunden Inhaltsstoffe der Orangen weitgehend erhalten.

Aus Aktionärssicht ist das Rasierer-Rasierklinge-Geschäftsmodell interessant: Nach dem einmaligen Verkauf einer Saftpresse erfolgt die Belieferung mit Saftorangen und Abfüllgebinden. So entsteht ein wiederkehrender Umsatzstrom.

Gemäß dem Geschäftsbericht treten die beiden spanischen Unternehmen Zummo und Zumex als Konkurrenten auf.

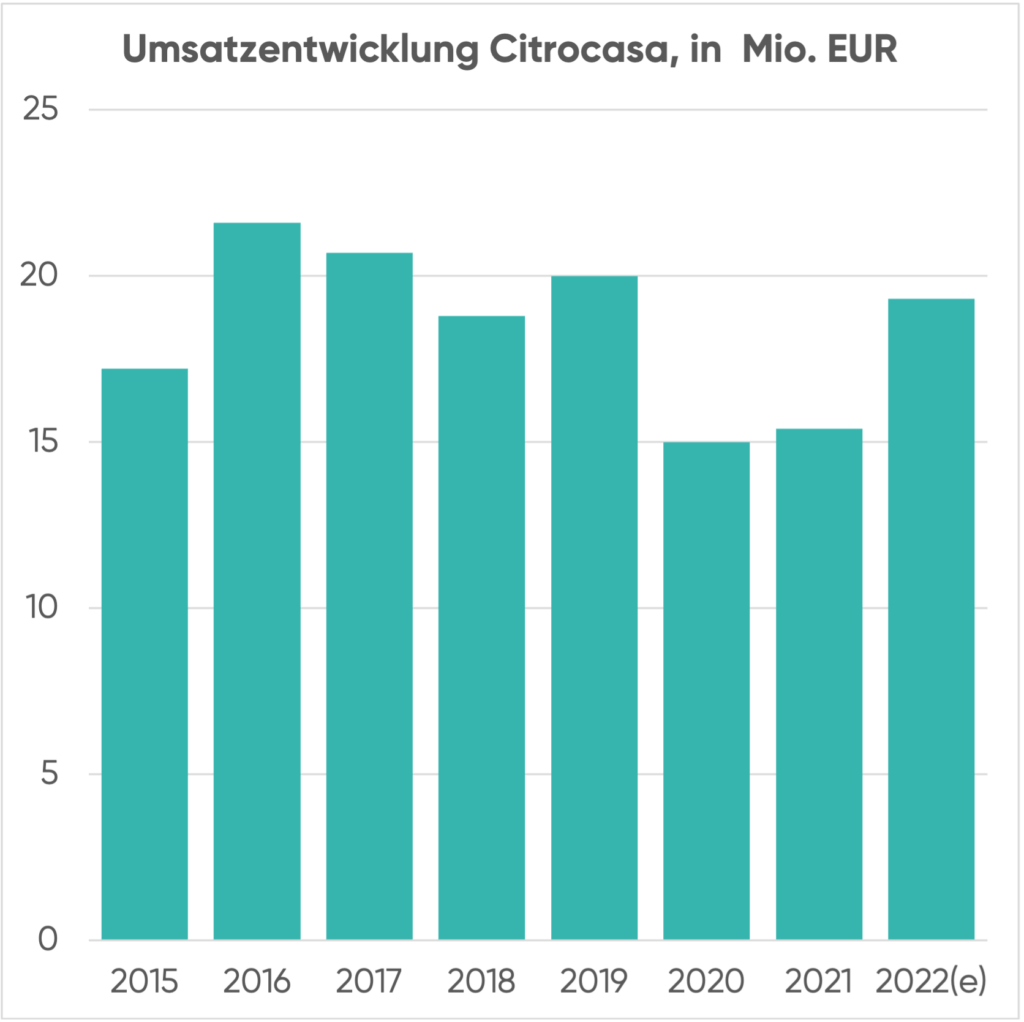

Die Berentzen-Gruppe hat Citrocasa im Herbst 2014 übernommen. Es gab große Wachstumshoffnungen, die sich bis zum Jahr 2016 auch erfüllt haben.

Der damalige CEO Frank Schübel äußerte sich zu diesem Zeitpunkt in einem Interview wie folgt:

Diese 17 Mio. [Umsatz] reflektieren (…) nur den Bodensatz eines wirklich beginnenden und boomenden Segments des frisch gepressten Organgensafts und das gilt nicht nur für Deutschland und Österreich, sondern für viele Märkte, in denen wir tätig sind.

Frank Schübel, ehemaliger CEO der Berentzen-Gruppe

Nun ja, die tatsächliche Entwicklung war eine andere, werfen wir einen Blick darauf:

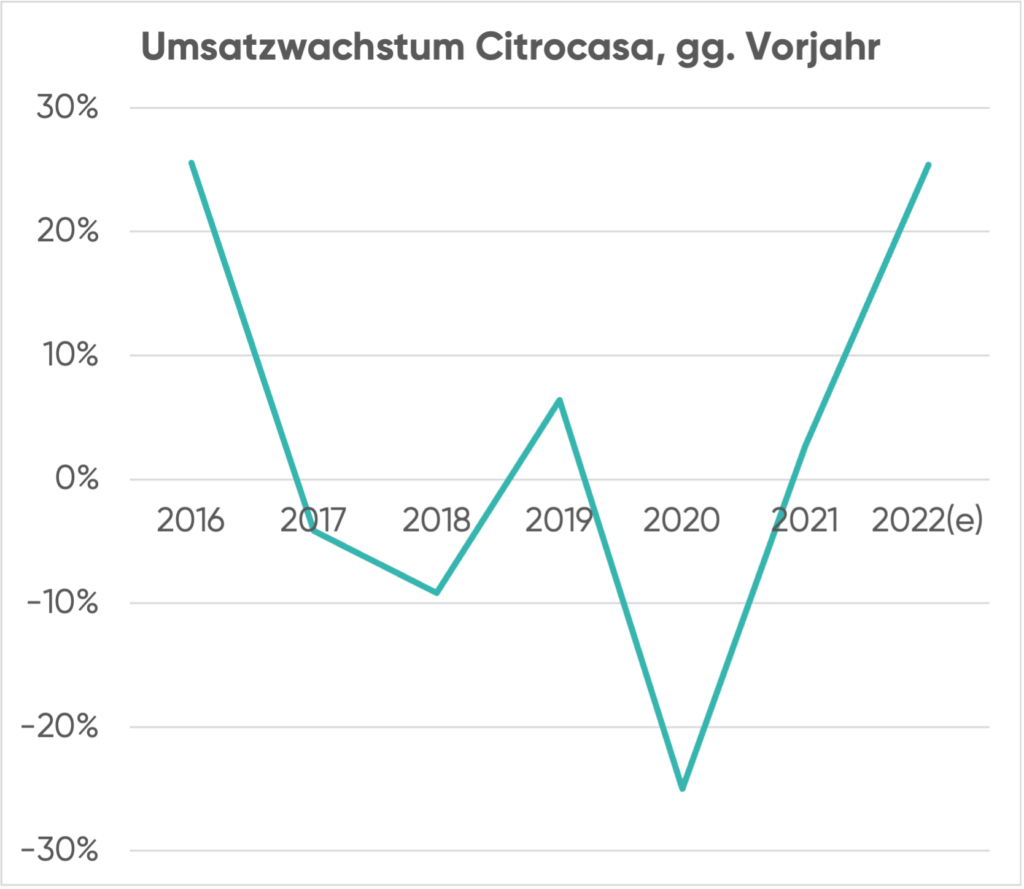

Ab dem Jahr 2017 begann der Citrocasa-Umsatz sogar zu sinken, und dass, obwohl es sich doch um ein zukunftsträchtiges Segment handeln soll. Worauf ist diese Entwicklung zurückzuführen?

Folgende Probleme sind aufgetreten:

- Das im US-Markt erwartete Wachstum ist nicht eingetreten

- Der Wettbewerb intensivierte sich zunehmend

Folglich hat das Management reagiert und folgende Änderungen vorgenommen:

- Aufbau eines eigenen Vertriebsteams in Deutschland und Österreich

- Positionierung als Premium-Systemanbieter

- Einführung neuer Saftpressen, die aus Granatäpfeln und Äpfeln Saft herstellen

Teilweise hat die Geschäftsentwicklung auch unter externen Belastungsfaktoren gelitten:

- In den Jahren 2017 und 2018 waren Orangen aufgrund schlechter Anbaubedingungen knapp und teuer.

- Ab 2020 belastete die Corona-Pandemie die Geschäftsentwicklung, weil Restaurants und Hotels geschlossen oder nur eingeschränkt betrieben wurden.

Mittlerweile sind die meisten Corona-Einschränkungen aufgehoben, sodass es zu hohen Wachstumsraten kommen sollte.

Allerdings belasten nun neue Einflussfaktoren wie die sinkende Kaufkraft die Geschäftsentwicklung dieses gesunden, aber eher teuren Produkts.

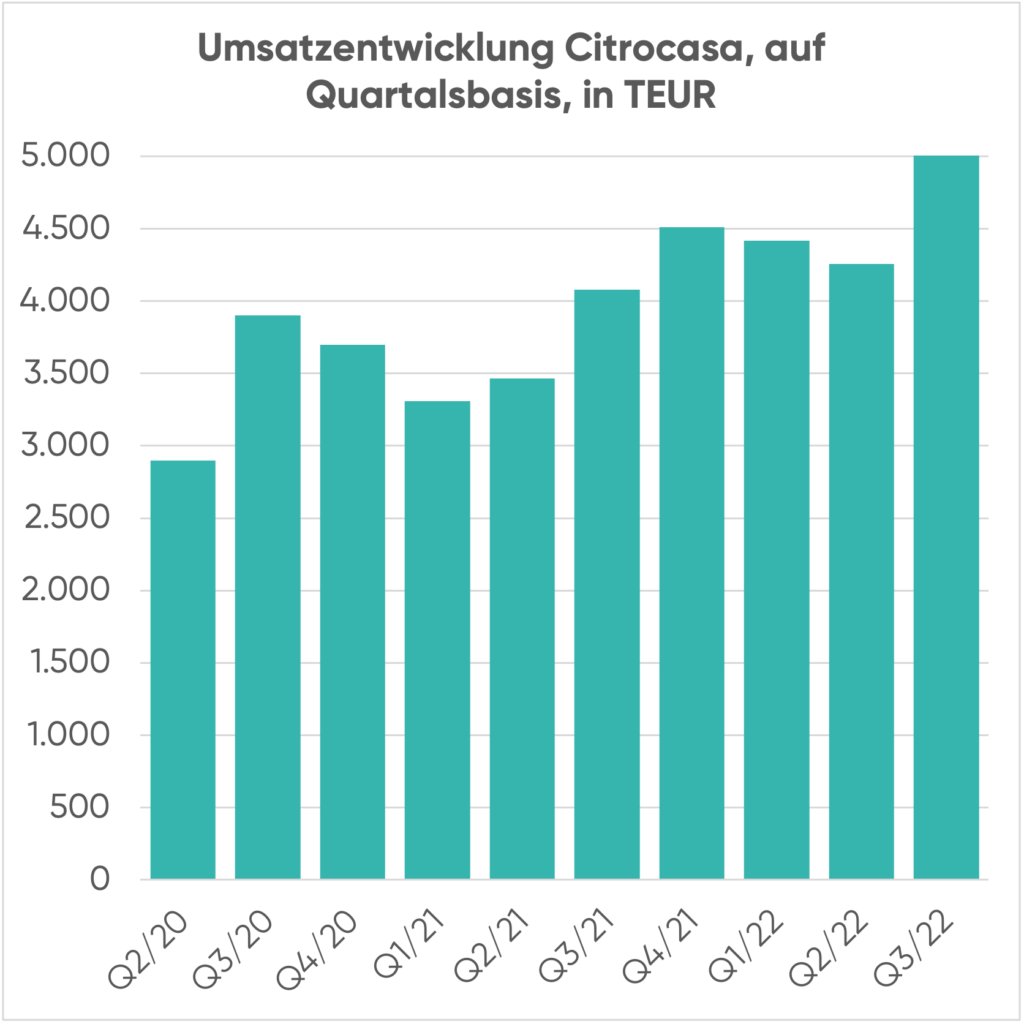

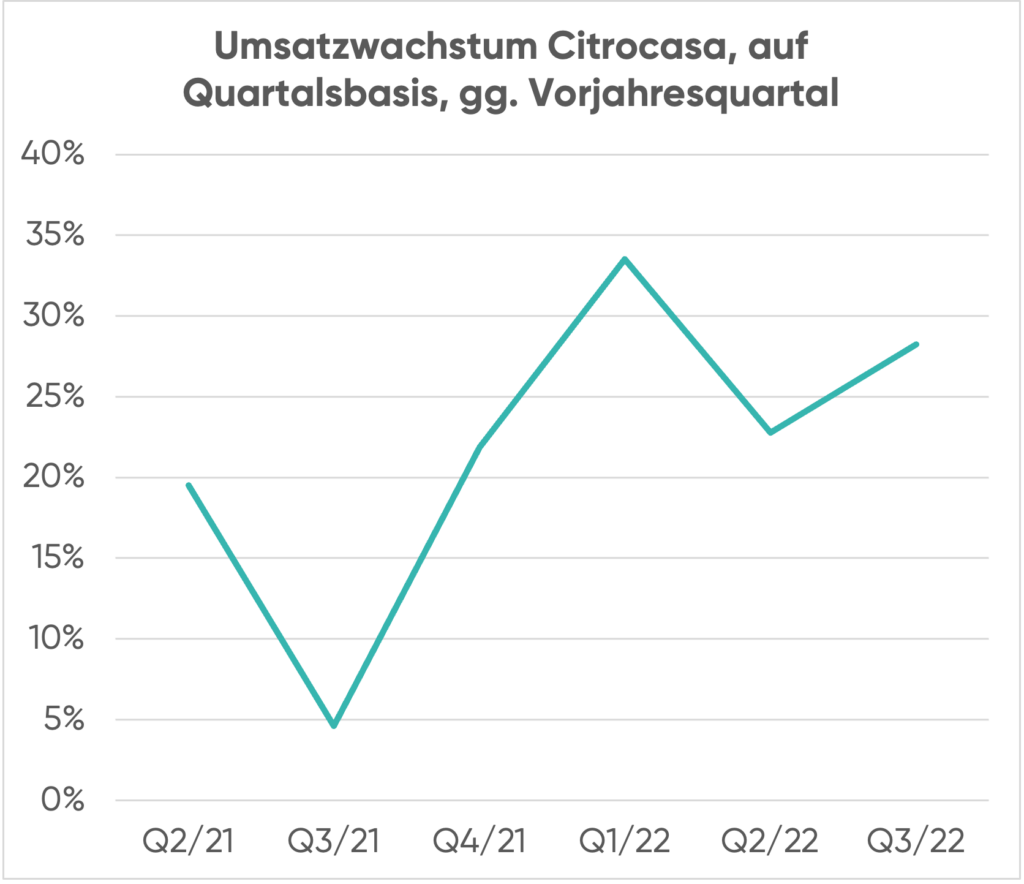

Dennoch, zuletzt laufen die Geschäfte bei Citrocasa immer besser. Die folgenden Grafiken zeigen die aktuelle Geschäftsentwicklung auf Quartalsbasis:

Je geringer die Corona-Einschränkungen wurden, desto stärker zog der Umsatz mit den Frischsaftsystemen an.

Im den ersten drei Quartalen des Jahres 2022 lag das Umsatzwachstum bei einem Wert von 23-34 %.

Spannend wird nun sein, wie sich das Segment im nächsten Jahr entwickeln wird. Dieses Jahr war das Wachstum zum Großteil noch von den restlichen Aufholbewegungen des Corona-Einbruchs geprägt.

Ab dem nächsten Jahr wird Citrocasa nur dann wachsen, wenn ausreichend neue Kunden vom Konzept überzeugt werden können und eine Saftpresse erwerben.

Ein Frühindikator für die künftige Geschäftsentwicklung könnte dabei der Verkauf von neuen Saftpressen sein. Je mehr dieser Pressen verkauft werden, desto höher dürfte anschließend der wiederkehrende Umsatz mit der Belieferung von Orangen und Abfüllgebinden ausfallen.

Im dritten Quartal 2022 schoss der Umsatz aus dem Verkauf von neuen Saftpressen gegenüber dem Vorjahresquartal um 64 % nach oben. Das deutet auf ein gutes Jahr 2023 hin.

Übrige Segmente

Im letzten Segment bündelt Berentzen die verbleibenden Geschäftsaktivitäten, die in keines der anderen Segmente passen wollen.

Dazu zählen die Umsätze der Event-Location „Berentzen-Hof“, der unter anderem für Führungen, als Tagungsstätte und Hofladen genutzt wird.

Weiterhin hat Berentzen in der Türkei ein Geschäft mit der Belieferung von Hotels sowie dem regulären Verkauf von Spirituosen aufgebaut.

Wie werden die Produkte hergestellt?

Berentzen betreibt insgesamt vier Produktionsstätten, die sich allesamt in Deutschland befinden.

Die Logistik wurde dem Geschäftsbericht zufolge (zumindest teilweise) ausgelagert.

Wer sind die Kunden?

Das Kernabsatzgebiet der Berentzen-Gruppe ist Nord- und Ostdeutschland, wobei die bekanntesten Spirituosen deutschlandweit erhältlich sind.

Die Mio Mio Marke ist auch schon deutschlandweit erhältlich, wenngleich die Verfügbarkeit meinen Erfahrungen zufolge im süddeutschen Raum noch stark verbesserungsbedürftig ist.

Die Produkte werden von Supermarktketten, Getränkemärkten und der Gastronomie abgenommen.

Strategie: So stellt sich Berentzen die eigene Zukunft vor

Berentzen verfolgt eine Profitabilisierungsstrategie, die das Ziel hat, die operative Gewinnmarge auf einen Wert von 8 % zu heben. Dafür hat das Management vier profitable Wachstumsfelder definiert, in denen das Unternehmen besonders stark wachsen möchte. Dabei handelt es sich um:

- Markenspirituosen (Branded Spirits): Bei Berentzen und Puschkin wurde eine „Liköroffensive“ gestartet, die das Wachstum ankurbeln soll.

- Premium-Eigenmarken (Export and Private-Label Brands): Berentzen wandelt sich vom geringmargigen Lohnabfüller zum Partner auf Augenhöhe bei der Herstellung von Premium-Eigenmarken.

- Mio Mio (Non-Alocoholic Beverages): Durch die Einführung neuer Sorten, einen verbesserten Vertrieb sowie die Einführung von kleineren Flaschen für die Gastronomie soll das Wachstum vorangetrieben werden.

- Saftpressen (Fresh Juice Systems): Hier setzt die Unternehmensleitung ebenfalls auf einen neu strukturierten Vertrieb.

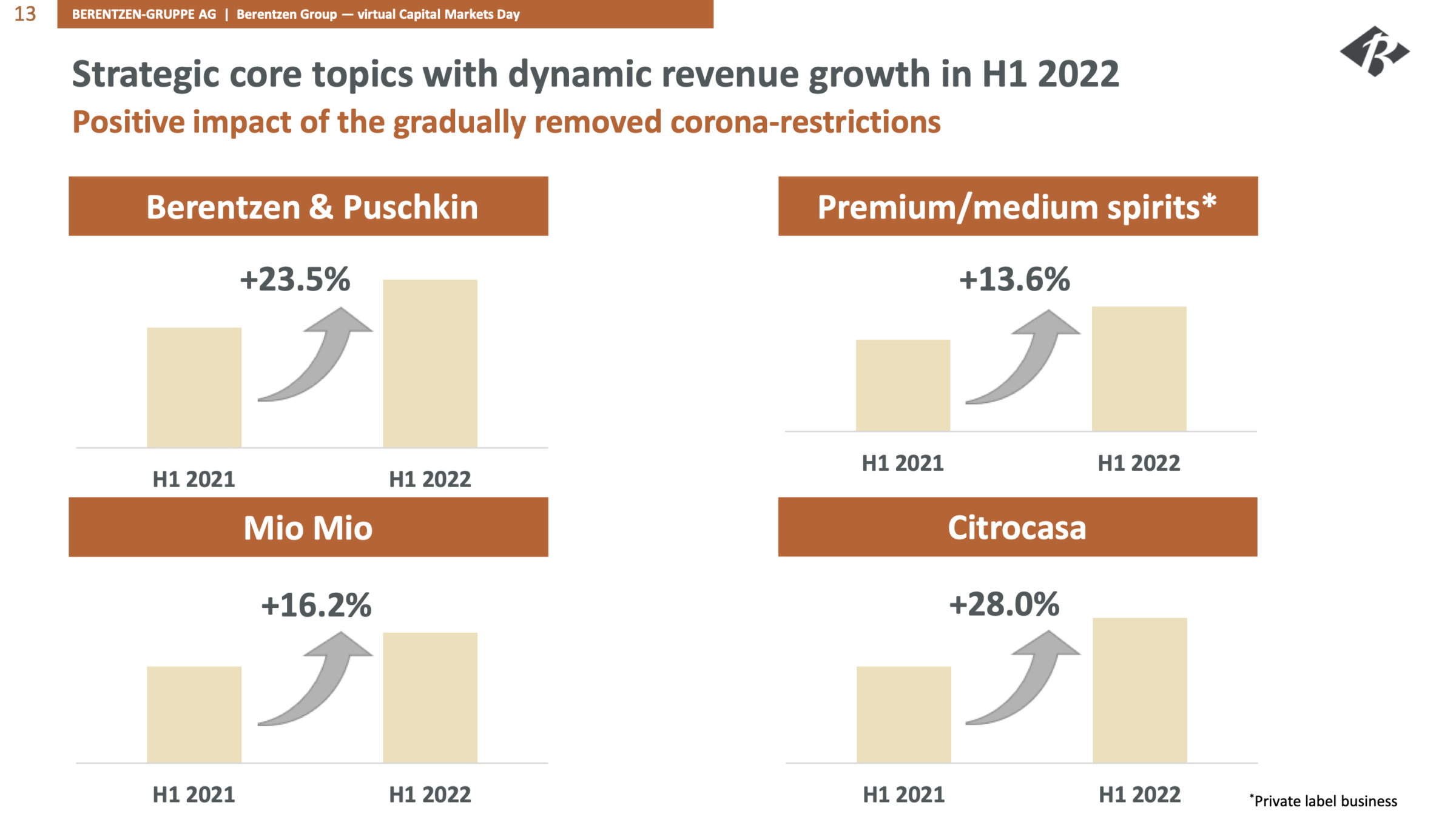

Die folgende Grafik zeigt, wie stark das Umsatzwachstum in diesen vier Wachstumsfeldern im ersten Halbjahr ausgefallen ist:

In allen vier Wachstumsfeldern konnte der Umsatz im ersten Halbjahr 2022 zweistellig gesteigert werden, besonders kräftig sind die Spirituosenmarken Berentzen und Puschkin sowie die Geschäftstätigkeiten der Marke Citrocasa gewachsen.

Die im ersten Halbjahr mit einer Wachstumsrate von 16,2 % noch etwas „schwächelnde“ Energydrinkmarke Mio Mio drehte im dritten Quartal regelrecht auf und überzeugte mit einem Umsatzwachstum von 37 %.

Im Jahr 2021 machten diese vier Wachstumsfelder 49 % des Konzernumsatzes aus. Die Hoffnung ist nun, dass es in den kommenden Jahren gelingt, die konzernweite operative Gewinnmarge mit einem steigenden Umsatzanteil in diesen vier ertragsstarken Feldern nach oben zu schrauben.

Finanzkennzahlen und Bewertung

Nachdem wir uns mit der Historie, der Branche, der Geschäftstätigkeit und den Zukunftsaussichten befasst haben, versuchen wir nun, die Berentzen Aktie so gut wie möglich zu bewerten.

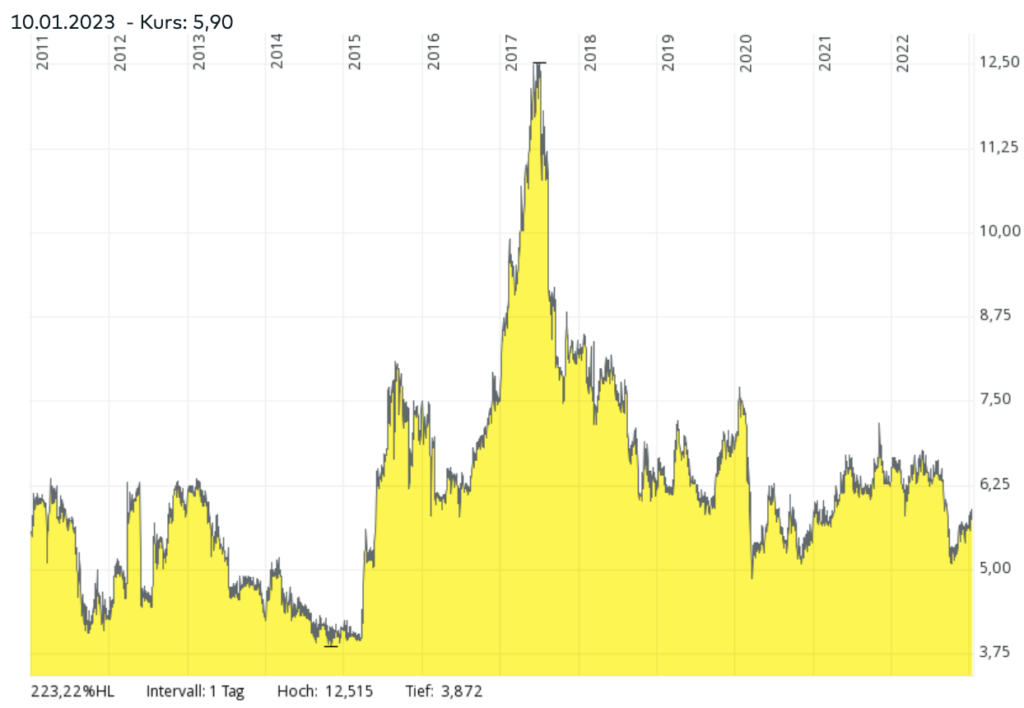

Historische Aktienkursentwicklung

Trotz einer zuletzt überzeugenden operativen Entwicklung ist der Kurs der Berentzen Aktie noch nicht angesprungen. Woran kann das liegen?

- 2022 war im Nebenwertebereich ein sehr schwaches Jahr, der MDAX und SDAX haben jeweils ca. 30 % nachgegeben. Im Vergleich dazu hat sich die Berentzen Aktie sogar gut gehalten.

- Beim ehemaligen Großaktionär Monolith handelt es sich um einen spezialisierten Investmentfonds, der in unterbewertete europäische Small Cap Aktien investiert. Der Fonds befindet sich seit Dezember 2022 in Liquidation und musste die gehaltenen Aktien veräußern.

- Viele Anleger verbinden mit dem Namen Berentzen ein eher „verstaubtes“ Produkt, das in den eigenen Jugendzeiten angesagt war. Sie gehen davon aus, dass die Berentzen-Gruppe hauptsächlich in diesem Geschäft tätig ist. Dabei übersehen die Anleger die zahlreichen wachstumsstarken und vielversprechenden Aktivitäten, die das Unternehmen in den letzten Jahren aufgebaut hat. In verschiedenen Medien wird kaum bis gar nicht über die Berentzen Aktie diskutiert. Die positive Entwicklung der Berentzen-Gruppe könnte bisher schlicht übersehen worden sein.

- Weiterhin lastet auf der Gesellschaft das Risiko, dass die enormen Preissteigerungen nur teilweise und/oder mit zeitlicher Verzögerung in Form von höheren Preisen weitergegeben werden können. In den ersten drei Quartalen des Jahres 2022 lag die operative Gewinnmarge jedoch oberhalb des Vorjahreszeitraums.

- Im Spätsommer kam dann auch noch kurzzeitig die Sorge auf, dass die Belieferung mit Kohlensäure aufgrund hoher Energiepreise eingestellt werden könnte. Diese Sorgen haben sich bisher jedoch ebenfalls als unbegründet herausgestellt.

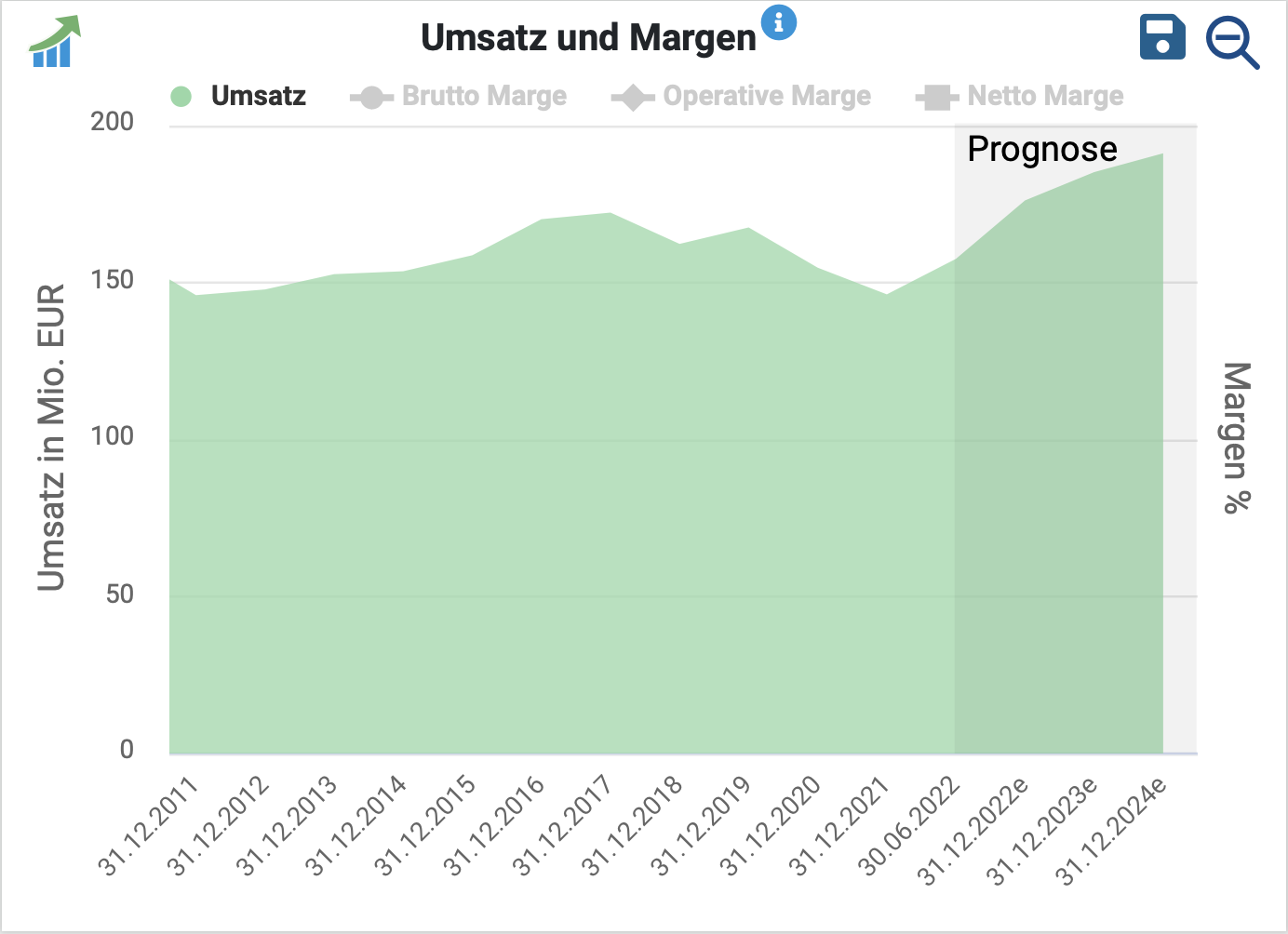

Umsatzentwicklung der Berentzen Aktie

Der Umsatz von Berentzen stagniert seit vielen Jahren. Das liegt einerseits am relativ gesättigten Markt und andererseits an der Unternehmensstrategie, Aufträge mit einer geringen Marge auslaufen zu lassen.

Das Jahr 2022 dürfte Berentzen jedoch mit einem kräftigen Umsatzwachstum von ca. 20 % abschließen.

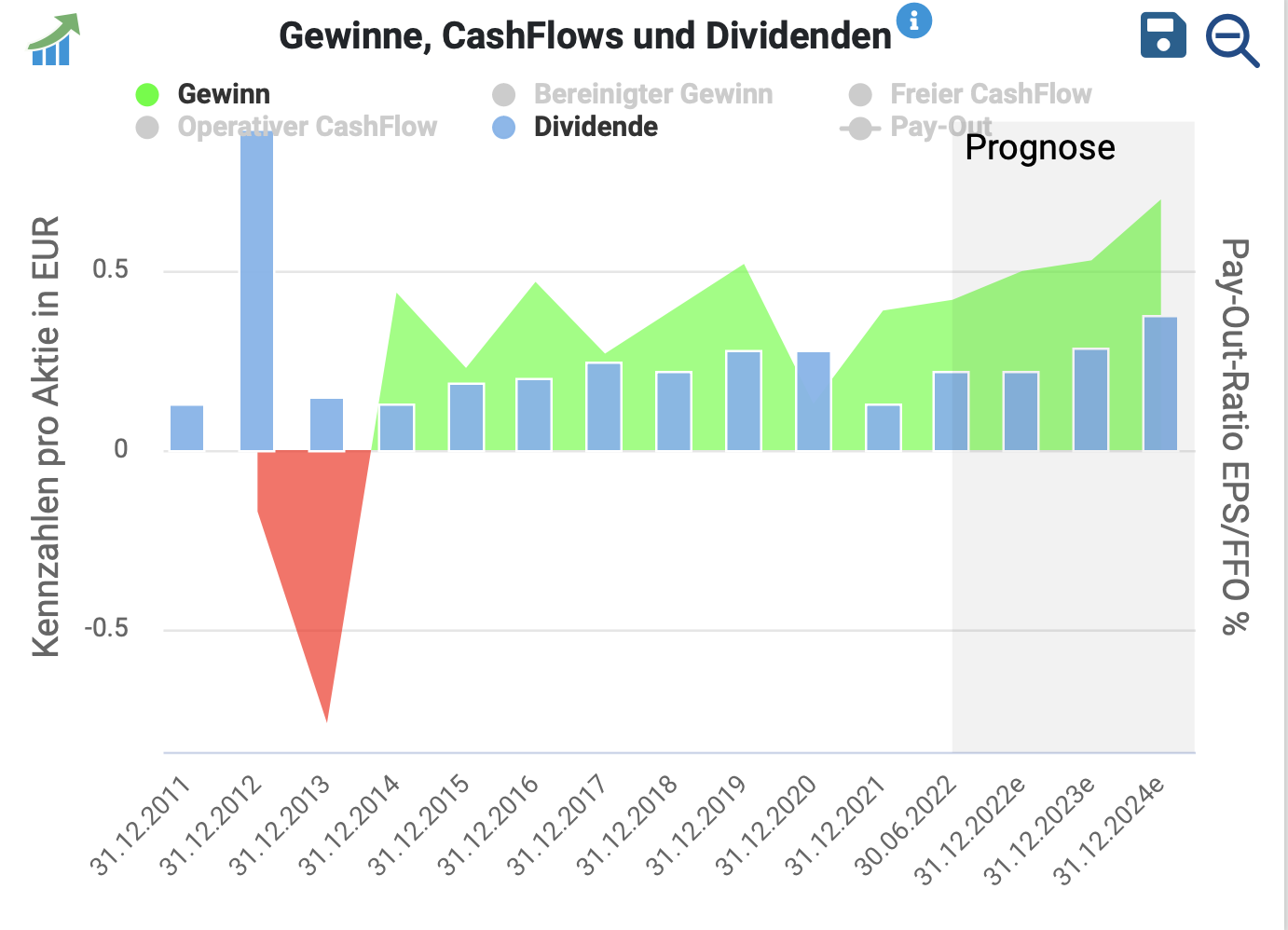

Gewinnentwicklung

Entwicklung der operativen Gewinnmarge (EBIT-Marge)

Wie bereits erwähnt, befand sich Berentzen von 2008 bis 2016 in einer Restrukturierungsphase.

Seit 2014 schreibt das Unternehmen durchgehend schwarze Zahlen. 2016 erreichte die operative Gewinnmarge einen Wert von 5,5 %. Anschließend folgten einige Jahre mit einer etwas geringeren Marge. Dann brach die Corona-Pandemie aus und belastete die Gewinnentwicklung zusätzlich.

Trotz der enormen Preissteigerungen dürfte die Gewinnmarge im Jahr 2022 wieder über 5 % gelegen haben. Aus heutiger Sicht deuten viele Indikatoren daraufhin, dass die Marge in den kommenden Jahren weiter steigen wird.

Entwicklung des Gewinns je Aktie und der Dividendenausschüttungen

Seit 2014 hat Berentzen jedes Jahr mit einem positiven Gewinn abgeschlossen und eine Dividende ausbezahlt.

Als im Jahr 2022 die Energiekosten stark gestiegen sind, hat das Management unmittelbar reagiert und zwei Photovoltaikanlagen auf den Firmengebäuden installiert. Diese gingen noch im Jahr 2022 in Betrieb und erhöhen seitdem die Unabhängigkeit in der Energieversorgung.

Blick auf die Bilanz

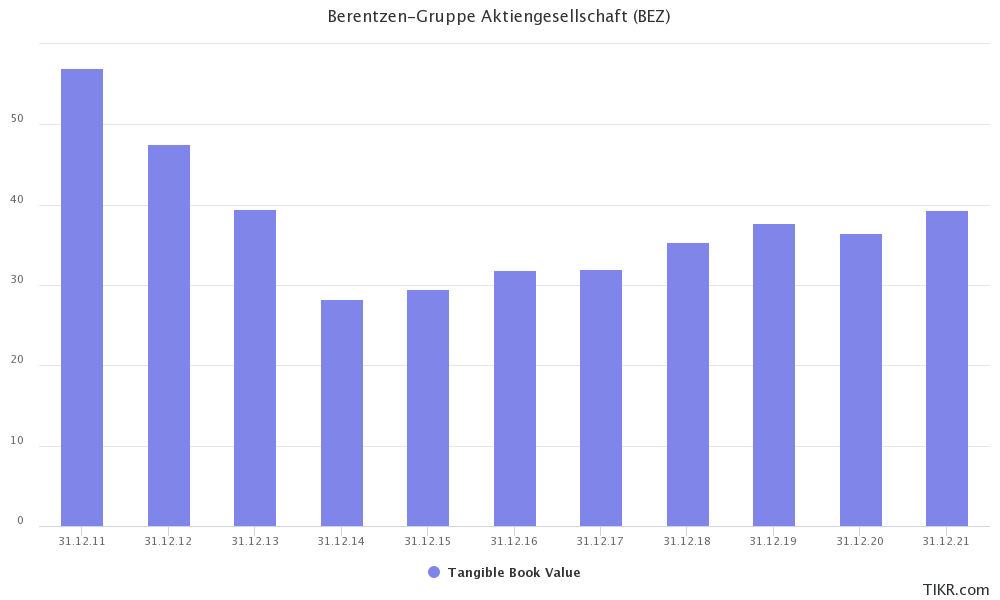

Entwicklung des werthaltigen Eigenkapitals (Tangible Book Value)

Seit 2014 ist das werthaltige Eigenkapital von 28 auf 39 Mio. EUR gestiegen, da nur ein Teil des Nettogewinns in Form von Dividenden und Aktienrückkäufen an die Aktionäre zurückgegeben wurde.

Durch diesen Substanzaufbau hat sich die finanzielle Lage entspannt. In den Jahren zuvor ist das Eigenkapital aus folgenden Gründen geschrumpft:

- 2012: Verlust eingefahren, Turnaround

- 2013: Erneut mit Verlust abgeschlossen

- 2014: Konzern arbeitet wieder profitabel, der Turnaround zeigt Früchte. Allerdings wurde die Frischsaftsystem-Marke Citrocasa übernommen. Dabei wurde ein Kaufpreis fällig, der das Eigenkapital der übernommenen Gesellschaft überstieg. Folglich wurden in der Bilanz immaterielle Vermögenswerte gebildet. Diese werden bei der Definition des werthaltigen Eigenkapitals jedoch ausgeklammert.

Berentzen selbst gibt an, ein schuldenfreies Unternehmen (nach Net Cash Definition) zu sein. Allerdings greift das Management dafür tief in die Trickkiste des Financial Engineerings.

Zum Stichtag 31. Dezember 2021 wurden im Rahmen eines laufenden Factoring Programms Forderungen in Höhe von 48 Mio. EUR verkauft. Beim Factoring wird eine noch nicht bezahlte Forderung an eine Bank verkauft, sodass ein sofortiger Cashzufluss entsteht. Die Bank übernimmt die Wartezeit bis zum tatsächlichen Geldeingang der Forderung und trägt darüber hinaus auch das Risiko, dass die Forderung nicht bezahlt wird. Um das Factoring profitabel betreiben zu können, zahlt die Bank folglich nur einen Teil des Forderungsbetrags (z. B. 97 %) aus.

Einfacher geschrieben: Berentzen verzichtet auf einen Teil des Geldes, erhält dafür den sofortigen Cashzufluss und ist vom Risiko befreit, dass die Forderung nicht bezahlt wird.

Würde die Berentzen-Gruppe auf dieses Instrument verzichten, würde anstelle der Net Cash-Position von 17 Mio. EUR eine Nettoverschuldung von 31 Mio. EUR zu Buche stehen. Zudem würde sich die Eigenkapitalquote ausgehend vom ausgewiesenen Wert von 34 % verringern.

Sollten Anleger die Factoring-Aktivität bei der Verschuldung berücksichtigen oder nicht? Für beide Seiten sprechen Argumente.

- Grundsätzlich handelt es sich beim Factoring um eine Finanzierungsmaßnahme, bei der Zinsaufwendungen entstehen. Das würde für eine Berücksichtigung in der Verschuldung sprechen.

- Auf der anderen Seite ist die Berentzen-Gruppe fast schon gezwungen, darauf zurückzugreifen. Denn die Lebensmittelhändler zahlen die Rechnungen erst nach mehreren Monaten. Gleichzeitig muss Berentzen die Alkoholsteuer jedoch recht zeitnah an den Staat abführen. Ohne die Factoring-Aktivitäten würde so eine enorme Kapitalbindung entstehen. Berentzen greift seit vielen Jahren kontinuierlich auf diese Finanzierungsmaßnahme zurück.

Die Liquidität sieht übrigens solide aus: Zum Stichtag 31. Dezember 2021 verfügte der Konzern über einen Cashbestand von 28 Mio. EUR und darüber hinaus über weitere zugesagte Kreditlinien in Höhe von 40 Mio. EUR. So ergibt sich ein Finanzrahmen von 68 Mio. EUR, was dem Umsatz von fast fünf Monaten entspricht.

Berechnung der Verzinsung auf das eingesetzte Kapital

| Eigenkapital (31.12.2021) | 48,9 Mio. EUR |

| abzüglich Goodwill | -9,8 Mio. EUR |

| = werthaltiges Vermögen/ tangible Equity | 39,1 Mio. EUR |

Im Jahr 2022 trauen wir Berentzen zu, einen Nettogewinn von 5,53 Mio. EUR zu erwirtschaften. Das führt zu einer Eigenkapitalrendite von etwa 14 %.

Wenn es Berentzen gelingt, eine operative Gewinnmarge von 8 % zu erreichen, sollte die Eigenkapitalrendite auf einen Wert von über 20 % steigen.

Management und dessen Vergütung

Berentzen wird von einem zweiköpfigen Vorstandsteam (CEO und CFO) geführt. Beiden Vorständen steht eine ähnliche Vergütung zu (beim CFO fällt die Grundvergütung 50.000 EUR geringer aus).

Blicken wir auf das Vergütungssystem. So erhalten wir einen Eindruck davon, mit welchen Zielen die Vorstände das Unternehmen führen, wenn sie ihr eigenes Gehalt maximieren wollen. Das Vergütungssystem des CEOs besteht aus drei Teilen:

- Einer Grundvergütung von 450.000 EUR, diese wird in 12 Monatsgehältern ausgezahlt.

- Einer einjährigen variablen Vergütung mit einem Zielwert von 140.000 EUR, die tatsächliche Auszahlung erfolgt in einer Spannbreite zwischen 0 und 200 % des Zielwerts, je nach Abweichung des tatsächlich erreichten gegenüber dem geplanten operativen Gewinn des jeweiligen Jahres. Die Vergütung wird in bar ausgezahlt.

- Einer mehrjährigen variablen Vergütung mit einem Zielwert von 210.000 EUR, die Auszahlung erfolgt in einer Spannbreite zwischen 0 und 200 % des Zielwerts, in Abhängigkeit von der Aktienkursentwicklung der Berentzen Aktie gegenüber den restlichen im SDAX enthaltenen Unternehmen über eine Vierjahresperiode (Perzentil des Total Shareholder Returns). Einfacher formuliert: Je besser sich die Berentzen Aktie gegenüber der durchschnittlichen SDAX-Aktie über einen vierjährigen Zeitraum entwickelt, desto höher fällt die variable Vergütung des Vorstands aus. Die Vergütung wird in bar ausgezahlt.

Grundsätzlich handelt es sich um ein einfach zu verstehendes Vergütungssystem. Die Vorstände erhalten den Anreiz, den operativen Gewinn der Gesellschaft maximal zu steigern. Zudem steigt der Bonus, wenn sich die Berentzen Aktie über einen vierjährigen Zeitraum gut entwickelt.

Was uns hingegen fehlt, ist das „Skin in the Game“. Der vorherige CEO Frank Schübel war während seiner Zeit als CEO zusätzlich mit privaten Mitteln in der Berentzen Aktie investiert.

Idealerweise würde das Vergütungssystem von Berentzen um einen Punkt ergänzt werden, der den beiden Vorständen einen Mindest-Aktienbesitz vorschreibt. Aber was nicht ist, kann ja noch werden.

Doch bisher sind weder CEO noch CFO mit Insiderkäufen aufgefallen. Eigentlich wäre die Zeit dafür gekommen.

Kapitalallokation/ Capital Allocation

Für die langfristige Rendite einer Aktienanlage ist es von entscheidender Bedeutung, wie gut der erwirtschaftete operative Cashflow angelegt wird. Betrachten wir die Investitionsmöglichkeiten der Reihe nach:

Investitionen in organisches Wachstum (Kapitalinvestitionen, CAPEX)

Die Berentzen-Gruppe verfügt bereits über ein großes Produktionsnetzwerk. Aufträge und Produkte mit einer geringen Marge werden schrittweise zurückgefahren, um die Produktionskapazitäten für die vier profitablen Wachstumsfelder nutzen zu können. Daher sind Investitionen maximal auf Höhe der Abschreibungen erforderlich.

Das führt zu einer besonders hohen Cashgenerierung.

Ausschüttung von Dividenden (Ausschüttungsquote in % des Gewinns)

Berentzen möchte mindestens 50 % des Nettogewinns an die Aktionäre ausschütten.

Dividende je Aktie

Sollte im Jahr 2022 ein Gewinn je Aktie von 0,59 EUR erwirtschaftet worden sein, könnte das zu einer Dividende von 0,29 EUR je Aktie führen.

Damit würde die Dividendenrendite beim aktuellen Kurs einen Wert von 4,9 % erreichen.

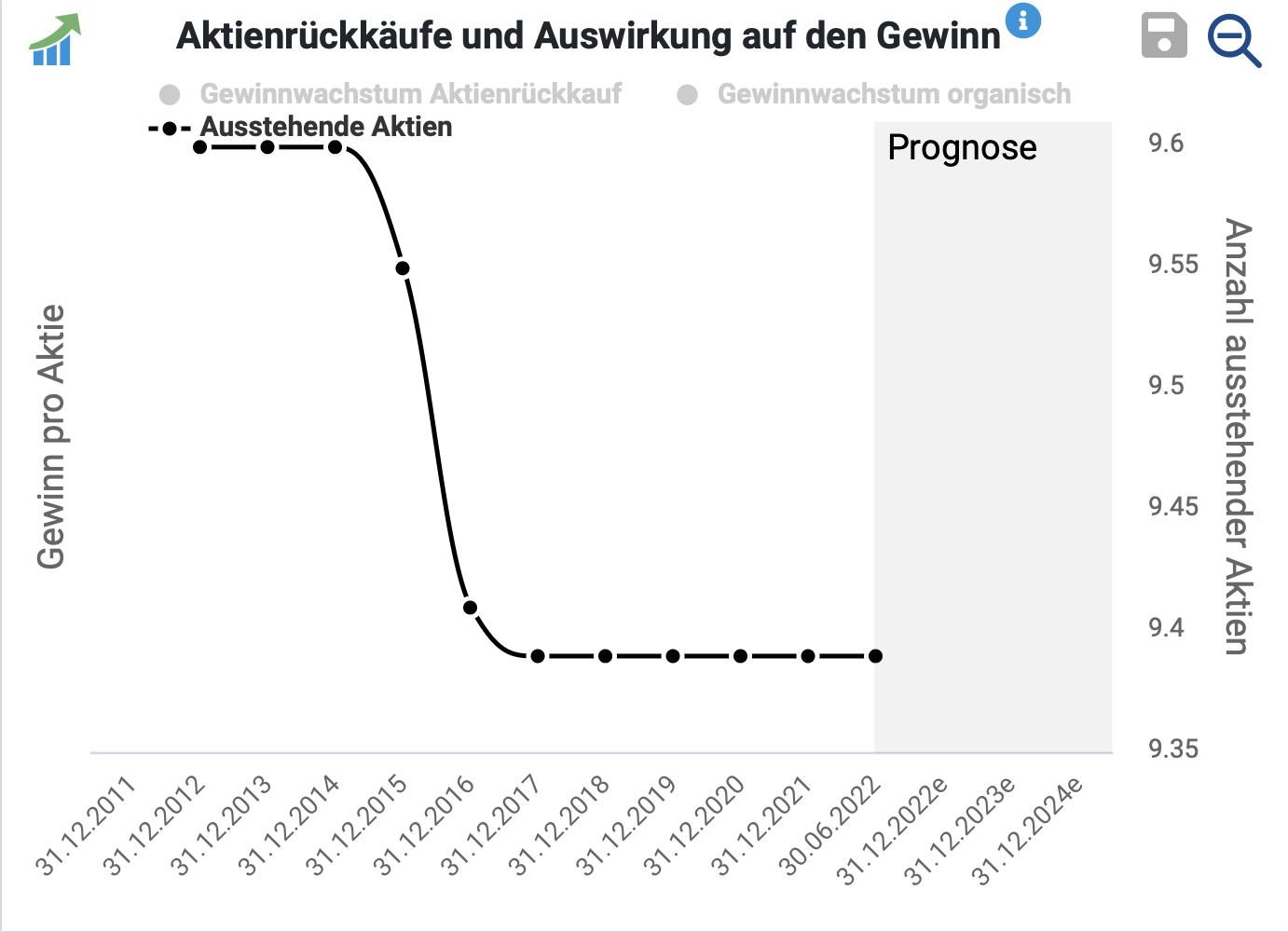

Aktienrückkäufe

Aufgrund der hohen Cashgenerierung bleibt auch nach Ausschüttung der Dividende noch ein beträchtlicher Zahlungsmittelüberschuss.

Dieser wurde in den letzten Jahren größtenteils dafür genutzt, um die Eigenkapitalbasis zu stärken. 2015 und 2016 wurde zusätzlich ein kleines Aktienrückkaufprogramm durchgeführt, bei dem 2,2 % der ausstehenden Aktien zu einem durchschnittlichen Kurs von 7,30 EUR/Aktie zurückgekauft wurden.

Ermittlung der Renditeerwartung

Der fundamentale Wert eines Unternehmens ergibt sich aus den künftigen Cashflows, die den Eigentümern zustehen. Wenn wir den Wert eines Unternehmens berechnen wollen, müssen wir möglichst realistische Annahmen zur künftigen Geschäftsentwicklung treffen. Daher haben wir uns in den vorherigen Abschnitten viel mit der Geschäftstätigkeit befasst.

Relevante Faktoren für die Höhe der künftigen Cashgenerierung sind:

- die Höhe des jährlichen Umsatzwachstums aus eigener Kraft

- die Entwicklung der Gewinnmarge

Höhe des Umsatzwachstums aus eigener Kraft

Berentzen ist in einem gesättigten Marktsegment tätig, viel Wachstum sollten Investoren nicht erwarten. Unter der Annahme einer Inflationsrate von 2 % erscheint uns langfristig ein organisches Umsatzwachstum von 3 % pro Jahr erreichbar.

Entwicklung der Gewinnmarge

Das macht die Berentzen Aktie aus Investorensicht so interessant: Wird es dem Unternehmen gelingen, die operative Gewinnmarge auf einen Wert von 8 % zu heben? Was dafür spricht, haben wir im bisherigen Artikel geschildert. Wenn der Plan aufgeht, kommt es in den nächsten fünf Jahren zu einem starken Gewinnwachstum von ca. 11 % pro Jahr.

Höhe der aktuellen Ertragskraft/ Höhe des Free Cash Flows

Bei einem Gewinn je Aktie von 0,59 EUR (2022e) und Investitionen auf Höhe der Abschreibungen ergibt sich ein Free Cash Flow von ebenfalls 0,59 EUR/Aktie.

Schätzungen der künftigen Unternehmensentwicklung

| Jahr | 2022 (e) | 2027 (e) |

|---|---|---|

| Umsatz | 175 Mio. EUR | 200 Mio. EUR |

| EBIT-Marge | 5,2 % | 8,0 % |

| EBIT | 9,2 Mio. EUR | 16 Mio. EUR |

| Zinsaufwand | 1,3 Mio. EUR | 2,5 Mio. EUR |

| EBT | 7,9 Mio. EUR | 13,5 Mio. EUR |

| Steuerquote | 30 % | 30 % |

| Nettogewinn | 5,53 Mio. EUR | 9,45 Mio. EUR |

| Gewinn pro Aktie | 0,59 EUR | 1,01 EUR |

Beim erwarteten Zinsaufwand kalkulieren wir die zuletzt gestiegenen Zinsen ein.

Bleibt die Frage offen, was für ein KGV für ein schuldenfreies und nichtzyklisches Konsumgüterunternehmen angemessen ist.

Wir denken: Je größer der Umsatzanteil von Mio Mio sowie Citrocasa wird, desto höher darf die Bewertung ausfallen.

Bei einem angenommenen KGV von 12-15 ergibt sich ein Kursziel von 12,12 bis 15,15 EUR innerhalb der nächsten fünf Jahre.

Das entspricht einer jährlichen Verzinsung von 15 bis 21 %. Dazu kommt noch die erwartete Dividendenrendite von anfänglich ca. 5 % pro Jahr.

In Summe könnte die Renditeerwartung bei über 20 % pro Jahr liegen – wenn man die von uns getroffenen Annahmen an die künftige Unternehmensentwicklung für realistisch hält.

Renditeerwartung je nach Einstandskurs

Sofern Berentzen im Jahr 2027 einen Gewinn je Aktie von 1,01 EUR erwirtschaftet und dann mit einem KGV von 13,5 (der Mittelwert der eben genannten Spannbreite) bewertet wird, könnte die Aktie in den kommenden fünf Jahren auf einen Kurs von 13,60 EUR steigen.

Aus diesem Kursziel können wir die jährliche Renditeerwartung während des fünfjährigen Investitionszeitraums berechnen. Dabei gehen wir von einer Dividendenrendite von 5 % aus.

| Jährliche Renditeerwartung | Einstandskurs |

| 8 % | 11,70 EUR |

| 9 % | 11,20 EUR |

| 10 % | 10,70 EUR |

| 11 % | 10,20 EUR |

| 12 % | 9,70 EUR |

| 13 % | 9,30 EUR |

| 14 % | 8,80 EUR |

| 15 % | 8,40 EUR |

| 20 % | 6,80 EUR |

| 25 % | 5,50 EUR |

Sofern es dem Management der Berentzen-Gruppe gelingt, die operative Gewinnmarge in den nächsten fünf Jahren auf einen Wert von 8 % zu steigern und die Aktie dann mit einem KGV von 13,5 bewertet wird, ergibt sich für die Berentzen Aktie eine jährliche Renditeerwartung von mehr als 20 % in diesem fünfjährigen Investitionszeitraum.

Wir möchten an dieser Stelle ausdrücklich darauf hinweisen, dass diese Rendite keinesfalls garantiert ist, sondern ausschließlich ein Rechenbeispiel darstellt, um ein besseres Verständnis der Chancen einer Investition in die Berentzen Aktie zu erhalten.

Nun denken sich viele Leser bestimmt: „Schön und gut, die Rechnung sieht ja klasse aus. Doch in der Vergangenheit hat sich der Aktienkurs von Berentzen nicht gerade überdurchschnittlich entwickelt. Was also spricht dafür, dass sich das in Zukunft ändert?

Diese Indizien sprechen dafür, dass sich der Aktienkurs von Berentzen in Zukunft besser entwickeln könnte

- Als erstes kommt uns der Punkt der klar definierten Profitabilitätsstrategie in den Sinn. Die Unternehmensleitung hat vier profitable Wachstumsfelder definiert, auf die der Fokus gerichtet wird.

- Zweitens werden bei diesen Aktivitäten (Mio Mio, Marken Berentzen und Puschkin, Citrocasa, Premium-Handelsmarken) bereits erhebliche operative Fortschritte und Wachstumsraten erzielt, sodass es sich nicht mehr um bloße Ankündigungen, sondern um ein bereits existierendes operatives Momentum handelt.

- 2022 lag der operative Gewinn in jedem Quartal über dem Vorjahreswert.

- Berentzen hat die Gewinnprognose im Jahr 2022 zweifach angehoben.

- Trotz der enorm starken Preisanstiege bei Material, Verpackung, Energie und Logistik ist die operative Gewinnmarge ist in den ersten drei Quartalen um einen halben Prozentpunkt gestiegen.

- 2023 wird voraussichtlich das erste Geschäftsjahr seit 2019 (fast) ohne Corona-Einschränkungen im gesellschaftlichen Leben, sodass wir das seit Jahren erste Geschäftsjahr ohne belastenden Gegenwind erleben werden.

Vor diesem Hintergrund spricht einiges dafür, dass das Jahr 2023 nochmals besser als 2022 ausfallen könnte. Die Berentzen-Gruppe könnte weiterhin positiv überraschen.

Ein Risiko besteht in nochmals steigenden Material-, Verpackungs-, Energie- und Logistikkosten, die ggf. nur teilweise und/oder zeitverzögert über erhöhte Verkaufspreise weitergegeben werden können.

Ergänzende Bewertung anhand des KUVs

Das KUV gibt an, mit welchem Vielfachen des Umsatzes eine Aktie bewertet wird. Da das Berentzen-Management an einer Erhöhung der Gewinnmarge arbeitet, müsste das Bewertungsniveau der Berentzen Aktie eigentlich steigen.

Tatsächlich aber wird die Berentzen Aktie derzeit günstiger als im historischen Durchschnitt bewertet, und das, obwohl von jedem Euro Umsatz ein zunehmend größerer Teil als Gewinn verbleibt.

Buy-and-Hold Checkliste

| Kriterium | Einschätzung | Erfüllt |

| 1. Hohe Verzinsung des eingesetzten Kapitals | Derzeit liegt die Eigenkapitalrendite bei einem Wert von ca. 14 %. Sofern es gelingt, die EBIT-Marge zu erhöhen, verbessert sich die Kapitalverzinsung. | noch nicht |

| 2. Wachstum über viele Jahre möglich – Rückenwind | Bei den Nischenprodukten Mio Mio und Citrocasa bietet sich dem Unternehmen ein großes Wachstumspotential. | teilweise |

| 3. Stabiler Burggraben und Wettbewerbsvorteile | Berentzen ist ein Unternehmen mit mehr als 260-jähriger Tradition, verfügt über große Erfahrung, eine hohe Markenbekanntheit sowie ein etabliertes Produktions- und Vertriebsnetzwerk. | Ja |

| 4. Wiederkehrender Umsatz | Der Verkauf von Getränken ist ein nichtzyklisches Geschäftsmodell. | Ja |

| 5. Keine großen Abhängigkeiten | Der Erfolg einer Investition in die Berentzen Aktie basiert auf der Annahme, dass es dem Unternehmen gelingt, die Profitabilität von Mio Mio und Citrocasa stark zu erhöhen. | Nein |

| 6. Solide Bilanz | Die Berentzen-Gruppe verfügt über eine NetCash-Position. | Ja |

| 7. Gute Kapitalallokation | Die hohe Ausschüttungsquote gefällt uns. Mittelfristig stellt sich die Frage, was mit dem nicht ausgeschütteten Gewinnanteil passieren wird. | Ja |

Aufgrund der (derzeit noch) begrenzten Kapitalverzinsung und des relativ geringen Umsatzwachstums betrachte ich die Berentzen-Aktie nicht als Buy-and-Hold-Investition, sondern als zeitlich begrenzte Investitionsgelegenheit mit einem mittelfristigen Anlagehorizont von ca. 5 Jahren.

Sollte das Unternehmen bis dahin große Fortschritte bei Mio Mio und/oder Citrocasa erzielen und anschließend einen glaubwürdigen Plan vorlegen, wie diese beiden Marken noch viel größer werden können, bin ich ggf. bereit, das Unternehmen noch deutlich länger auf seinem Weg zu begleiten.

Chancen und Risiken einer Investition in die Berentzen Aktie

Wer in Aktien investiert, setzt sich unternehmerischen Chancen und Risiken aus. Eine Investition sollte nur dann erfolgen, wenn das Chance-Risiko-Verhältnis auf Basis eigener Überlegungen als positiv eingeschätzt wird.

Chancen

🍀 hohe Cashgenerierung: Das Unternehmen verfügt bereits über ausreichende Produktionskapazitäten, sodass der Gewinn in voller Höhe an die Aktionäre ausgekehrt werden kann.

🍀 hohes Ertragspotential: Wenn es in den nächsten fünf Jahren gelingt, eine operative Gewinnmarge von 8 % zu erreichen, kann der Gewinn je Aktie auf einen Wert von mehr als 1 EUR steigen. Das würde eine deutlich höhere Neubewertung erforderlich machen.

🍀 Strategie der Profitabilitätssteigerung zahlt sich aus: Berentzen hat bereits erhebliche Fortschritte in den vier Wachstumsfeldern erzielt, dies zeigt sich bspw. anhand des jeweils zweistelligen Umsatzwachstums zum Halbjahr. Dadurch konnte das Unternehmen trotz der starken Preissteigerungen die Gewinnmarge im Jahr 2022 leicht ausbauen.

🍀 nichtzyklisches Konsumgüterunternehmen: Berentzen befindet sich in einem Markt mit einer besonders stabilen Nachfrage.

🍀 bekannte und zukunftsträchtige Marken: Der Konzern verfügt über eine breite Mischung aus traditionsreichen Getränken sowie einem Portfolio aus wachstumsstarken Marken, die auf eine gesundheitsbewusste Käufergruppe abzielen.

🍀 solide Bilanz und hohe Dividenden: Berentzen schüttet seit vielen Jahren mindestens die Hälfte des Nettogewinns aus und kann sich das auch leisten.

🍀 niedrige Bewertung: Die Aktie wird trotz der guten Zukunftsperspektiven mit einem KGV von nur 10 bewertet.

Risiken

⚠️ kleines Unternehmen: Mit einem Umsatz von ca. 175 Mio. EUR ist Berentzen ein für Börsenverhältnisse kleines Unternehmen. Im Gegensatz zu Getränkeriesen wie Coca-Cola oder PepsiCo ist Berentzen nicht über zahlreiche verschiedene Länder und Produktkategorien aufgestellt, sondern von der erfolgreichen Entwicklung weniger Produkte im deutschen Absatzmarkt abhängig. Das führt zu stärkeren Schwankungen in der Unternehmens- und Kursentwicklung.

⚠️ herausforderndes Umfeld: Die Berentzen-Gruppe ist einer Vielzahl von Preissteigerungen ausgesetzt (unter anderem in den Bereichen Material, Verpackung, Energie, Logistik und Personal). Gelingt es dem Management in Zukunft nicht mehr, diese Preissteigerungen in Form von Preiserhöhungen weiterzugeben, kommt es zu einem Gewinneinbruch. Berentzen muss mit den vier verhandlungsstarken und mächtigen Supermarktketten Aldi, REWE, Edeka und der Schwarz Gruppe (Lidl und Kaufland) verhandeln. Mit den drei größten Kunden erzielt Berentzen 48 % des Umsatzes, insofern besteht eine starke Abhängigkeit. Umgekehrt besteht auf der Seite der Supermarktketten jedoch keine große Abhängigkeit von Berentzen.

⚠️ Corona-Pandemie: Viele Berentzen Produkte werden in einem gesellschaftlichen Umfeld konsumiert. Der frisch gepresste Orangensaft ist bspw. in Hotels und Restaurants erhältlich, die Mio Mio Limonade wird an der Uni getrunken und die Spirituosen werden bei Geburtstagen und Partys nachgefragt. Sofern es durch Corona oder eine andere Pandemie zu Einschränkungen dieser Aktivitäten kommt, würde die Geschäftsentwicklung der Berentzen-Gruppe darunter leiden.

⚠️ teure Übernahmen: Falls sich das Management zur Durchführung einer teuren Übernahme entscheidet, könnte der innere Wert der Aktie sinken. Ggf. wäre zudem eine verwässernde Kapitalerhöhung nötig. Außerdem könnte nach einer Übernahme die Fähigkeit zu hohen Dividendenausschüttungen beeinträchtigt sein.

⚠️ steigende Zinsen: Die Berentzen Gruppe greift auf das Instrument des Factoring zurück. Beim Factoring kalkulieren die Kreditinstitute den jeweiligen Marktzins ein. Ein um zwei Prozentpunkte höheres Zinsniveau könnte zu einem zusätzlichen Zinsaufwand von 1 Mio. EUR führen. Im Falle weiter steigender Zinsen dürfte der Zinsaufwand noch weiter nach oben klettern.

⚠️ umkämpfte Absatzmärkte: Berentzen muss sich in allen Segmenten dem harten Wettbewerb stellen. Wenn Konkurrenten ihre Produkte, ihr Marketing und/oder ihren Vertrieb verbessern, kann das bei der Berentzen-Gruppe zu Marktanteilsverlusten und damit einhergehenden Gewinnrückgängen führen. Insbesondere bei der Mio Mio Limonade sollte der Wachstumskurs jedes Jahr fortgesetzt werden, um die Investment Story aufrechterhalten zu können.

Fazit zur Berentzen Aktie: In diesem Getränkeunternehmen schlummert großes Potential

Operative Einschätzung

Die Berentzen-Gruppe ist ein breit aufgestelltes deutsches Getränkeunternehmen mit mehr als 260-jähriger Tradition. Nachdem die Gesellschaft viele Jahre lang unter ihren Möglichkeiten gewirtschaftet hat, werden nun endlich Fortschritte beim Wachstum und der Gewinnmarge erzielt.

Die Strategie, sich auf wenige Produkte mit dem höchsten Potential zu fokussieren, zahlt sich aus. So konnte in den ersten drei Quartalen 2022 trotz der enorm gestiegenen Kosten die Gewinnmarge erhöht werden.

Das Unternehmen scheint mit gesunden und frischen Produkten gut für die Zukunft aufgestellt zu sein. Dazu zählt das Geschäft mit frischem Organgensaft (Citrocasa) und der auf natürliche Weise belebenden Energydrinkvariante Mio Mio.

Wenn es in den nächsten fünf Jahren gelingt, die operative Marge auf einen Wert von 8 % zu heben, sollte ein Gewinn je Aktie von über 1 EUR möglich sein.

Insbesondere die seit vielen Jahren stark wachsende Energydrinkmarke Mio Mio könnte zum Margen- und Gewinntreiber des Unternehmens werden und zu einer Neubewertung der Aktie führen. Sollte dieses Szenario eintreffen, besteht großes Kurspotential.

Einschätzung zur Bewertung

Was ein Investment in die Berentzen Aktie so spannend macht, ist die Kombination aus zahlreichen bereits erzielten operativen Fortschritten bei einem gleichzeitig noch immer geringen Bewertungsniveau. Es wirkt fast, als befinde sich die Aktie noch in einem Winterschlaf.

Eine Überrendite entsteht nicht dann, wenn ein Unternehmen außergewöhnlich wächst. Eine Überrendite entsteht dann, wenn sich ein Unternehmen besser als vom Markt erwartet entwickelt. Bei Berentzen könnte dieses Szenario in den kommenden Jahren eintreffen.

Persönliche Einschätzung

Ich persönlich finde das Chance-Risiko-Verhältnis derzeit so spannend, dass ich in den letzten Tagen meine Aktienposition in der Berentzen Aktie deutlich ausgebaut habe.

Allerdings eignet sich die Small Cap-Aktie nur für erfahrene Anleger, da sie gegenüber einem Blue Chip-Titel wie der Coca-Cola Aktie deutlich erhöhte operative Risiken und Kursschwankungen aufweist.

Auf der anderen Seite besteht im Falle einer erfolgreichen Umsetzung der Profitabilisierungsstrategie ein entsprechend großes Kurspotential.

Ich plane, meine Position etwa 3-5 Jahre bis zu einem Kurs von 12-15 EUR zu halten und dann je nach operativer Entwicklung und Bewertung der Berentzen Aktie über das weitere Vorgehen zu entscheiden.

Ab sofort werden wir die weitere Entwicklung der Berentzen Aktie genau beobachten und euch in Form kurzer Updates auf dem Laufenden halten. Melde dich jetzt für unseren kostenfreien Newsletter an und verpasse keine dieser Updates mehr.

Was ist sonst wichtig?

Lies dir unbedingt nochmal den Hinweis zu den Small Cap-Aktien zu Beginn des Artikels durch. Frage dich, ob du überhaupt in kleine Unternehmen investieren möchtest.

Bei Berentzen handelt es sich nicht um einen Blue-Chip-Tanker mit stetiger Entwicklung, hoher Liquidität und geringen Kursschwankungen. Nein, als Aktionär wirst du Passagier in einem kleinen und wendigen Boot, das bei rauer See durchaus stärker ins Schwanken kommen kann.

Umgekehrt kann es jedoch schneller den Kurs anpassen, besser unternehmerische Chancen nutzten und so im Optimalfall mit hoher Geschwindigkeit davonbrausen.

Jetzt bist du an der Reihe

Hast du noch Fragen zur Berentzen Aktie? Oder eine eigene Meinung, die von diesem Artikel abweicht? Dann schreibe einfach einen Kommentar unter diesem Blogbeitrag. Ich freue mich, von dir zu hören.

Worauf in Zukunft achten?

Ab sofort werden wir die weitere Entwicklung der Berentzen Aktie verfolgen. In Zukunft sollten aus unserer Sicht folgende Punkte besonders genau beobachtet werden:

Umsatzwachstum: Wirerwarten ein Wachstum oberhalb der Inflationsrate, in einem Umfeld von 2 % Inflation sollten ca. 3 % Umsatzwachstum möglich sein. Besonders relevant ist das Wachstum in den vier besonders margenstarken Geschäftsaktivitäten Mio Mio, Citrocasa, Berentzen/Puschkin sowie den Premium-Eigenmarken. Insbesondere bei Mio Mio sollte das Umsatzwachstum für einen intakten Investment Case zweistellig bleiben.

Bis 2027 erscheint ein Umsatzvolumen von 200 Mio. EUR realistisch.

Operative Gewinnmarge: Ausgehend von rund 5 % erwarteter EBIT-Marge im Jahr 2022 sollte die operative Gewinnmarge in den nächsten fünf Jahren auf einen Wert von ca. 8 % steigen, um den Investment Case vollständig zu erfüllen. Wir rechnen nicht mit einer linearen, sondern einer volatilen Entwicklung in Richtung der 8 %.

Somit ergibt sich ein operativer Gewinn von bis zu 16 Mio. EUR im Jahr 2027.

Zinsaufwendungen: Aufgrund gestiegener Zinsen erwarten wir künftig Zinsaufwendungen in Höhe von ca. 2,5 Mio. EUR pro Jahr.

Es verbleibt ein Gewinn vor Steuern von bis zu 13,5 Mio. EUR im Jahr 2027.

Gewinn je Aktie: Für das Jahr 2022 schätzen wir den Gewinn auf 0,59 EUR/Aktie, wobei aufgrund einer Vielzahl von Sonderfaktoren starke Verzerrungen möglich erscheinen (Verzögerungen bei der Weitergabe von Preissteigerungen, exakte Höhe der variablen Vorstandsvergütung, Bilanzierung im Hochinflationsland Türkei (IAS 29)).

Bis zum Jahr 2027 könnte ein Gewinn je Aktie von 1,01 EUR erwirtschaftet werden (13,5 Mio. EUR EBIT; 30 % Steuerquote; 9,4 Mio. Aktien).

Dividende und Ausschüttungsquote: Berentzen strebt eine Ausschüttungsquote von über 50 % des Nettogewinns an.

Somit ergibt sich eine erwartete Dividende von ca. 0,30 EUR/Aktie für das Jahr 2022 mit einer Steigerung in Richtung 0,50 EUR/Aktie bis zum Jahr 2027.

Was passiert mit dem restlichen FCF (Capital Allocation)? Da die Berentzen-Gruppe über ausreichende Produktionskapazitäten verfügt, ist die Profitabilitätsstrategie ohne hohe Investitionen in Sachanlagen umsetzbar. Wir rechnen mit einer Free Cash Flow-Conversion (der Anteil des Nettogewinns, der als Free Cash Flow die Liquidität eines Unternehmens mehrt) von ca. 100 %. Folglich verbleiben auch nach der Dividendenzahlung hohe Zahlungsmittelüberschüsse.

Ideal wären höhere Dividenden und/oder Aktienrückkäufe, evtl. durchgeführte Übernahmen könnten bei einem überhöhten Kaufpreis hingegen den inneren Wert der Aktie mindern.

Weitere KPIs

- Höhe der CAPEX-Investitionen (Erwartungshaltung: maximal so hoch wie die Abschreibungen)

- Eigenkapitalquote (Erwartungshaltung: mindestens stabil)

- Materialaufwandsquote (Erwartungshaltung: unter Schwankungen tendenziell sinkend)

- Mio Mio: Zahl der abgesetzten Flaschen und Preis pro Flasche (Erwartung: jährlich zweistelliges Wachstum)

- Citrocasa: Umsatz aus dem Verkauf von Saftpressen als Frühindikator für die künftige Umsatzentwicklung im Bereich des Organgenverkaufs sowie der Versorgung mit Abfüllgebinden

- Deckungsbeiträge nach Marketingaufwendungen der vier Segmente

Recherchequellen

Dieser Abschnitt ist für alle, die auf eigene Faust weiter recherchieren möchten. Hier folgt eine Auflistung der wichtigsten Recherchequellen sowie der noch nicht im Verlauf der Analyse aufgeführten Quellen:

| Recherchequelle | Was ist dort zu finden? |

|---|---|

| Aktienfinder.net | Grafiken und Kennzahlen zur fundamentalen Entwicklung |

| Marketscreener.com | Analystenschätzungen zur künftigen Entwicklung |

| TIKR.com | Grafiken und Kennzahlen zur fundamentalen Entwicklung |

| Aurelius Equity Opportunities | Pressemeldung: Aurelius veräußert nach erfolgreicher Restrukturierung im Jahr 2016 die letzten Anteile an Berentzen |

| GetränkeNews! | Berentzen stellt Vertrieb neu auf, um mehr Schlagkraft zu bekommen |

| WuV | Aurelius schluckt Berentzen |

| Berentzen | Investorenpräsentation vom Capital Markets Day, September 2022 |

| Berentzen | Capital Markets Day, September 2022 |

| Pabst & Richarz – ein Unt. der Berentzen-Gruppe | Produktangebot |

| Monolith | Einer der ehemaligen Großaktionäre von Berentzen liquidiert sein Portfolio |

| Verlag Nürnberger Presse | Als Club-Mate zum Szenegetränk wurde |

| tz.de | Katja Krasavices Softdrink Sugar Mami verkauft sich mit mehr als 10 Mio. Dosen |

| YouTube | Die Berentzen-Gruppe investiert in Photovoltaikanlagen, um unabhängiger von den hohen Energiepreisen zu werden |

| Berentzen-Gruppe | Geschäftsbericht 2015 |

| Berentzen-Gruppe | Geschäftsbericht 2016 |

| Berentzen-Gruppe | Geschäftsbericht 2017 |

| Berentzen-Gruppe | Geschäftsbericht 2018 |

| Berentzen-Gruppe | Geschäftsbericht 2019 |

| Berentzen-Gruppe | Geschäftsbericht 2020 |

| Berentzen-Gruppe | Geschäftsbericht 2021 |

| Berentzen-Gruppe | Zwischenbericht Q3/2022 |

| Berentzen-Gruppe | Halbjahresbericht 2022 |

| Berentzen-Gruppe | Zwischenbericht Q1/2022 |

| Berentzen-Gruppe | Zwischenbericht Q3/2021 |

| Berentzen-Gruppe | Halbjahresbericht 2021 |

| Berentzen-Gruppe | Zwischenbericht Q1/2021 |

| Berentzen-Gruppe | Zwischenbericht Q3/2020 |

| Berentzen-Gruppe | Halbjahresbericht 2020 |

| Berentzen-Gruppe | Zwischenbericht Q1/2020 |

| Berentzen-Gruppe | Oktober 2022: Erneute Prognoseanhebung für das Geschäftsjahr 2022 |

| Berentzen-Gruppe | Juli 2022: Prognoseanhebung für das Geschäftsjahr 2022 |

| Deluxeboxen GmbH | Webshop von Sugar Mami |

| BÖRSE ONLINE | CEO Interview, Oktober 2021 |

| YouTube | Der ehemalige Berentzen CEO Frank Schübel im Interview mit dem FINANCE Magazin, 2016 |

4 Kommentare

Starke Analyse – danke für deine Arbeit!

Danke für deinen Kommentar. Jon :)

Sehr interessant. Danke.

Wer sind eigentlich ,wir‘? Man nimmt nur Jonathan wahr, bist du alleine oder stecken noch mehr Menschen hinter dem Blog?

Hallo Hans, dich recherchiere und schreibe alleine, werde jedoch von einem tollen Team aus einem ITler, einer Lektorin und einem strategischen Sparringspartner unterstützt. BG, Jon :)