Übersicht zur Realty Income Aktie

| Datum | 30. Januar 2026 |

| Zahl der Aktien | 918 Mio. |

| Aktienkurs | 60,00 USD |

| Marktkapitalisierung | 55.100 Mio. USD |

| Nettoverschuldung (30.09.2025) | 28.700 Mio. USD |

| Unternehmenswert | 83.800 Mio. USD |

| FCF- bzw. AFFO-Rendite 2026e/27e | 7,4 %/7,6 % |

| Dividendenrendite 2026e/27e | 5,5 %/5,7 % |

| ISIN | US7561091049 |

In aller Kürze: Die Realty Income Aktie steht immer wieder in der Kritik – und liefert trotzdem ab

1. Das Geschäftsmodell funktioniere nur in Phasen geringer Zinsen

Obwohl die Zinsen erheblich gestiegen sind, konnte die Ertragskraft (AFFO) je Aktie in den letzten fünf Jahren weiterhin um 5,4 % p.a. gesteigert werden.

2. Monatliche Ausschüttungen seien unseriös

Operativ gesehen ist an der Ausschüttungspolitik nichts auszusetzen – schließlich überweisen die Mieter ihre Mieten auch monatlich. Durch die sofortige Weitergabe der Einnahmen finden Investoren ein Asset, das ihnen ein monatliches Einkommen ermöglicht.

3. Realty Income sei zu groß geworden

Daher hat die Gesellschaft ihre Geschäftstätigkeit ausgeweitet. Seit 2019 werden auch europäische Immobilien erworben. Dazu kommt der Einstieg ins Asset Management-Geschäft. Der Wachstumskurs kann also unbegrenzt fortgesetzt werden.

Wir laden euch ein, gemeinsam mit uns dieses faszinierende Unternehmen zu verstehen. Los geht’s!

Geschäftsmodell

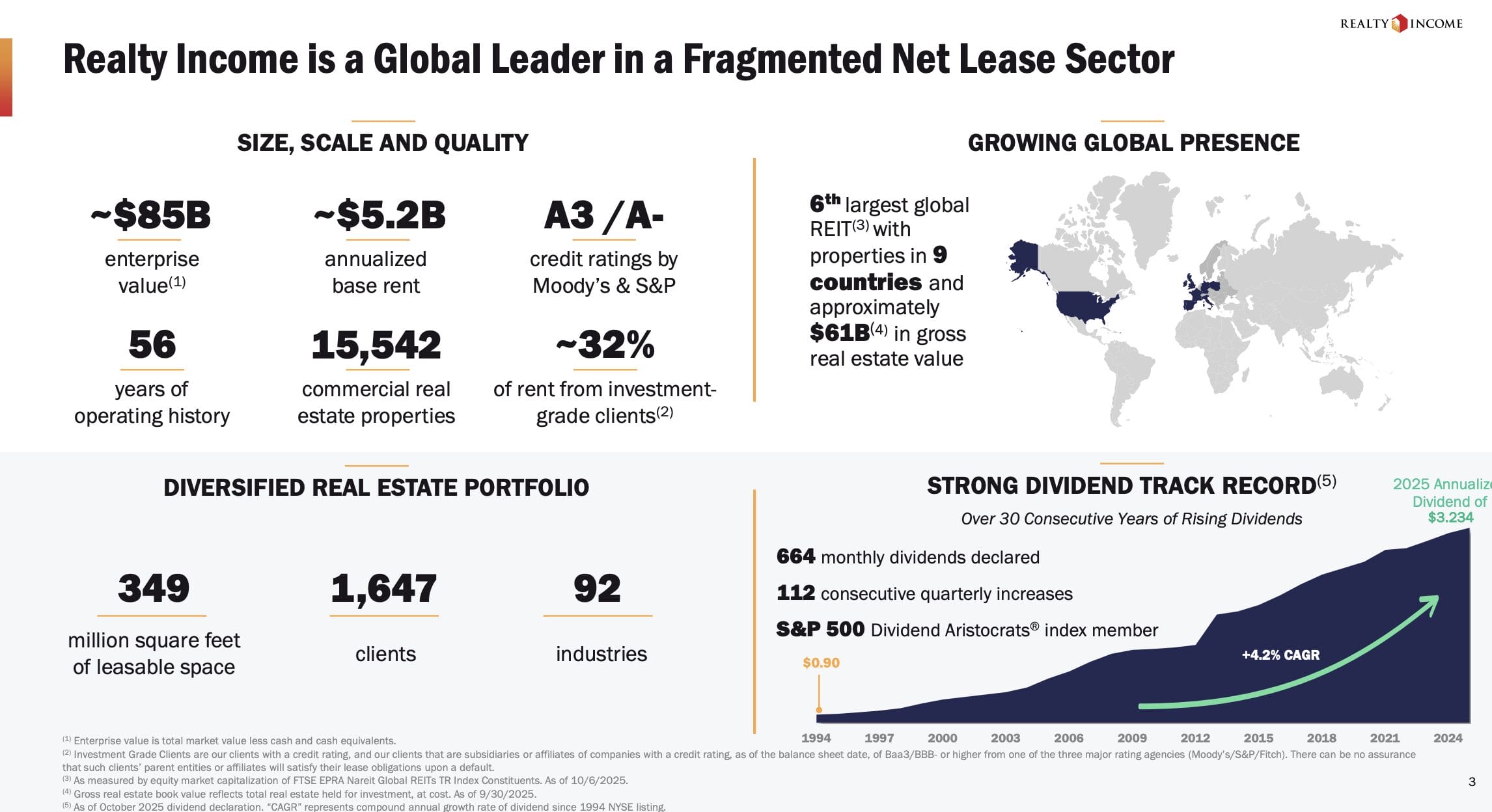

Realty Income ist eines der größten börsennotierten Immobilienunternehmen der USA.

3 Kennzahlen

- 15.500 Objekte

- 1.650 Mieter

- 5.300 Mio. USD jährliche Mieteinnahmen – das sind 15 Mio. USD pro Tag!

Die Mission lautet: „To invest in people and places to deliver dependable monthly dividends that increase over time.“

Um das zu unterstreichen, hat sich der Konzern sogar den Slogan „The Monthly Dividend Company“ schützen lassen.

Kurzer Blick in die Vergangenheit

Die Historie reicht bis in das Jahr 1969. Damals haben die Gründer William und Joan Clark erkannt, dass viele Investoren auf der Suche nach einem verlässlichen Dividendeneinkommen sind, das idealerweise monatlich ausgeschüttet wird.

Da Mieten ebenfalls monatlich fällig und Mietverträge auf viele Jahre geschlossen werden, fließt dem Unternehmen jeden Monat ein wiederkehrender Cashflow zu, der nach Abzug von Verwaltungskosten und Zinsaufwendungen an die Aktionäre ausgeschüttet wird.

Bisher hat Realty Income sein Versprechen gehalten: Seit dem Börsengang im Jahr 1994 wurde die Dividende jeden Monat ausgeschüttet und jedes Jahr erhöht.

Vermietung von Gewerbeimmobilien

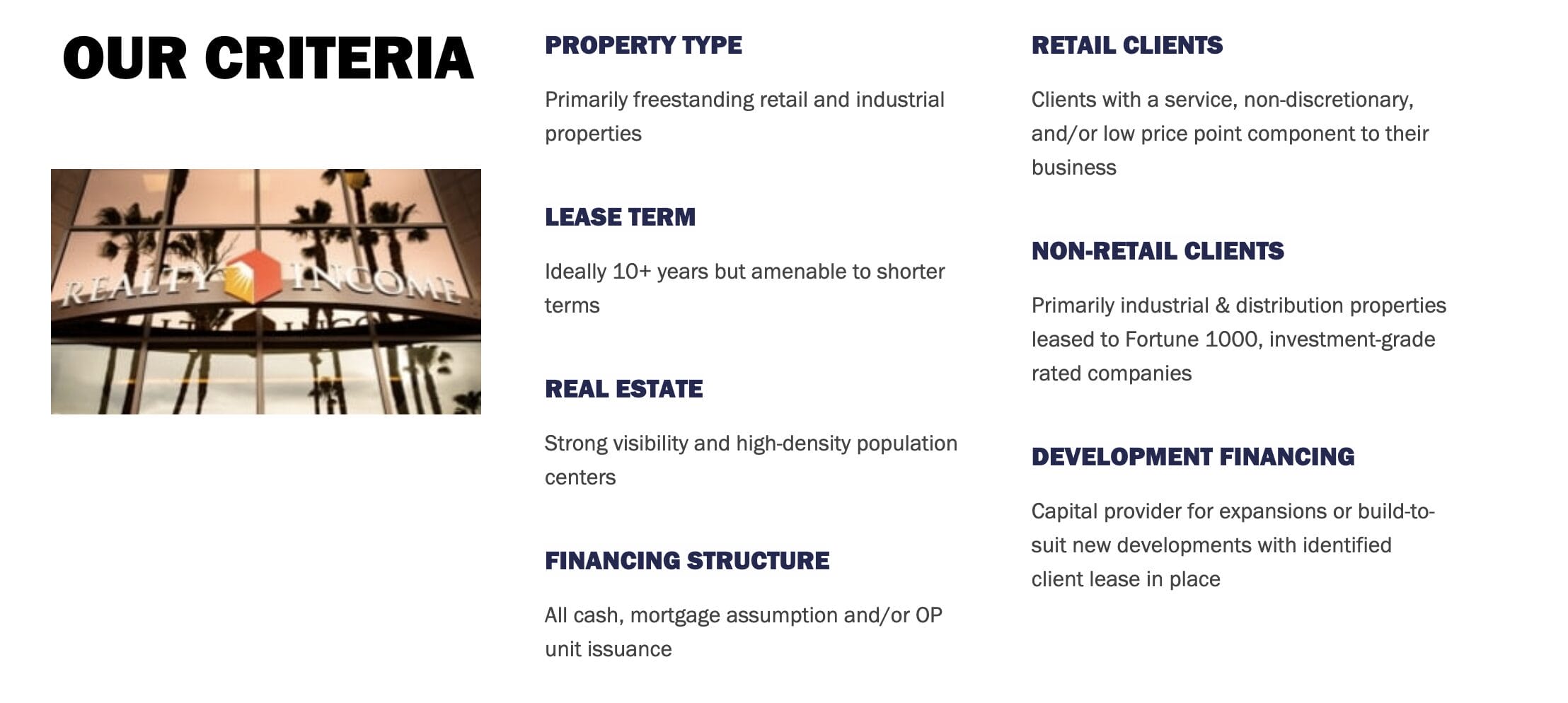

Die Gesellschaft erwirbt ausschließlich Gewerbeimmobilien, da diese eine freie Vertragsgestaltung erlauben.

Im Fokus stehen Handelsobjekte, in denen Güter des täglichen Bedarfs, preiswerte Produkte oder Dienstleistungen angeboten werden. Das führt zu einer besonders verlässlichen Geschäftsentwicklung, auch in Krisenzeiten.

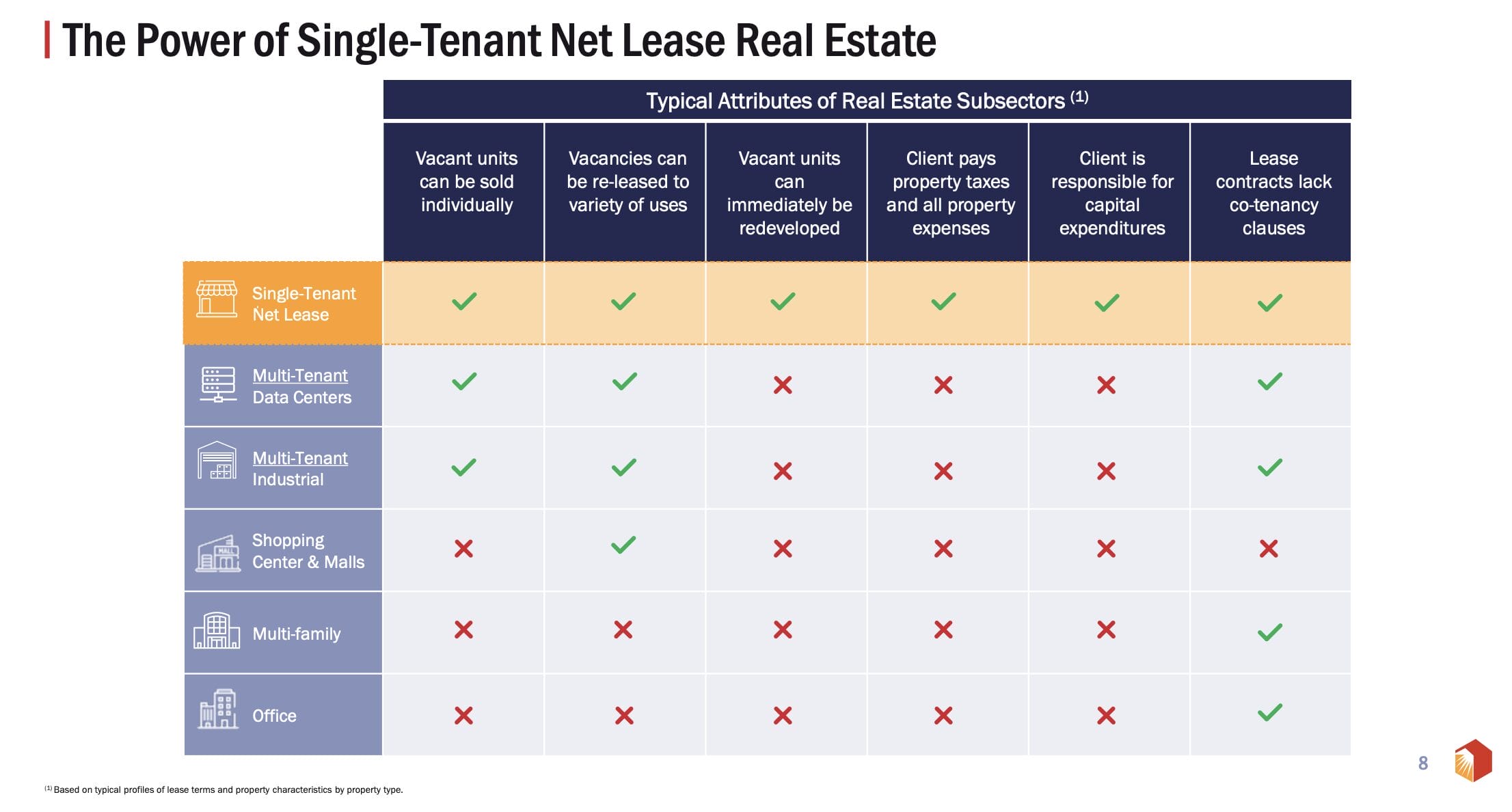

Triple-Net-Lease Mietverträge

Die meisten Objekte sind über sogenannte Triple-Net-Lease Mietverträge vermietet. Hinter dem sperrigen Begriff verbirgt sich ein geniales Konzept:

Die Mieter müssen sämtliche laufenden Kosten und Investitionen aus eigener Tasche bezahlen.

Dazu zählen:

- Immobiliensteuern

- Reparaturen und Instandhaltungen

- Modernisierungen und Sanierungen

Folglich kann der größte Teil der Mieteinnahmen in Cashflow konvertiert und an die Aktionäre ausgeschüttet werden.

Andere Immobilienunternehmen haben dagegen mit dem Problem zu kämpfen, dass ein erheblicher Teil der Mieteinnahmen einbehalten werden muss, um laufende Kosten und Investitionen zu finanzieren.

Schauen wir uns an, zu welchen Kennzahlen die Triple-Net-Lease-Vertragsgestaltung führt.

Vereinfachte Darstellung der Gewinn- und Verlustrechnung von Realty Income (2025e)

| Kennziffer | Wert | in % des Umsatzes | Je Aktie |

| Umsatz (Mieteinnahmen) | 5.337 Mio. USD | 100 % | 5,81 USD |

| abzgl. Verwaltungsaufwand | -197 Mio. USD | -3,7 % | |

| abzgl. Immobilienkosten | -84 Mio. USD | -1,6 % | |

| = EBITDA | 5.056 Mio. USD | 94,7 % | 5,51 USD |

| abzgl. Zinsen | -1.129 Mio. USD | -21,2 % | |

| abzgl. Steuern | -85 Mio. USD | -1,6 % | |

| zzgl. sonstige Erträge | +16 Mio. USD | 0,3 % | |

| = AFFO/Free Cash Flow | 3.858 Mio. USD | 72,3 % | 4,20 USD |

| abzgl. Abschreibungen | -2.518 Mio. USD | -47,2 % | |

| = bereinigter Gewinn | 1.340 Mio. USD | 25,1 % | 1,46 USD |

| abzgl. Verlust aus Verkäufen | -316 Mio. USD | -5,9 % | |

| = Gewinn | 1.024 Mio. USD | 19,2 % | 1,12 USD |

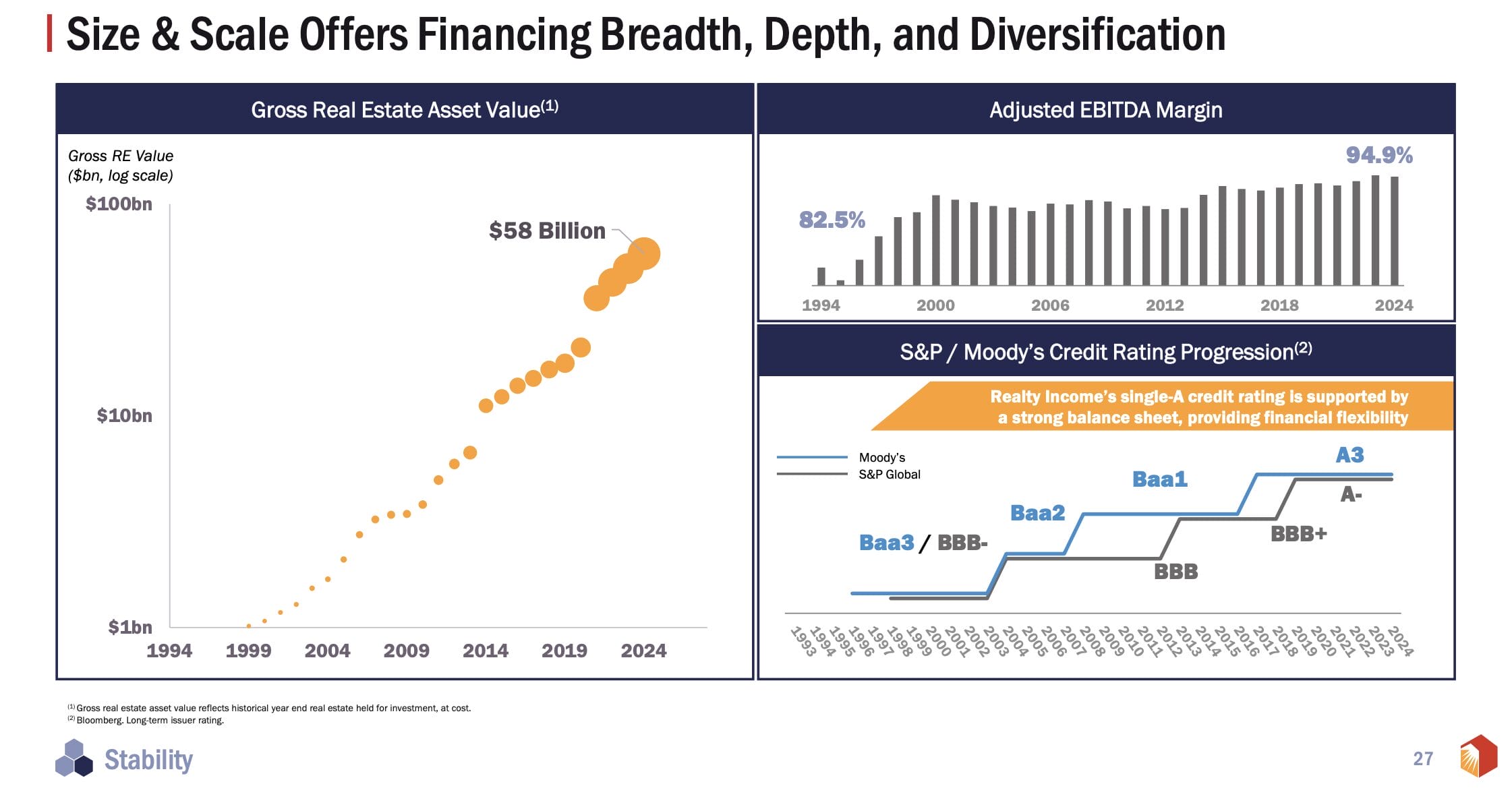

Ja, ihr habt richtig gelesen: Realty Income arbeitet mit einer EBITDA-Marge von 94,7 %.

Angesichts der erreichten Größe machen sich Skaleneffekte bemerkbar, sodass die gesamte Verwaltung gerade einmal 3,7 % der Mieteinnahmen kostet.

Selbst der Zinsaufwand verschlingt nur ein Fünftel der Mieteinnahmen, weil das Unternehmen mit einer Eigenkapitalquote von 66 % arbeitet.

Steuern fallen ebenfalls kaum an, da REIT-Unternehmen auf Konzernebene von Unternehmenssteuern befreit sind.

Im Gegenzug müssen REIT-Gesellschaften allerdings mindestens 90 % des Nettogewinns ausschütten, sodass die Besteuerung durch die Investoren, in Form der Kapitalertragssteuer, erfolgt.

Realty Income ist so profitabel, dass 72,3 % des Umsatzes in Free Cash Flow konvertiert werden können.

Der FCF liegt derzeit bei 3.858 Mio. USD, wovon 3.030 Mio. USD an die Aktionäre ausgeschüttet werden.

Selbst nach Abzug der Dividendenzahlungen erwirtschaftet das Immobilienportfolio noch einen Cashüberschuss von 828 Mio. USD. Dieser wird genutzt, um weitere Objekte zu erwerben und dadurch den Wachstumskurs zu beschleunigen.

Beim Blick auf die Gewinn- und Verlustrechnung fällt auf, dass Realty Income mit wenigen Ausnahmen ein reiner Kapitalgeber ist. Über diesen Weg (Sale-and-Leaseback Transaktionen) kommt der Konzern an den Großteil der Immobilien.

Sale-and-Leaseback Transaktionen

Am Beispiel Aldi (einer der 1.650 Mieter von Realty Income) erklären wir kurz, was sich dahinter verbirgt. Der Lebensmitteldiscounter baut sein US-Geschäft rapide aus.

Dafür lässt Aldi neue Immobilien errichten – ein Vorgang, der Unmengen an Kapital verschlingt.

Um das zu ändern, geht Aldi auf ein Immobilienunternehmen wie Realty Income zu und vereinbart eine Sale-and-Leaseback Transaktion:

Realty Income erwirbt das Immobilienportfolio und schließt gleichzeitig einen langfristigen Mietvertrag mit Aldi ab. Dadurch ergeben sich für beide Parteien Vorteile:

- Aldi profitiert davon, dass mit dem freigesetzten Kapital weitere Geschäfte eröffnet werden können, gleichzeitig ist das Nutzungsrecht der Standorte für viele Jahre gesichert

- Realty Income erwirtschaftet zusätzliche Mieteinnahmen. Dazu kommt, dass sich der Konzern durch den Erwerb von Grundstücken und Gebäuden abgesichert hat, falls der Mieter in Zahlungsschwierigkeiten gerät (Anschlussvermietung an einen anderen Mieter)

Diese Art von Transaktionen ist deshalb wertschaffend, weil sich Immobilienunternehmen günstiger als ihre Mieter finanzieren können und von Steuervorteilen profitieren (keine Besteuerung auf Unternehmensebene).

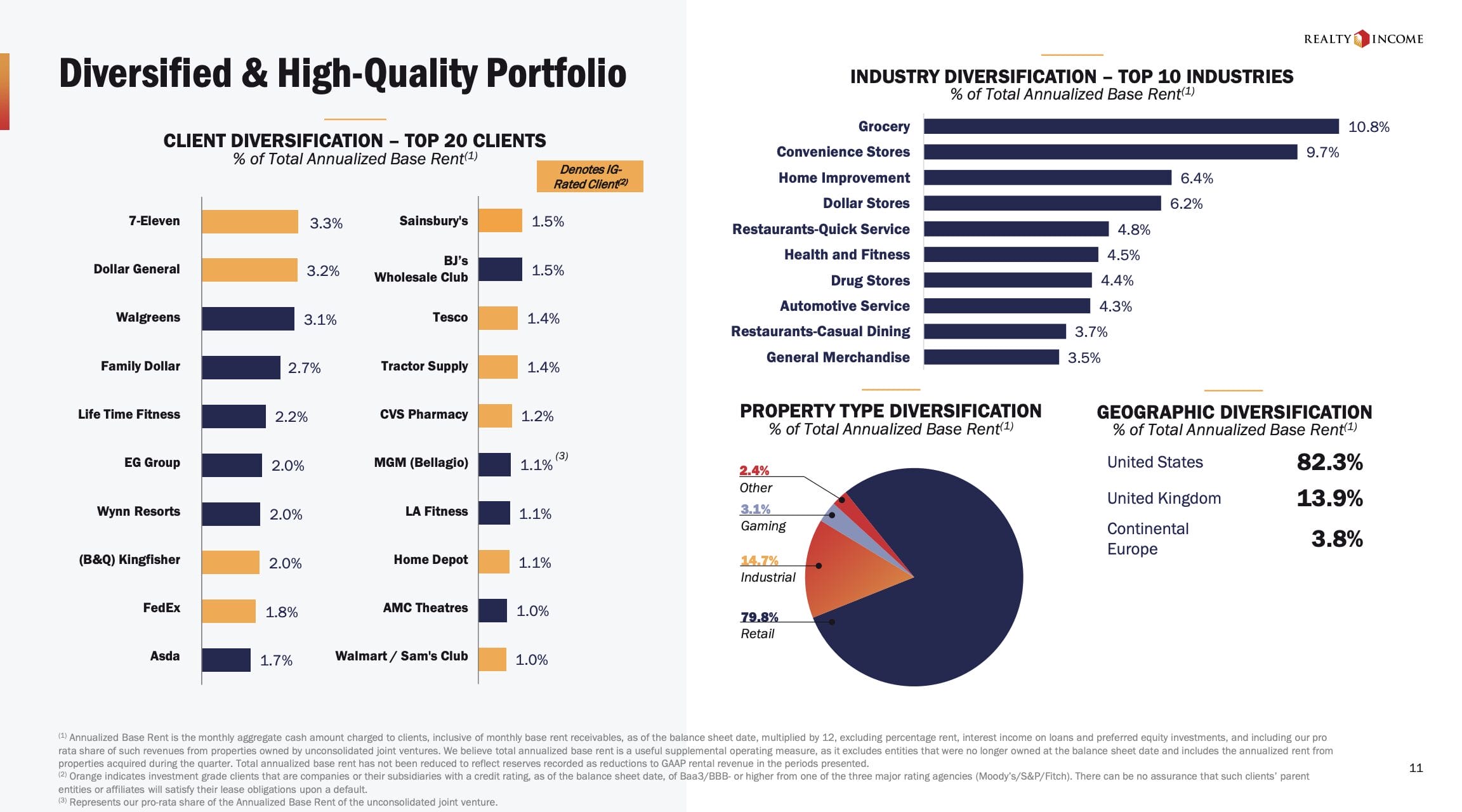

Immobilienportfolio von Realty Income

Top 5 Mieter

- 7-Eleven: Betreibt Convenience Stores (Waren des täglichen Bedarfs, lange Öffnungszeiten, zentral gelegen)

- Dollar General: Dollarstore, der Markenprodukte zu günstigen Preisen anbietet (oftmals 1,00 USD pro Artikel)

- Walgreens: Führende Apotheken- und Drogeriemarktkette

- Family Dollar: Ein weiterer Dollarstore

- Life Time Fitness: Betreibt 230 Fitnessstudios in den USA

Einschätzung: Realty Income verfügt über einen soliden Mietermix. Der Anteil der Top 5 Mieter an den gesamten Mieteinnahmen beträgt weniger als 15 %.

Top 5 Branchen

- Supermärkte (Groceries)

- Convenience Stores

- Baumärkte (Home Improvement)

- Dollarstores

- Fast Food

Einschätzung: Auch beim Blick auf die Branchen ist es schwer vorstellbar, dass es zu strukturellen Problemen kommt.

Außerdem zieht sich die Firma aktiv aus gefährdeten Branchen zurück. Beispielsweise konnte der Anteil der Mieteinnahmen aus dem Kinosegment binnen weniger Jahre von 6 % auf derzeit etwa 3 % reduziert werden.

Nach Regionen

- USA 82 %

- Europa 18 %

Lange Zeit war Realty Income ausschließlich in den USA tätig. Allerdings hat der Wettbewerb in den USA in den letzten Jahren deutlich zugenommen.

Folglich expandierte der Konzern nach Europa. Obwohl Realty Income erst im Jahr 2019 den Sprung über den Atlantik gewagt hat, liegt der europäische Anteil der Mieteinnahmen bereits bei 18 %.

In Europa lassen sich Objekte mit höheren Mietrenditen erwerben – und das bei gleichzeitig niedrigeren Finanzierungskosten. Daher befindet sich der Großteil der neu erworbenen Objekte in Europa.

Dazu kommt für alle Investoren aus der Eurozone ein weiterer Vorteil: Das Währungsrisiko eines abwertenden USD reduziert sich von Jahr zu Jahr.

Investitionsthese

Realty Income überzeugt mit folgenden Punkten:

- Konstant hohe Vermietungsquote

- Jährliche Mieterhöhungen

- Neuvermietungen ermöglichen Mietsprünge

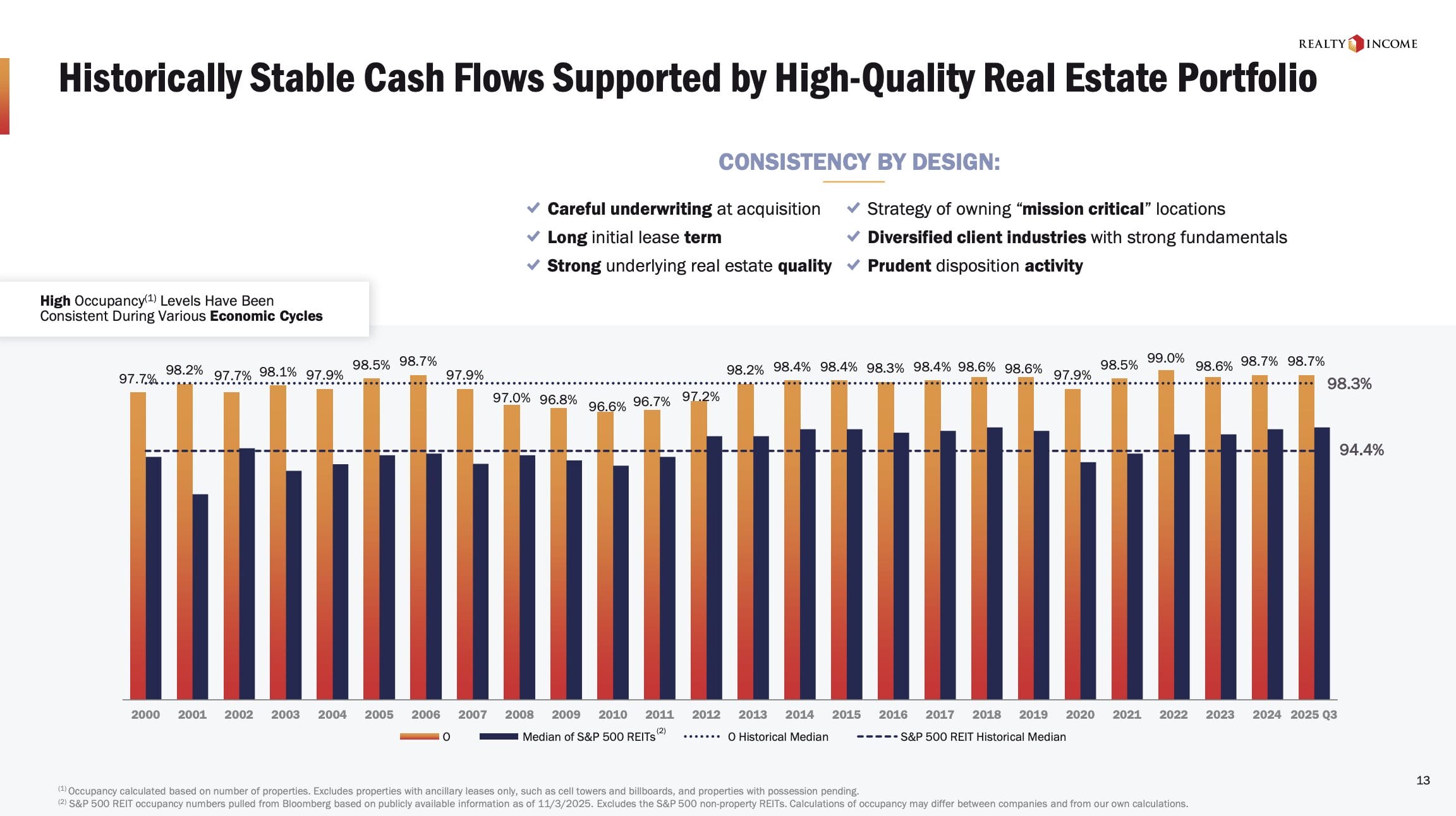

Konstant hohe Vermietungsquote

Derzeit sind 98,3 % der Immobilien vermietet. Besonders interessant: Selbst während der Finanzkrise lag die Vermietungsquote stets bei über 96 %.

Zum Vergleich: Der Median aller börsennotierten US-REITs liegt bei einer Vermietungsquote von 94,4 %. Folglich kann das Immobilienportfolio als besonders krisenresistent angesehen werden.

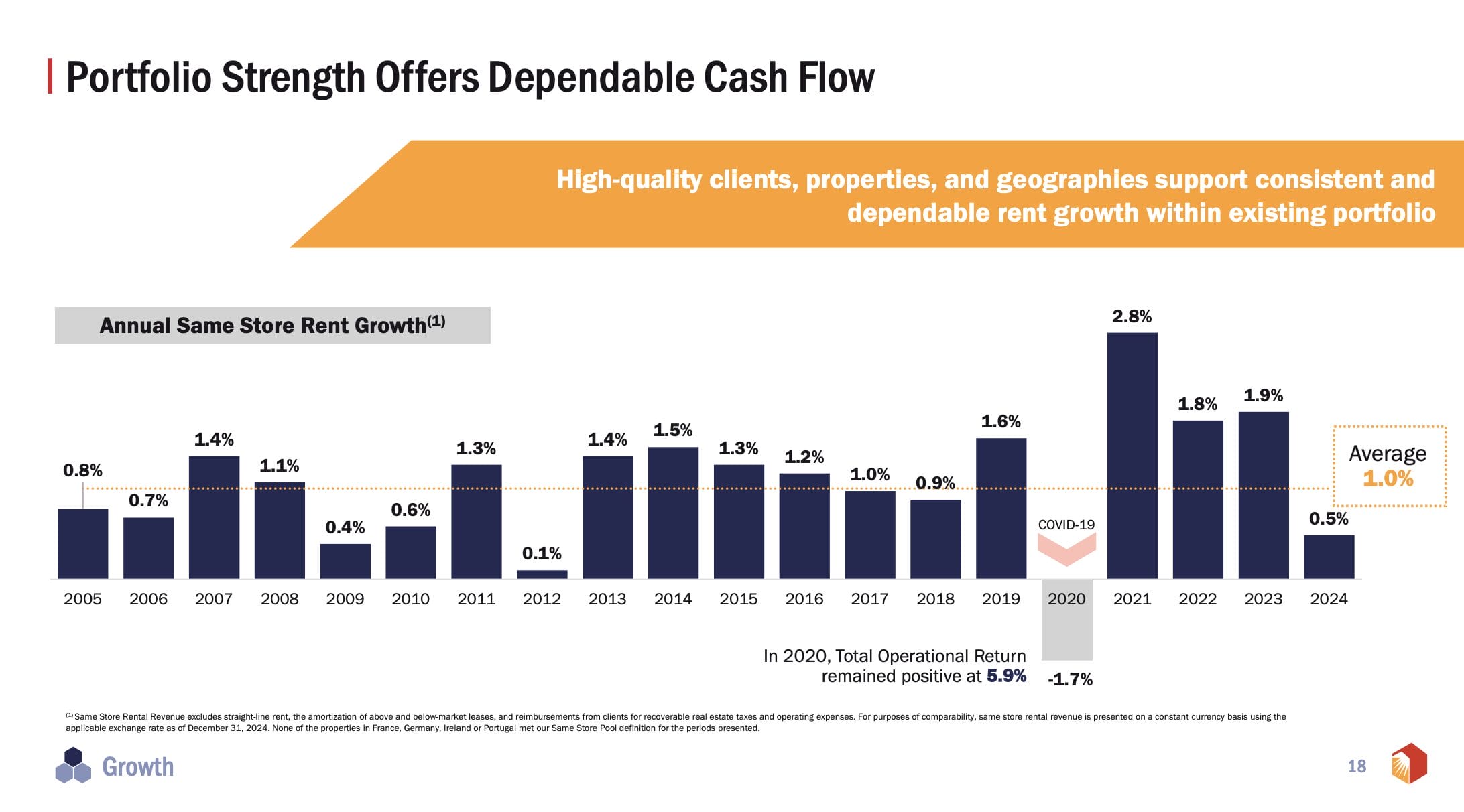

Jährliche Mieterhöhungen

Auf bestehender Fläche (also ohne den Zukauf weiterer Objekte) steigen die Mieteinnahmen um 1,0 % pro Jahr.

Klingt erst einmal wenig, führt aber zu einer jährlichen Mietsteigerung von 53 Mio. USD – und das bei weitgehend fixen Kosten.

Neuvermietungen ermöglichen Mietsprünge

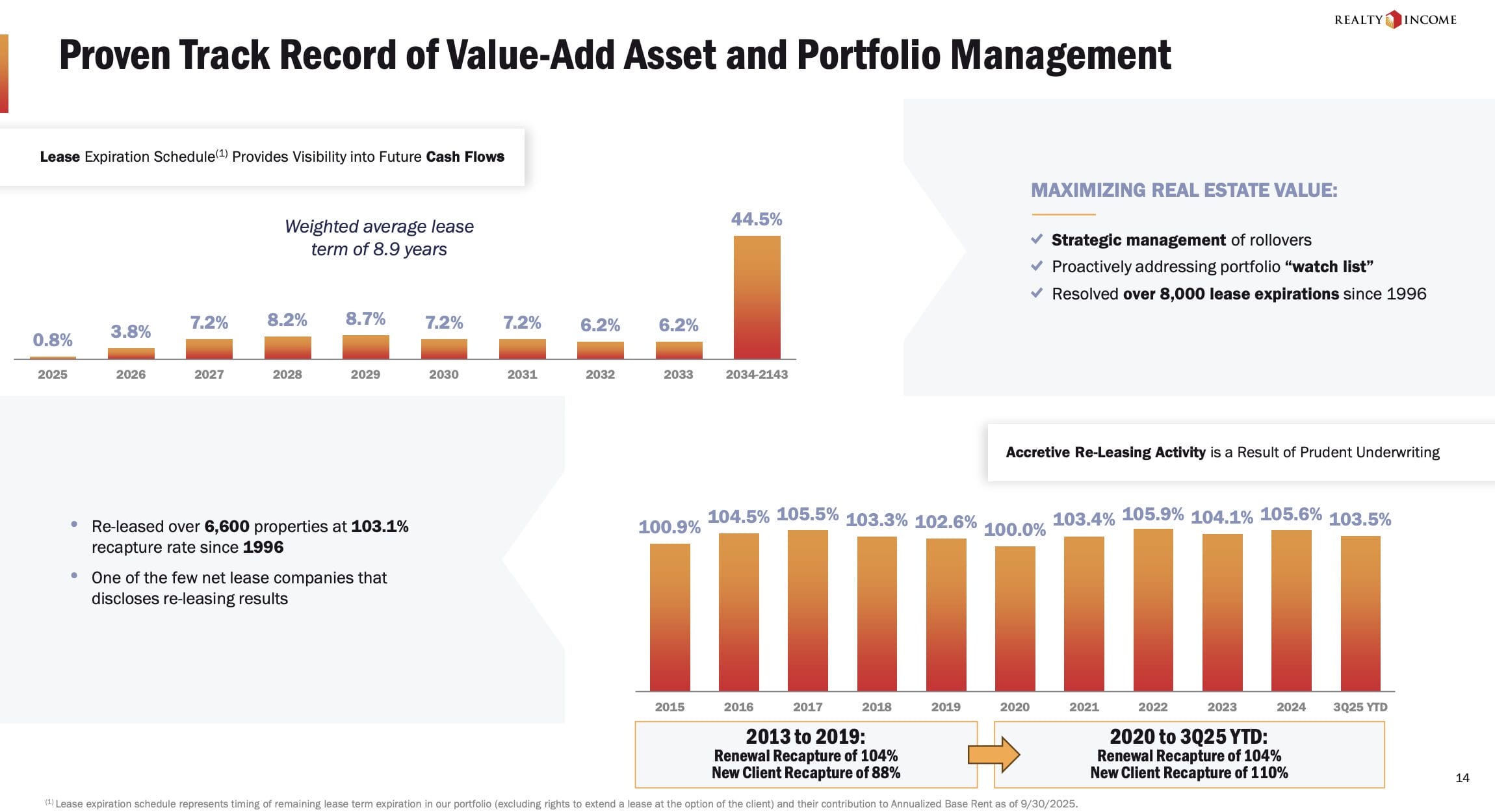

Die durchschnittliche Laufzeit der Mietverträge liegt bei 8,9 Jahren.

Ein besonders spannender Indikator zur Beurteilung der Immobilienqualität ist die Frage, ob bei Neuvermietungen höhere Mieten durchgesetzt werden können.

Realty Income ist seit vielen Jahren in der Lage, Immobilien mit ausgelaufenem Mietvertrag mit einem Aufschlag von 5 % neu zu vermieten.

Unter der Annahme, dass jährlich 10 % der Mietverträge erneuert werden, führt das zu einem weiteren Mietwachstum von 0,5 % p.a., bezogen auf das Gesamtportfolio.

Wer beide Faktoren zusammenrechnet, kommt zu dem Ergebnis, dass mit dem bestehenden Portfolio 1,5 % Mietwachstum pro Jahr möglich sind.

Fazit zur Investitionsthese

- Solide aufgestelltes Immobilienunternehmen

- Weiteres Wachstumspotential durch Expansion nach Europa

- Geringe Kosten ermöglichen eine enorm hohe Cashgenerierung

- Solide Finanzierung mit geringem Zinsaufwand

- Attraktive anfängliche Dividendenrendite von 5,5 %

- Monatliche Ausschüttungen

- Jährliche Anhebung der Dividende

- Geringe Kursschwankungen

Nachdem wir uns mit dem Geschäftsmodell und den Zukunftsaussichten befasst haben, versuchen wir nun, die Realty Income Aktie so gut wie möglich zu bewerten. Dafür blicken wir zuerst in den Rückspiegel.

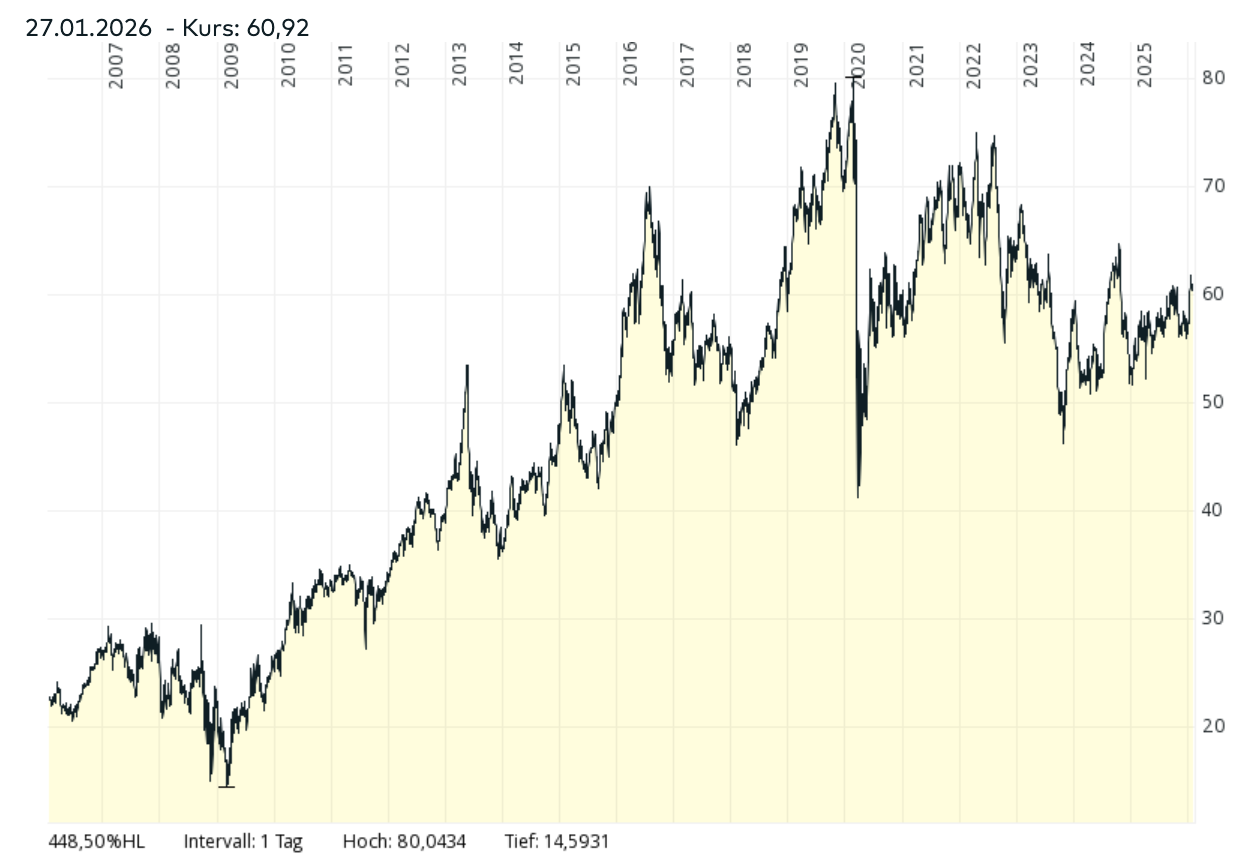

Kursentwicklung der Realty Income Aktie

| Zeitraum | Rendite der Realty Income Aktie (Kursgewinne und Dividenden) |

| 2006-2026 (20 Jahre) | 10,6 % p.a. |

| 2016-2026 (10 Jahre) | 6,2 % p.a. |

| 2021-2026 (5 Jahre) | 6,1 % p.a. |

In den letzten 20 Jahren konnten Anleger mit dem Kauf der Realty Income Aktie eine jährliche Rendite von 10,6 % erwirtschaften.

Diese ergibt sich hälftig aus Kursanstiegen und Dividendenzahlungen.

Wer vor zehn Jahren eingestiegen ist, konnte dagegen nur 6 % p.a. erwirtschaften. Das liegt allerdings nicht an geringeren Wachstumsraten, sondern kann mit der gesunkenen Bewertung erklärt werden.

Der Grund: Die Verzinsung zehnjähriger US-Staatsanleihen ist gestiegen. 2016 haben diese gerade einmal 1,8 % Zinsen abgeworfen. Zu diesem Zeitpunkt lag die Dividendenrendite der Realty Income Aktie bei 4,2 %.

Anfang 2026 liegt die Verzinsung zehnjähriger US-Staatsanleihen bei 4,3 %. Da Anleger für das Übernehmen der unternehmerischen Risiken eine Prämie sehen möchten, ist die Dividendenrendite der Realty Income Aktie auf 5,5 % gestiegen. Dafür musste die Bewertung sinken.

Nach vorn geblickt erscheinen bei der Realty Income Aktie wieder höhere Renditen möglich. Dazu gleich mehr.

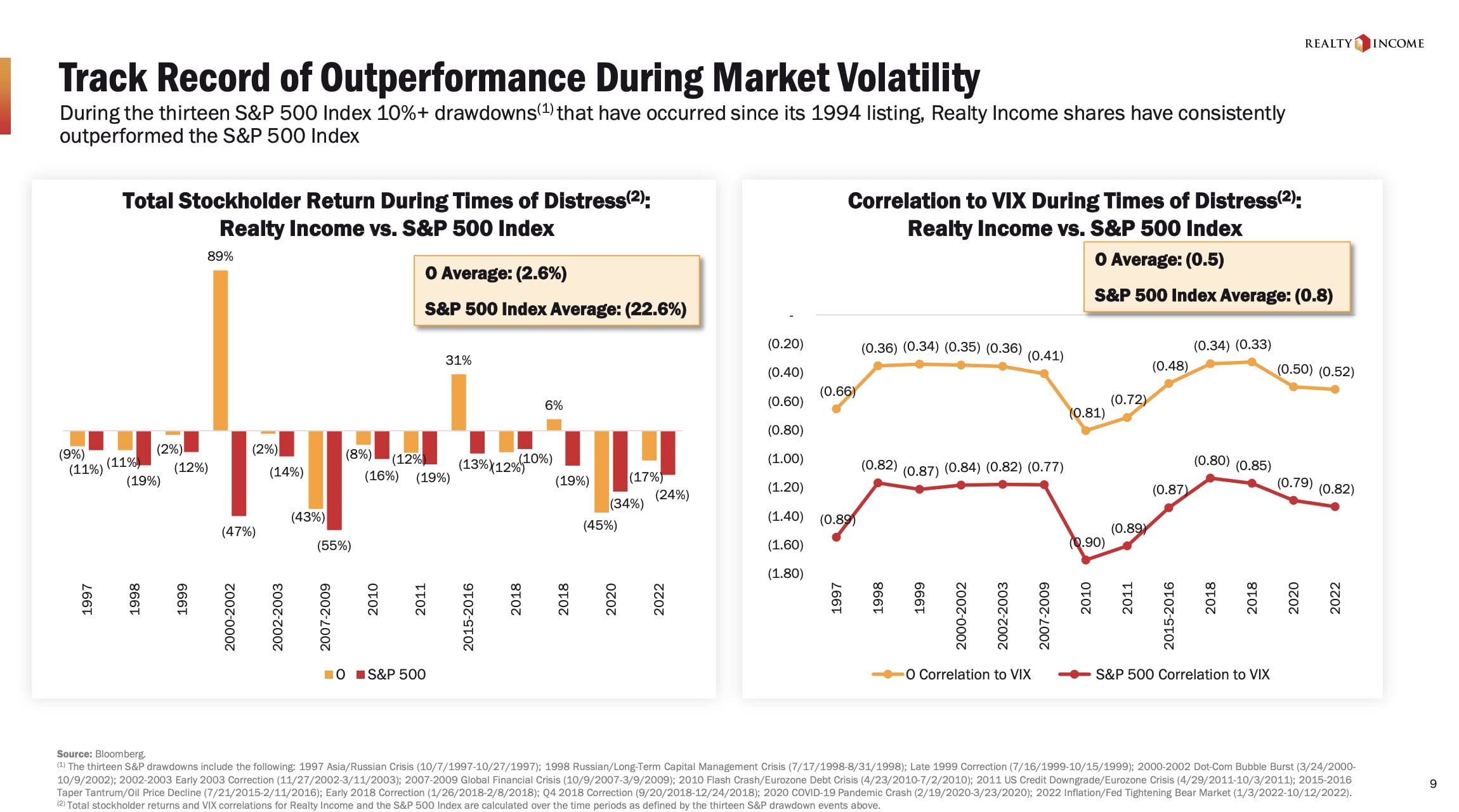

Davor möchten wir noch auf eine andere Eigenschaft aufmerksam machen: Realty Income ist ein sehr defensives Unternehmen.

Geringe Kursschwankungen

Bei der Geldanlage kommt es nämlich nicht nur auf die Chancen, sondern auch auf die Risiken an. Entscheidend ist das Chance-Risiko-Verhältnis.

In 11 der letzten 13 Korrekturphasen hat sich die Realty Income Aktie als besonders krisensicher erwiesen. Während der S&P 500 Index in Krisenzeiten durchschnittlich um 23 % gefallen ist, korrigierte die Realty Income Aktie nur um 3 %.

Das Risiko eines Wertpapiers kann anhand des Betafaktors gemessen werden. Die Kennzahl gibt an, wie stark der Kurs einer Aktie sinkt, wenn es mit dem Gesamtmarkt um 10 % abwärts geht.

Das Beta der Realty Income Aktie liegt bei 0,7 – folglich schwankt das Wertpapier rund 30 % weniger als ein S&P 500 ETF.

Operative Performance

Kennzahlenübersicht

| KPI | 2023 | 2024 | 2025e | 2026e | Langfristige Erwartung |

| Vermietungsquote | 98,6 % | 98,7 % | 98,7 % | 98,7 % | 98-99 % |

| Organisches Mietwachstum | 1,9 % | 0,5 % | 1,0 % | 1,0 % | 1,0 % p.a. |

| Mieterhöhung bei Neuvermietungen | 4,1 % | 5,6 % | 3,5 % | 5,0 % | 5,0 % |

| Gesamtes Mietwachstum (Schätzung) | 2,3 % | 1,1 % | 1,4 % | 1,5 % | 1,5 % p.a. |

| Zukäufe | 9,5 Mrd. USD | 3,9 Mrd. USD | 5,5 Mrd. USD | 6,0 Mrd. USD | 7 % des Portfolios |

| FCF/AFFO je Aktie | 4,00 USD | 4,19 USD | 4,27 USD | 4,41 USD | |

| Wachstum des FCF/AFFO je Aktie | 2,0 % | 4,8 % | 1,9 % | 5,3 % | 4,5 % p.a. |

| Dividende je Aktie | 3,05 USD | 3,13 USD | 3,22 USD | 3,30 USD | |

| Wachstum der Dividende je Aktie | 2,8 % | 3,4 % | 3,0 % | 2,5 % | 4,5 % p.a. |

| Ausschüttungsquote (in % des AFFO) | 76,3 % | 74,7 % | 75,4 % | 74,8 % | 75 % |

| NetDebt zu EBITDA | 5,9 | 5,5 | 5,4 | 5,4 | 5-6 |

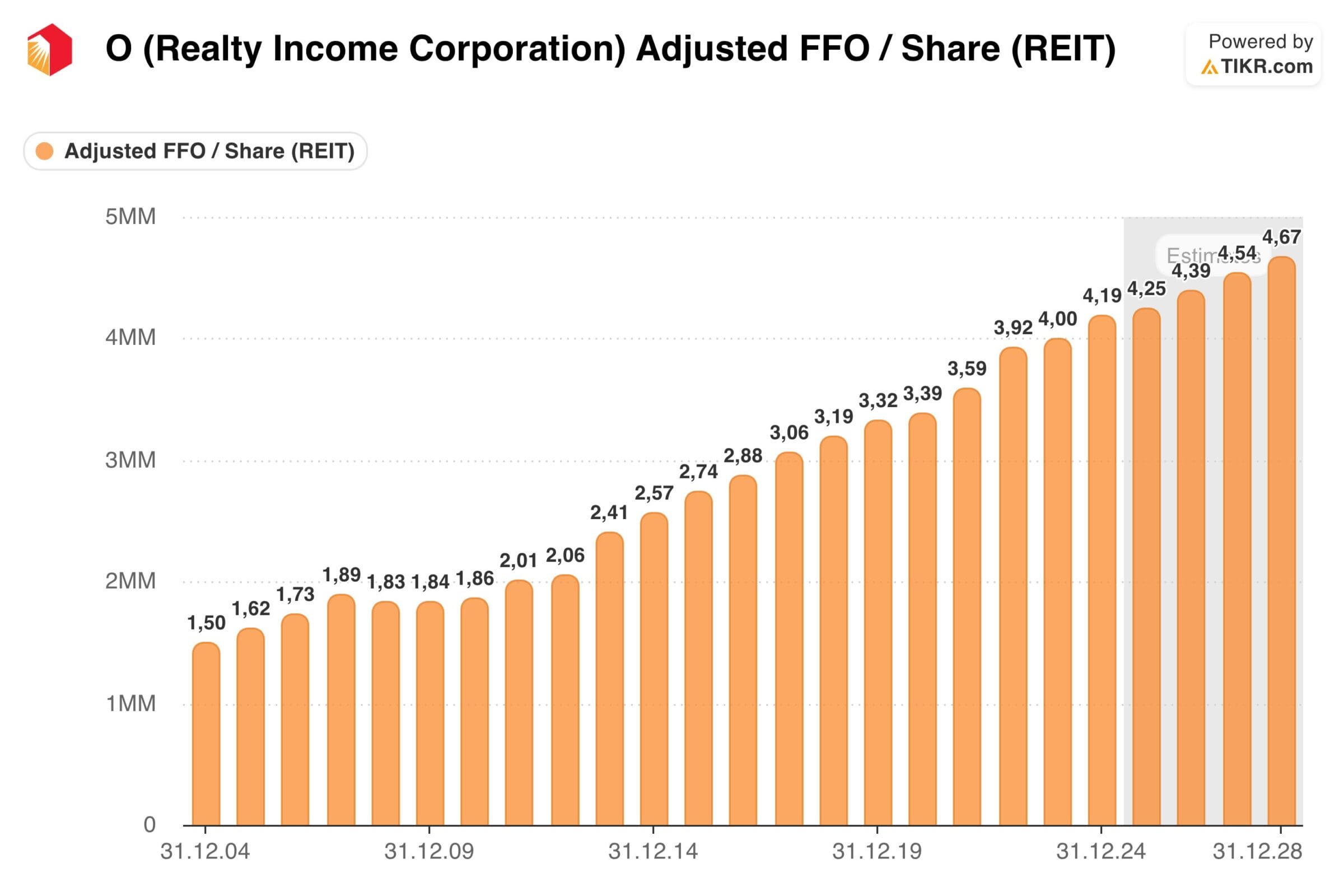

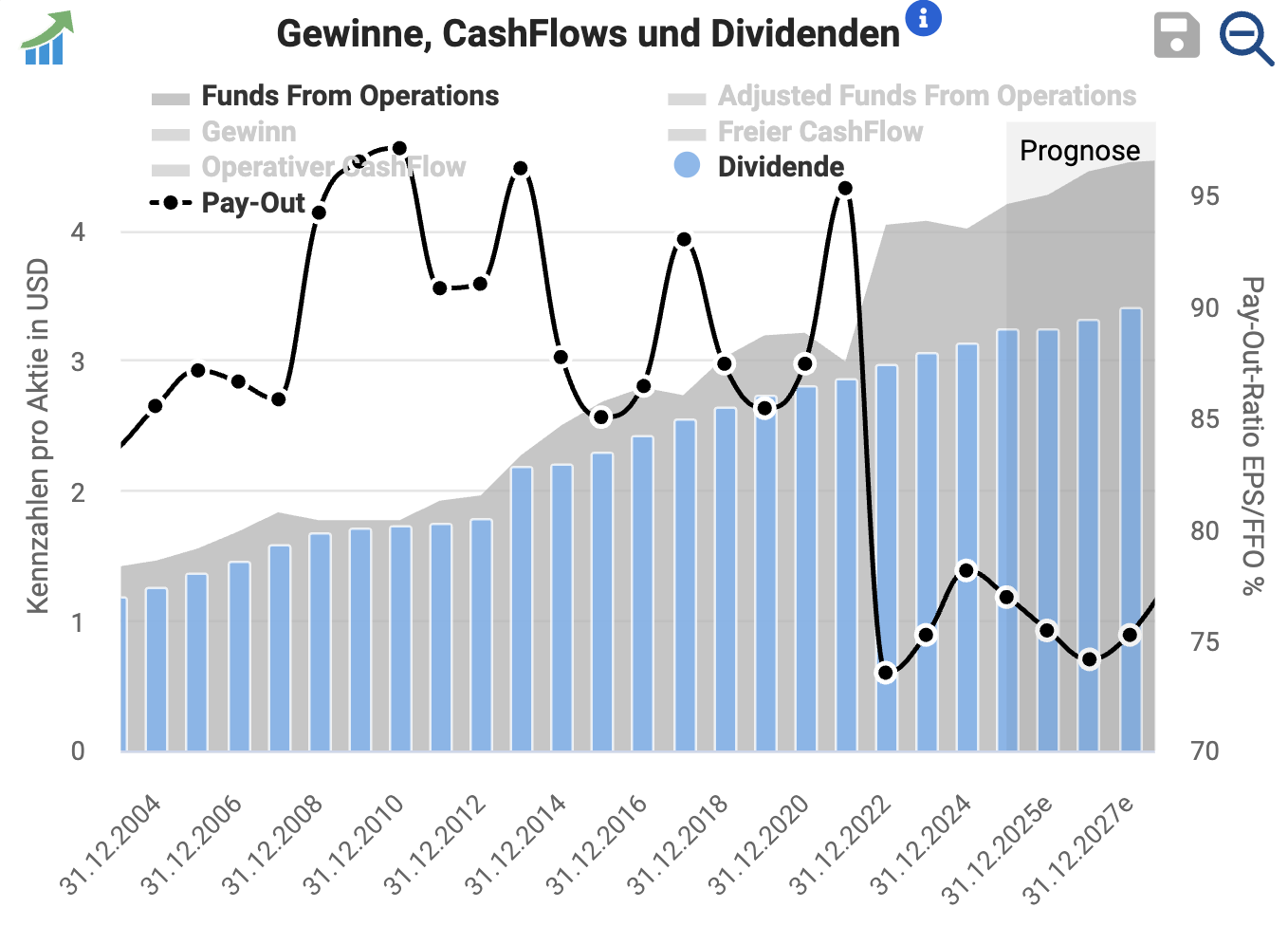

AFFO je Aktie

Dabei handelt es sich um die wichtigste Kennziffer zur Beurteilung der operativen Performance von Realty Income.

Der AFFO je Aktie gibt an, welchen Free Cash Flow Realty Income mit dem bestehenden Immobilienportfolio erwirtschaftet.

Kaum aussagekräftig ist dagegen der Gewinn je Aktie, denn dieser wird aufgrund hoher Abschreibungen künstlich nach unten gedrückt.

Zur Erinnerung: Da Realty Income nahezu ausschließlich Triple-Net-Lease Mietverträge abgeschlossen hat, müssen sich die Mieter um Instandhaltung und Modernisierungen kümmern.

Daher sollten Investoren lieber auf die echte Cashgenerierung bzw. den AFFO schauen, um sich ein Bild von der Ertragskraft zu machen.

| Zeitraum | Wachstum des AFFO je Aktie (CAGR) |

| letzte 20 Jahre | 5,3 % p.a. |

| letzte 10 Jahre | 5,0 % p.a. |

| letzte 5 Jahre | 5,4 % p.a. |

| Analystenerwartungen der nächsten 3 Jahre | 2,8 % p.a. |

Realty Income gelingt es, den AFFO je Aktie jährlich um etwa 5 % zu steigern.

In den nächsten drei Jahren trauen die Analysten dem Unternehmen allerdings nur noch eine Wachstumsrate von 3 % p.a. zu.

Aus unserer Sicht ist das nicht nachvollziehbar, denn Realty Income hat mit der Expansion nach Europa und dem Aufbau des Asset Management-Geschäfts neue Wachstumsquellen erschlossen.

Da die Mieten auch in Krisenzeiten bezahlt werden müssen, steigt die Ertragskraft wie auf Schienen. Das ermöglicht die Auszahlung einer jährlich steigenden Dividende.

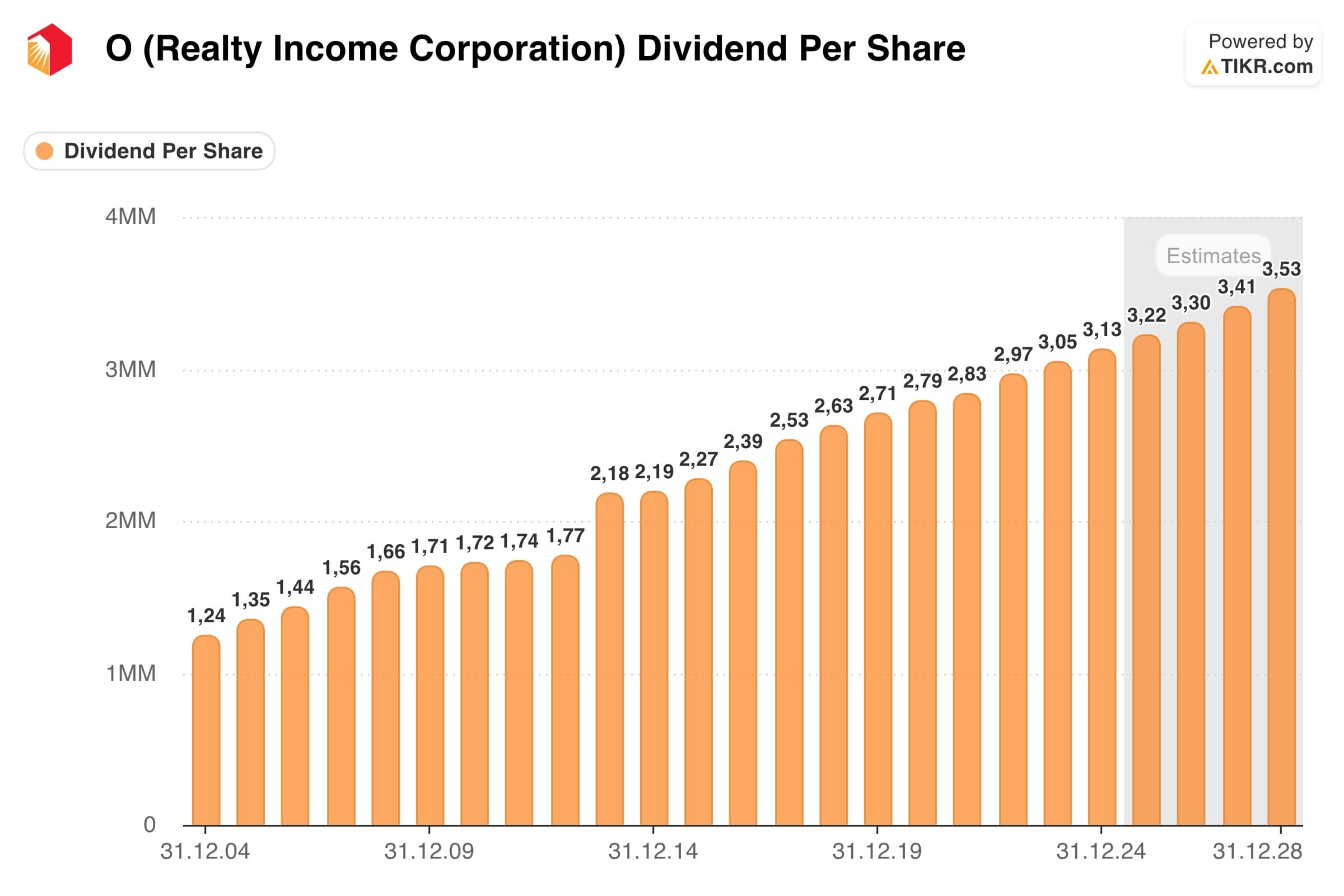

Dividende

| Zeitraum | Wachstum der Dividende je Aktie (CAGR) |

| letzte 20 Jahre | 4,7 % p.a. |

| letzte 10 Jahre | 3,6 % p.a. |

| letzte 5 Jahre | 2,9 % p.a. |

| Analystenerwartungen der nächsten 3 Jahre | 3,1 % p.a. |

Seit dem Börsengang wird die Dividende jährlich angehoben (30 Jahre in Folge erhöht, damit zählt Realty Income zum erlesenen Kreis der Dividendenaristokraten).

Auffällig ist, dass die Ausschüttungen zuletzt etwas langsamer angehoben wurden, als die Ertragskraft gestiegen ist.

Die Folge: Während für die Ausschüttungen in den 2010er-Jahren durchschnittlich 90 % des AFFO benötigt wurden, ist die Quote mittlerweile auf 75 % gesunken.

Mit anderen Worten: Das Risiko einer zukünftigen Dividendenkürzung ist deutlich zurückgegangen.

Selbst wenn die Ertragskraft in der nächsten Wirtschaftskrise um einige Prozent sinken sollte, würde die Dividende immer noch vollständig erwirtschaftet werden.

Das hat dazu beigetragen, dass die Ratingagenturen Realty Income in den letzten Jahren als immer besseren Kreditnehmer eingestuft haben.

Das A3 Rating ermöglicht es dem Unternehmen, günstigere Kredite aufzunehmen. Das wiederum ist ein dauerhafter Wettbewerbsvorteil gegenüber Konkurrenten und führt zu einem stärkeren Wachstum der Ertragskraft je Aktie.

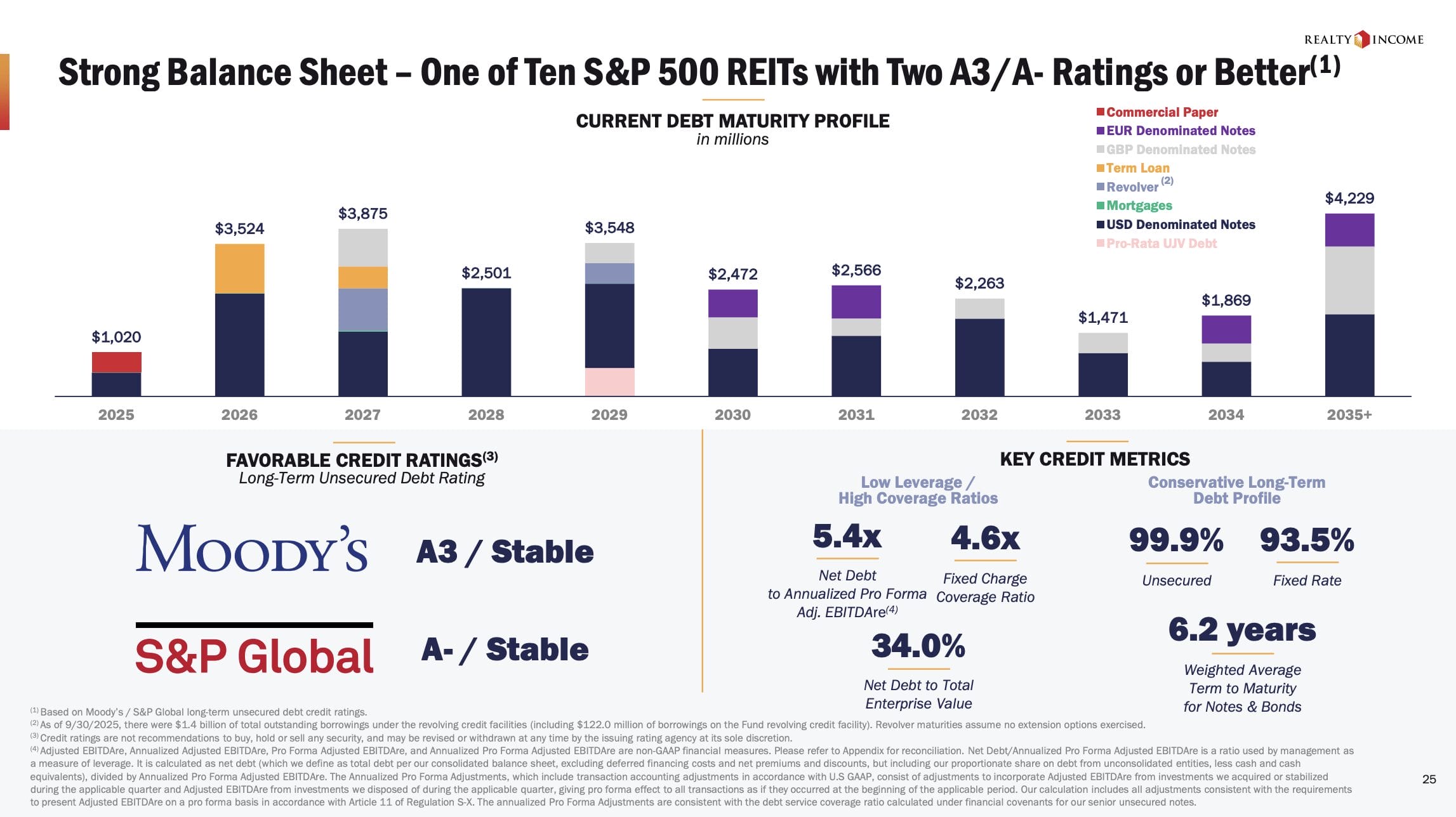

Bilanz

Der Aufbau eines Immobilienbestands ist äußert kapitalintensiv. Folglich sind nahezu alle Immobiliengesellschaften stark verschuldet.

Bis zu einem gewissen Grad ist das auch förderlich, denn Mieteinnahmen führen zu einem planbaren und wiederkehrenden Cashflow.

Dazu kommt, dass Fremdkapital viel preiswerter ist als Eigenkapital. Realty Income zahlt derzeit nur 3,9 % Zinsen auf die Verschuldung von 28.700 Mio. USD.

Das annualisierte EBITDA (also der Gewinn vor Abschreibungen, Zinsen und Steuern) ist 4,5-mal so hoch wie der Zinsaufwand.

Da es bei Realty Income seit Jahrzehnten darum geht, den Investoren eine verlässliche, monatliche Dividende auszuschütten, hat sich die Gesellschaft dazu entschieden, mit einer Eigenkapitalquote von überdurchschnittlich hohen 65 % des Immobilienvermögens zu arbeiten.

Das reduziert die Risiken, begrenzt auf der anderen Seite aber auch das jährliche Wertsteigerungspotential für die Aktionäre.

Realty Income verfügt über eine sehr solide Bilanz:

- 66 % Eigenkapitalquote (Marktkapitalisierung im Verhältnis zum Unternehmenswert inkl. Schulden)

- 5,4-faches EBITDA (Verschuldung im Verhältnis zum EBITDA)

- 450 % Zinsdeckungsgrad (EBITDA im Verhältnis zum Zinsaufwand)

- 93 % des Fremdkapitals mit festen Zinsen (sichert gegen überraschende Zinserhöhungen ab)

- 6,2 Jahre durchschnittliche Laufzeit des Fremdkapitals

- 3-4 Mrd. USD Verbindlichkeiten müssen jährlich refinanziert werden

Das alles resultiert in einem A3 Rating, das einer statistischen Ausfallwahrscheinlichkeit von lediglich 0,2 % pro Jahr entspricht.

Strategische Neuigkeiten

In der langfristigen Betrachtung ist es Realty Income gelungen, jährlich mehr als 10 % Rendite für die Aktionäre zu erwirtschaften.

Das wurde durch eine 50/50-Kombination aus Dividendenausschüttungen (ca. 5 % p.a.) und einer steigenden Ertragskraft je Aktie (ebenfalls ca. 5 % p.a.) ermöglicht.

Während die Dividenden mit dem bestehenden Portfolio erwirtschaftet werden, ist für eine Steigerung der Ertragskraft von 5 % pro Jahr eine Fortsetzung der Akquisitionsstrategie notwendig.

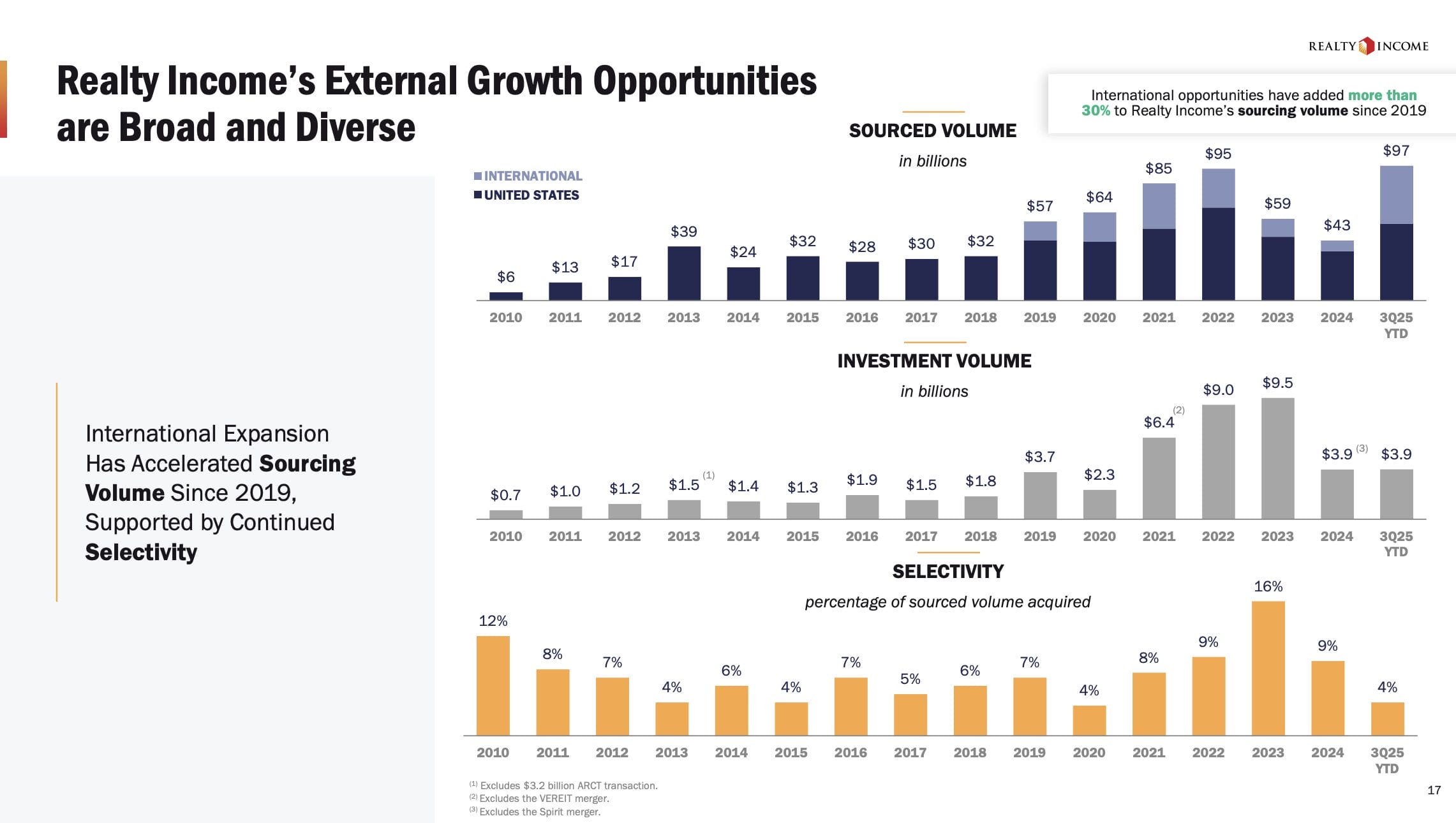

Aufgrund der mittlerweile erreichten Unternehmensgröße wird es für Realty Income in den USA allerdings immer schwieriger, jedes Jahr noch mehr neue Objekte zu erwerben.

Daher hat Realty Income das Geschäftsmodell um zwei relevante Wachstumssäulen erweitert.

1. Regionale Expansion

Seit 2019 werden auch europäische Immobilien gekauft („international“). Dadurch konnte das potentielle Ankaufsvolumen von 2015 bis 2025 von 32 au 97 Mrd. USD verdreifacht werden.

Tatsächlich gekauft werden etwa 5 % der Objekte, die dem Unternehmen angeboten werden („Selectivity“).

Es ist ein sehr gutes Zeichen, dass Realty Income weiterhin wählerisch ist und nur einen kleinen Teil der geprüften Objekte erwirbt.

Mittlerweile ist Realty Income nicht mehr nur in den USA tätig, sondern darüber hinaus auch noch in acht europäischen Ländern:

- Großbritannien

- Irland

- Frankreich

- Spanien

- Portugal

- Italien

- Deutschland

- Polen

Das ermöglicht es dem Unternehmen, auch in den kommenden Jahren mit einer ähnlichen Rate wie in der Vergangenheit zu expandieren.

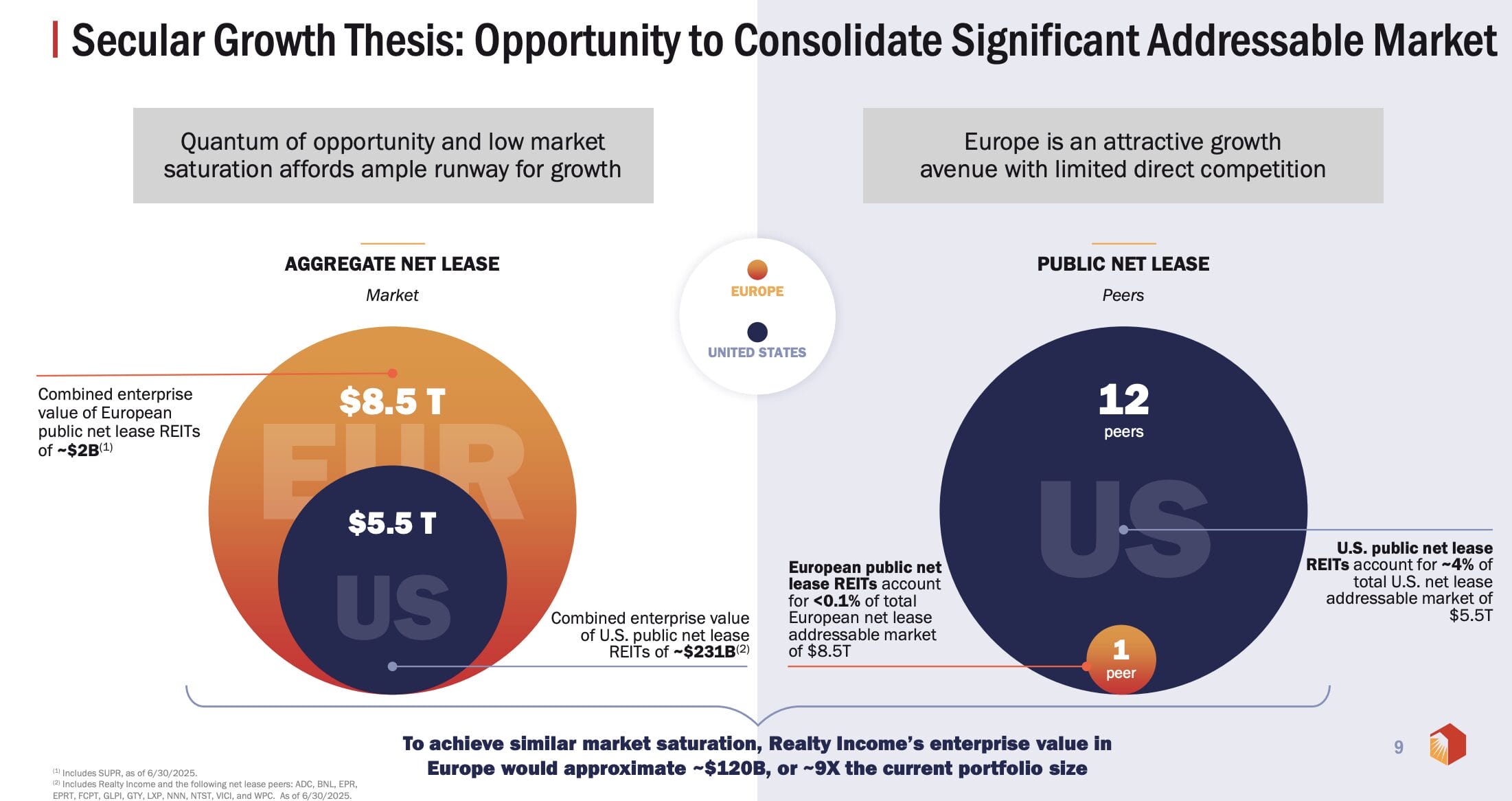

Interessanterweise ist der europäische Markt für freistehende Gewerbeimmobilien mit 8,5 Bio. USD deutlich größer als in den USA (5,5 Bio. USD).

In den USA sind zwölf Konkurrenten börsennotiert, in Europa gibt es nur einen Wettbewerber.

Das hat zur Folge, dass Realty Income in Europa mit einer höheren anfänglichen Mietrendite zum Zug kommt, obwohl die Finanzierungskosten für den Fremdkapital-Anteil von 35 % deutlich niedriger ausfallen.

Aufgrund der hohen Attraktivität von europäischen Immobilien konnte Realty Income binnen weniger Jahre ein relevantes europäisches Portfolio aufbauen. Der Anteil europäischer Objekte an den gesamten Mieteinnahmen liegt derzeit bei 18 %.

Gut möglich, dass die Quote in den nächsten fünf Jahren auf ein Drittel steigt.

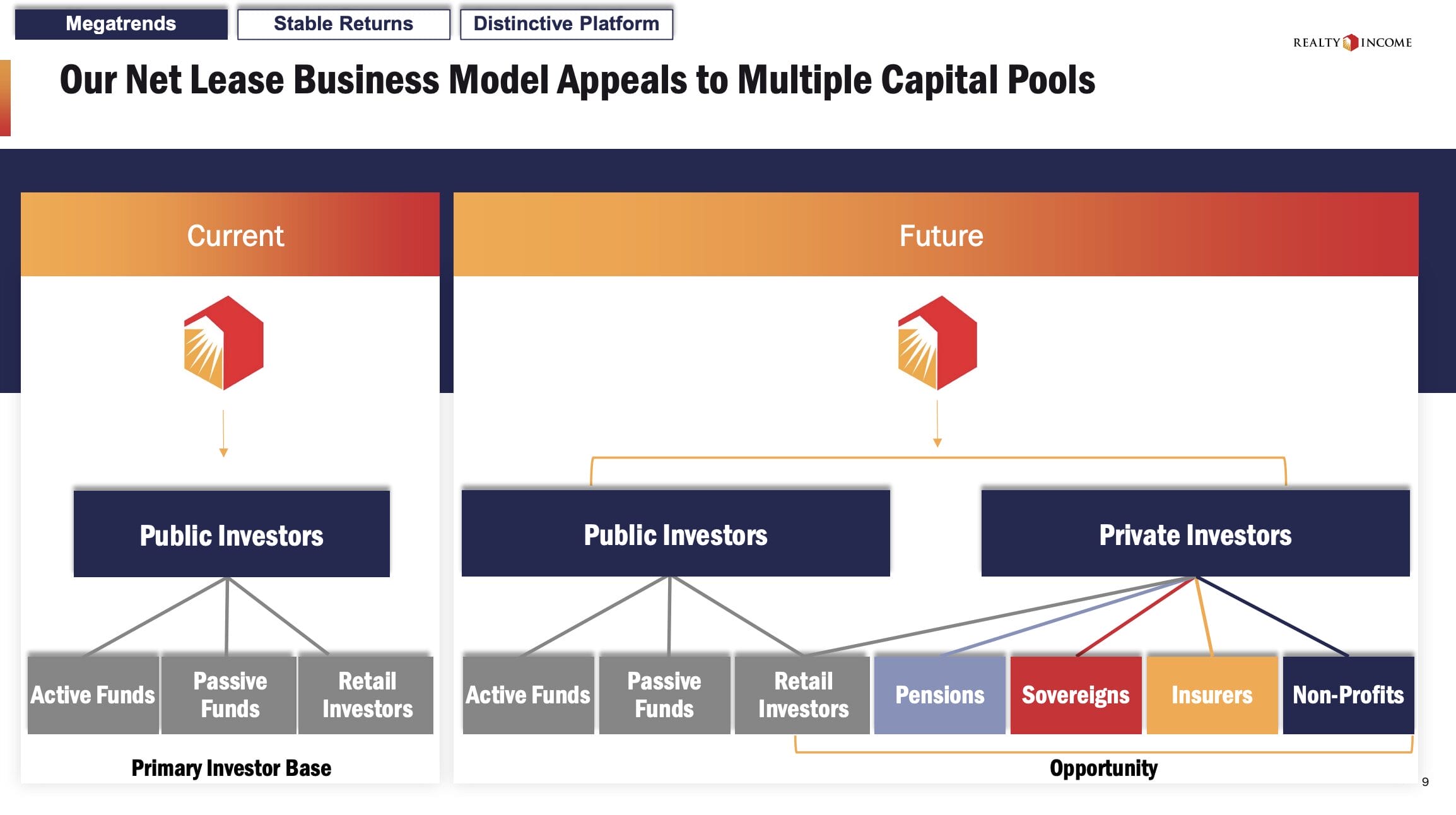

2. Aufbau einer Asset Management-Plattform

Wegen der hohen, verlässlichen und steigenden Ausschüttungen ist die Realty Income Aktie bei einkommensorientierten Privatanlegern sehr beliebt.

Darüber hinaus gibt es weitere Investorentypen, die aus rechtlichen und/oder regulatorischen Gründen keine börsengehandelten Wertpapiere erwerben dürfen.

Dazu zählen:

- Staatsfonds

- Pensionsfonds

- Versicherungen

- Stiftungen

Weltweit betrachtet sprechen wir hier von mehreren Billionen USD, die möglichst sicher und dennoch verzinslich angelegt werden sollen.

Die 10-jährige US-Staatsanleihe ermöglicht aktuell eine Verzinsung von 4,3 %. Die Dividendenrendite der Realty Income Aktie liegt dagegen bei 5,5 % – und wird aller Voraussicht nach auch in den kommenden Jahren weiterhin um 4-5 % p.a. angehoben werden.

Vor diesem Hintergrund hat sich das Management dazu entschieden, das bisher ungenutzte Potential zu heben und in das Asset Management-Geschäft einzusteigen.

Realty Income wird künftig nicht nur eigene Gelder investieren, sondern legt nicht-börsennotierte Fonds auf, in denen Staatsfonds, Pensionsfonds, Versicherungen und Stiftungen ihr Geld anlegen können.

Realty Income befindet sich in einer exzellenten Ausgangslage

- Erfolgreiche Historie (Track-Record) von mehr als 50 Jahren im Bereich von freistehenden Gewerbeimmobilien

- Etablierte Prozesse (fast 500 erfahrene Mitarbeiter und eine riesige Datenplattform, die bei der Auswahl und dem Management der Objekte hilft)

- Rund 100 Mrd. USD potentielles Ankaufsvolumen pro Jahr (wovon aktuell nur für 5 Mrd. USD Objekte erworben werden – dabei traut sich die Firma zu, bis zu 20 Mrd. USD stemmen zu können)

- Schlanke Kostenstruktur (die Verwaltungskostenquote liegt bei gerade einmal 3,7 % der Mieteinnahmen)

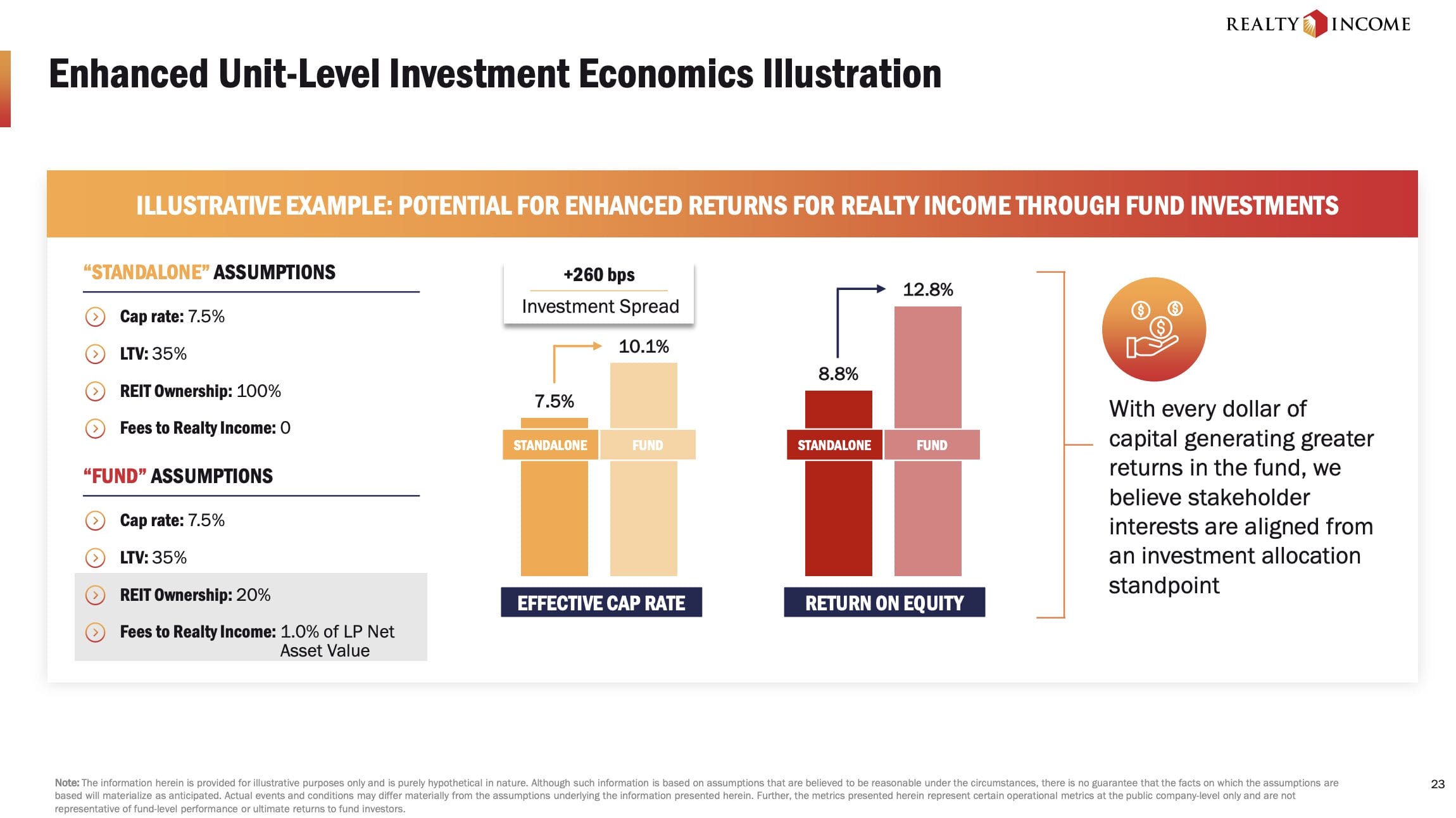

Konkret hat der Konzern folgendes Modell geplant:

- Auflegung von nicht-börsennotierten Immobilienfonds mit einer endlosen Laufzeit

- Realty Income kümmert sich um die Verwaltung (Ankauf, Management, Neuvermietung)

- Ziel-Rendite: Objekte mit 7,5 % anfänglicher Mietrendite, diese wird durch eine Fremdkapitalquote von 35 % gehebelt, sodass die zu erwartende Eigenkapitalverzinsung bei 8,8 % p.a. liegt

- Kosten: Realty Income möchte 1,0 % pro Jahr für die Dienstleistung berechnen (somit ergibt sich eine Zielrendite von 7,8 % für die externen Investoren)

- Skin in the Game: Realty Income behält einen Anteil von 20 % des Fondsvermögens, damit die Firma das Interesse hat, gute Objekte zu erwerben)

Im Ergebnis kommt Realty Income dadurch in den Genuss von wiederkehrenden und hochprofitablen Asset Management-Gebühren.

Wenn es in den nächsten 5-10 Jahren gelingt, 50 Mrd. USD externes Kapital einzusammeln, würden sich daraus 500 Mio. USD pro Jahr an Asset Management-Gebühren ergeben.

Diesen stehen nur geringe zusätzliche Kosten gegenüber, sodass wir eine EBIT-Marge von 50 % für durchaus realistisch halten.

Im Ergebnis könnte sich das Wachstum des FCF bzw. AAFO je Realty Income Aktie um rund 1 Prozentpunkt pro Jahr erhöhen.

Fazit zur strategischen Neuausrichtung

Die Firma ist sehr gut darin, neue Wachstumsquellen zu erschließen.

Daher erscheint es realistisch, dass die bekannte Erfolgsformel einer operativen Wertsteigerung von 10 % pro Jahr (5 % Dividende/5 % steigende Ertragskraft) auch in Zukunft beibehalten werden kann.

Bewertung der Realty Income Aktie

Da wir mittlerweile ein gutes Verständnis vom Geschäftsmodell und den Zukunftsaussichten entwickelt haben, wagen wir uns nun an die Bewertung.

Dabei verwenden wir zwei unterschiedliche Bewertungsverfahren:

- Zuerst ermitteln wir die jährliche Renditeerwartung

- Danach vergleichen wir die aktuelle Bewertung mit dem historischen Durchschnitt sowie der Alternative zehnjähriger US-Staatsanleihen

Bitte beachtet, dass dieser Abschnitt nur für unsere Abilitato Club Mitglieder zugänglich ist, die unsere Arbeit finanzieren und diesen Artikel ermöglichen.

Jährliche Renditeerwartung

Der fundamentale Wert eines Unternehmens ergibt sich aus den künftigen Cashflows, die den Eigentümern zustehen.

In unserem Bewertungsmodell gehen wir von einer langfristigen Anlage aus.

Höhe der jährlichen Ertragssteigerung (FCF bzw. AFFO je Aktie)

Bewertung im Vergleich zum historischen Durchschnittswert

Kurs-AFFO-Verhältnis (kann wie das KGV interpretiert werden)

Jetzt validieren wir unsere Einschätzung zur Bewertung der Realty Income Aktie noch anhand des historischen Kurs-AFFO-Verhältnisses.

Dieses kann wie das KGV interpretiert werden: Je niedriger der Wert, desto günstiger sind die Anteilsscheine zu haben.

| Zeitraum | Durchschnittliches Kurs-AFFO-Verhältnis |

| letzte 20 Jahre | 16,7 |

| letzte 10 Jahre | 17,4 |

| letzte 5 Jahre | 15,4 |

| Aktuell (2026e/2027e) | 13,6/13,0 |

Im langfristigen Durchschnitt wird die Realty Income Aktie zum 17-fachen FCF bzw. AFFO gehandelt.

Bezogen auf die aktuelle Ertragskraft von 4,41 USD je Aktie (2026e) kann das Wertpapier derzeit zum 13,6-fachen AFFO erworben werden.

Folglich besteht ein Potential von 25 %, bis die historische Durchschnittsbewertung erreicht wird (Kursziel 75 USD).

Allerdings herrschte während der gesamten 2010er-Jahre eine Phase von historisch niedrigen Zinsen. Das hat die Bewertung phasenweise nach oben getrieben.

Hintergrund: Die Realty Income Aktie wird aufgrund ihrer hohen und verlässlichen Ausschüttungen sowie der geringen Kursschwankungen von vielen Investoren als „bessere Staatsanleihe“ bzw. Alternative zu festverzinslichen Anleihen erworben.

Daher betrachten wir abschließend, wie sich die Bewertung im Vergleich zur Rendite von zehnjährigen US-Staatsanleihen entwickelt hat.

Dynamische Betrachtung: Vergleich mit der Rendite 10-jähriger US-Staatsanleihen

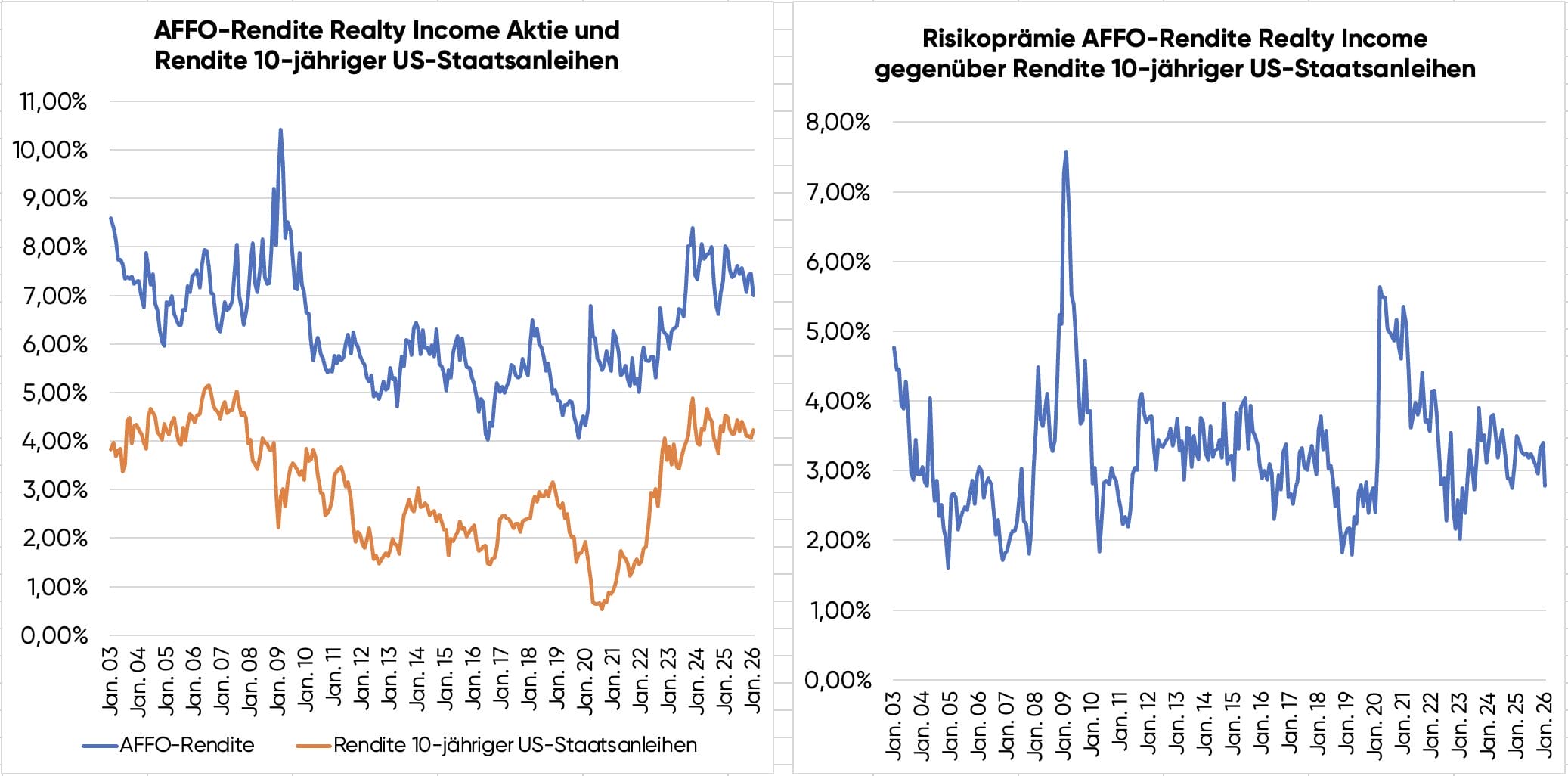

Linke Grafik

- Blau: FCF- bzw. AFFO-Rendite der Realty Income Aktie (so viel Dividende könnte sich die Firma leisten, ohne dabei von der Substanz zu zehren)

- Orange: Rendite 10-jähriger US-Staatsanleihen

Erkenntnis: Die Bewertung der Realty Income Aktie korreliert sehr stark mit der Verzinsung zehnjähriger US-Staatsanleihen

Rechte Grafik

Erkenntnis: Langfristig betrachtet wird die Realty Income Aktie mit einer Risikoprämie von 3 Prozent gegenüber zehnjährigen US-Staatsanleihen gehandelt.

Auf Basis dieser Beobachtung können wir festlegen, ab welchem Kursniveau die Realty Income Aktie unterbewertet bzw. überbewertet ist.

- Unterbewertet: Mehr als 3,5 Prozentpunkte Risikoprämie (Kursniveau von weniger als 56,50 USD)

- Fair bewertet: 2,5-3,5 Prozentpunkte Risikoprämie (Kursniveau von 56,50-64,80 USD)

- Überbewertet: Weniger als 2,5 Prozentpunkte Risikoprämie (Kursniveau von mehr als 64,80 USD)

Derzeit liegt die Bewertung der Realty Income Aktie exakt im historischen Durchschnitt, nämlich bei einer Risikoprämie von 3,1 %.

Chancen und Risiken einer Investition in die Realty Income Aktie

Wer in Aktien investiert, setzt sich unternehmerischen Chancen und Risiken aus. Eine Investition sollte nur dann erfolgen, wenn das Chance-Risiko-Verhältnis auf Basis eigener Überlegungen als positiv eingeschätzt wird.

Chancen

🍀 Werthaltige Substanz: 15.500 Objekte mit 32 Mio. Quadratmetern vermietbarer Immobilienfläche.

🍀 Hoher und wiederkehrender Cashflow: 5.337 Mio. USD jährliche Mieteinnahmen, das sind 15 Mio. USD pro Tag. Aufgrund der geringen Verwaltungskostenquote, des niedrigen Zinsaufwands und der fast vollständigen Steuerbefreiung können mehr als 72 % der Mieteinnahmen in FCF konvertiert werden.

🍀 Intakte Wachstumsaussichten: Die Expansion nach Europa und der Aufbau des Asset Management-Geschäfts ermöglichen es Realty Income, den Wachstumskurs fortzusetzen.

🍀 Geringe unternehmerische Risiken: Das Portfolio ist von hoher Qualität und sehr gut nach Regionen, Branchen und Mieten diversifiziert. Die Eigenkapitalquote liegt bei weit überdurchschnittlichen 66 %.

🍀 Verlässliche Ausschüttungen: Auch die Historie spricht für Realty Income: Seit dem Börsengang im Jahr 1994 wurden die Ausschüttungen jedes Jahr erhöht.

In den letzten Jahren ist die Ausschüttungsquote sogar gesunken – was nach vorn geblickt noch mehr Sicherheit gewährleistet.

Auch die anfängliche Dividendenrendite von 5,5 % (und das bei monatlichen Ausschüttungen) fällt überzeugend aus.

Risiken

⚠️ Erneuter Zinsanstieg: Wenn die Rendite zehnjähriger US-Anleihen um einen Prozentpunkt steigt, würde das auf Basis von historischen Korrelationen zu einem Kursrückgang von 12 % führen.

Daher ist die Realty Income Aktie nicht geeignet, wenn man von einem erneuten Anstieg der langfristigen Zinsen ausgeht.

Umgekehrt besteht ein Aufwärtspotential von 16 %, wenn die Verzinsung der Staatsanleihen um einen Prozentpunkt sinkt.

⚠️ Abwertung des USD: 82 % der Mieteinnahmen werden in den USA erwirtschaftet.

Folglich würde eine Abwertung des USD (gegenüber dem EUR) von 10 % zu einem Rückgang des inneren Wertes in Höhe von 8,2 % führen (das betrifft auch die Höhe der monatlichen Dividenden, die in USD ausgeschüttet werden).

Falls es dagegen zu einer Aufwertung des USD kommt, profitieren Anleger von zusätzlichen Wechselkursgewinnen.

⚠️ Immobilienportfolio: Einige Geschäftsmodelle stehen unter großem wirtschaftlichem Druck (Betrieb von Kinos, Apothekenketten usw.).

Wenn es zu Insolvenzen kommt, fallen die Mietzahlungen aus und Realty Income muss sich um die Neuvermietung kümmern.

Das wird nicht an jedem Standort gelingen. Dieses Risiko besteht darüber hinaus auch bei der Anschlussvermietung von Objekten, bei denen die reguläre Mietlaufzeit beendet ist.

In solchen Fällen entscheidet sich das Management oftmals dafür, die Immobilien zu veräußern. 2025 erwartet das Unternehmen einen daraus resultierenden Veräußerungsverlust von 300 Mio. USD, was 6 % der Mieteinnahmen entspricht.

Allerdings betont CEO Sumit Roy, dass der aktuell erhöhte Veräußerungsverlust auf vergangene Übernahmen zurückzuführen ist, bei denen zu einem gewissen Teil Objekte mit einer geringeren Qualität erworben wurden.

Vor 2024 gab es kaum Veräußerungsverluste. Daher gilt es, die weitere Entwicklung in diesem Bereich zu beobachten.

⚠️ Begrenzte Wertsteigerungsaussichten: Immobilien sind äußerst kapitalintensiv. Daher ist das jährliche Wertsteigerungspotential begrenzt.

Wer sein Vermögen möglichst schnell vermehren möchte und daher gezielt nach Wertpapieren Ausschau hält, die ein überdurchschnittliches Potential aufweisen, ist an der falschen Adresse.

Fragen und Antworten

Führt der Einstieg in das Geschäft mit KI-Rechenzentren zu erhöhten Risiken?

Realty Income hat 230 Mio. USD in ein Joint Venture mit Digital Realty Trust investiert. Das entspricht lediglich 0,3 % des Unternehmenswertes. Daher sind die Aktivitäten derzeit von untergeordneter Bedeutung.

Nach vorn geblickt könnte sich das jedoch ändern. Management-Aussagen zufolge befindet sich Realty Income in einer Vielzahl von Gesprächen, in denen es um den Erwerb von KI-Rechenzentren geht.

Realty Income wird dabei allerdings nicht das Risiko von vorzeitigen Abschreibungen der KI-Chips übernehmen. Investitionen sind nur denkbar, wenn die Mieter die eigentliche KI-Infrastruktur verantworten, während Realty Income die Kosten für Grundstücke und Errichtung der Gebäude finanzieren würde.

Vor diesem Hintergrund sehen wir keine erhöhten Risiken.

Kann Realty trotz der bereits erreichten Größe weiterhin wachsen?

Ja, die Wachstumsaussichten erscheinen weiterhin intakt.

Durch die geographische Expansion nach Europa und den Einstieg ins Asset Management-Geschäft wurden zusätzliche Wachstumsquellen erschlossen.

Wie groß ist das Risiko eines erneuten Zinsanstiegs?

Für Realty Income ist die Entwicklung der zehnjährigen Zinsen der relevante Faktor. Was mit den kurzfristigen Leitzinsen passiert, spielt dagegen eine untergeordnete Rolle.

Falls die Rendite zehnjähriger US-Staatsanleihen um einen Prozentpunkt steigt (also von 4,3 auf 5,3 %), würde das auf Basis von historischen Korrelationen zu einem Kursrückgang von ca. 12 % führen.

Umgekehrt erhöht sich der innere Wert um 16 %, wenn die Rendite der US-Anleihen um einen Prozentpunkt zurückgeht (von 4,3 auf 3,3 %).

Auf die operative Entwicklung haben Zinsänderungen dagegen nur geringe Auswirkungen, denn 66 % des Unternehmenswertes sind durch Eigenkapital gedeckt.

Die durchschnittliche Restlaufzeit des Fremdkapitals beträgt mehr als 6 Jahre, sodass sich höhere Zinsen erst mit zeitlicher Verzögerung auswirken.

Ist das Geschäftsmodell durch den zunehmenden Anteil an Online-Bestellungen gefährdet?

Amazon wurde im Jahr 1994 (und damit vor mehr als 31 Jahren) gegründet.

Obwohl sich der Anteil der Online-Bestellungen in den letzten Jahrzehnten kontinuierlich erhöht hat, funktioniert das Geschäftsmodell von Realty Income weiterhin.

Supermärkte, Convenience Stores, Baumärkte, Fitnessstudios und Fast Food Restaurants sind schwer durch das Internet oder die KI zu ersetzen.

Gibt es Wettbewerber, die noch interessanter sind?

Aus unserer Sicht ist Realty Income das Unternehmen mit dem besten Chance-Risiko-Verhältnis.

Das liegt an Größenvorteilen:

- Beste Diversifikation nach Ländern, Branchen und Mietern

- Besonders geringe Verwaltungskosten (nur 3,7 % der Mieteinnahmen)

- Hervorragender Track-Record (Aktionärsrendite der letzten 5, 10, 15 und 20 Jahre fällt besser aus als beim Konkurrenten NNN Reit)

- Hervorragende Wachstumsaussichten: Maximale Finanzkraft für Milliardendeals, Expansion in Europa und Aufbau des Asset Management-Geschäfts (das wiederkehrende Einnahmen ohne Kapitalbindung ermöglicht)

Warum ist der Kurs der Realty Income Aktie in den letzten zehn Jahren kaum vom Fleck gekommen?

Das ist eine gute Beobachtung. Tatsächlich notierte der Kurs der Realty Income Aktie vor zehn Jahren bereits bei 53,50 USD – und hat somit nur um 1,2 % p.a. zugelegt.

Inklusive der monatlichen Dividendenausschüttungen ergibt sich trotzdem eine Rendite von 6,2 % p.a.

Operativ ist das Unternehmen gut vorangekommen. Der Free Cash Flow (AFFO) je Aktie legte von 2,79 USD (2016) auf 4,41 USD (2026e) zu. Das entspricht einer jährlichen Wachstumsrate von 4,7 %.

Somit lässt sich die schwache Kursentwicklung der letzten zehn Jahre ausschließlich auf das gesunkene Bewertungsniveau zurückführen.

2016 kostete ein Anteilsschein noch das 19,2-fache des Free Cash Flows, aktuell ist das Wertpapier zum 13,6-fachen AFFO zu haben.

Nach vorn geblickt trauen wir Realty Income daher wieder deutlich höhere Renditen zu.

Warum führt Realty Income jedes Jahr verwässernde Kapitalerhöhungen durch?

Die kurze Antwort: Weil diese Kapitalerhöhungen eine wertsteigernde Form der Verwässerung darstellen.

Wer sich für die Details interessiert:

- Bewertung der Realty Income Aktie

- 5,3 Mrd. USD jährliche Mieteinnahmen

- 83,8 Mrd. USD Unternehmenswert (Marktkapitalisierung und Verbindlichkeiten)

- = 6,3 % Mietrendite

- Zukäufe im dritten Quartal 2025

- Anfängliche Mietrendite von 7,7 %

Mit anderen Worten: Die Zukäufe sind 20 % günstiger als das Bewertungsniveau, zu dem die Realty Income Aktie gehandelt wird.

Durch Kapitalerhöhungen steigt zwar die Zahl der ausstehenden Aktien, gleichzeitig legen die Mieteinnahmen aber noch stärker zu.

Fazit zur Realty Income Aktie: Eine sehr gute Wahl für alle Einkommensinvestoren

Operative Entwicklung

Realty Income ist ein solides Immobilienunternehmen, das sich in seiner mehr als 50-jährigen Geschichte ein Portfolio aus 15.500 freistehenden Gewerbeobjekten aufgebaut hat.

Im Fokus stehen Handelsobjekte, in denen Güter des täglichen Bedarfs, preiswerte Produkte oder Dienstleistungen angeboten werden.

Das führt zu einer besonders verlässlichen Geschäftsentwicklung, auch in Krisenzeiten.

Die Mieter haben sich verpflichtet, Instandhaltungen und Modernisierungen aus eigener Tasche zu bezahlen.

Da das Portfolio zu 66 % mit Eigenkapital finanziert ist, fällt der Zinsaufwand gering aus.

Darüber hinaus ermöglicht der REIT-Status auch noch eine weitgehende Befreiung von Steuern auf Unternehmensebene.

Daher gelingt es Realty Income, 95 % der Mieteinnahmen in EBITDA und 72 % der Erlöse in Free Cash Flow zu konvertieren.

Einschätzung zur Bewertung

Während der Nullzinsphase wurde die Realty Income Aktie zeitweise mit dem 25-fachen FCF bzw. AFFO bewertet.

Aktuell sind die Anteilsscheine zum 13-fachen Free Cash Flow zu haben. Mit anderen Worten: Die Bewertung hat sich gegenüber dem Höchstwert nahezu halbiert.

Die Kombination aus der Dividendenrendite von 5,5 % und intakten Wachstumsaussichten führt zu überraschend hohen Wertsteigerungsperspektiven (Details im Abschnitt „Jährliche Renditeerwartung“).

Gleichzeitig neigt das Wertpapier aufgrund der defensiven Eigenschaften zu vergleichsweise geringen Kursschwankungen.

Insgesamt betrachtet sehen wir daher ein attraktives Chance-Risiko-Verhältnis.

Persönliches Vorgehen

Nach den Recherchen zu diesem Artikel haben ich meinen langjährigen Aktiensparplan auf die Realty Income Aktie deutlich erhöht.

Um es klar auszudrücken: Die Aktie eignet sich nicht, um innerhalb weniger Jahre eine weit überdurchschnittliche Performance zu erzielen. Aber dass muss sie auch gar nicht.

- Die anfängliche Dividendenrendite von 5,5 % könnte binnen zehn Jahren auf 8,5 % steigen (angenommene Erhöhung von 4,5 % p.a.).

- Wer innerhalb dieser Phase die Dividenden auch noch reinvestiert (den Nettobetrag, nach Abzug der Steuern), könnte in einem Jahrzehnt bereits eine Verzinsung von 12,4 % pro Jahr erreichen.

Ich sehe die Realty Income Aktie als soliden Einkommensbaustein im Rahmen meiner Altersvorsorge und habe mir vorgenommen, die Firma über viele Jahre (oder sogar Jahrzehnte) als Aktionär zu begleiten.

Melde dich jetzt für unseren kostenfreien Newsletter an, um unsere künftigen Artikel zur Realty Income Aktie nicht zu verpassen.

Alle unsere Artikel zur Realty Income Aktie

Worauf in Zukunft achten?

In Zukunft sollten aus unserer Sicht folgende Punkte besonders genau beobachtet werden:

Bestehendes Immobilienportfolio

- Vermietungsquote von 98-99 %

- Organisches Mietwachstum von 1,0 % p.a.

- Mieterhöhungen bei Neuvermietungen von 5,0 %

Zukäufe

- Volumen: Jährlich ca. 7 % des Unternehmenswerts

- Anfängliche Mietrendite vs. Mietrendite, zu der die Realty Income Aktie gehandelt wird (ausreichender Spread vorhanden)

Verkäufe

- Sinken die Verluste aus der Veräußerung von leer stehenden Objekten wieder auf ein geringeres Niveau (wenn diese von Dauer sind, müssten sie vom FCF abgezogen werden)?

Asset Management-Geschäft

- Entwicklung der Assets under Management (AUM) und der in Rechnung gestellten Verwaltungsgebühren

Recherchequellen

Dieser Abschnitt ist für alle, die auf eigene Faust weiter recherchieren möchten. Hier folgt eine Auflistung der wichtigsten Recherchequellen:

| Recherchequelle | Was ist dort zu finden? |

| Abilitato | Realty Income Aktienanalyse (November 2023) |

| Aktienfinder.net | Grafiken und Kennzahlen zur fundamentalen Entwicklung |

| Marketscreener.com | Analystenschätzungen zur künftigen Entwicklung |

| TIKR.com | Grafiken und Kennzahlen zur fundamentalen Entwicklung |

| Realty Income | Geschäftsbericht 2024 |

| Realty Income | Q3/2025 Quartalsbericht |

| Realty Income | Pressemeldung Q3/2025 Zahlen |

| Realty Income | Investorenpräsentation |

| Realty Income | Investorenpräsentation November 2025 |

| Realty Income | Investorenpräsentation Juni 2025 |

| Realty Income | Investorenpräsentation Private Capital |

| Realty Income | Investorenpräsentation Februar 2025 |

| YouTube | Realty Income CEO Sumit Roy im NYSE Podcast |

| SeekingAlpha | Realty Income Q3/2025 Management Call Transkript |

| SeekingAlpha | Realty Income Q2/2025 Management Call Transkript |

| SeekingAlpha | Realty Income Q1/2025 Management Call Transkript |

| SeekingAlpha | Realty Income BofA Real Estate Conference Transkript |

| Seeking Alpha | Realty Income Nareit’s REIT Conference Transkript |

2 Antworten

Danke dir Jon!

Mein Gedanke: Investieren mit „Other People’s Money“: Dank der neuen Asset-Management-Business-Suite und einem seit Jahrzehnten bewährten System im Immobiliensegment lässt sich aktuell eine wahre Cash-Maschine zu wieder „normalen“ Bewertungen aufbauen. Das Prinzip nach Robert Kiyosaki ist damit für jeden an gängigen Börsenplätzen direkt nutzbar.

Vielen Dank für den ausführlichen Bericht zu Realty Income. Die Aktie bespare ich bereits seit mehreren Jahren im Rahmen eines Sparplans. Sie stellt eine sinnvolle Diversifikation zu meinen übrigen Aktienpositionen dar. Zudem trägt die monatliche Dividendenzahlung dazu bei, den jährlichen Sparer-Pauschbetrag effizient auszuschöpfen. Perspektivisch halte ich es für realistisch, in einigen Jahren eine persönliche Dividendenrendite von über 10 % zu erreichen, was ich als sehr solide einschätze.