Übersicht Siemens Energy Aktie

| Datum | 25. Januar 2022 |

| Zahl der Aktien | 714,7 Mio. |

| Aktienkurs | 18,30 EUR |

| Marktkapitalisierung | 13.100 Mio. EUR |

| Nettocashposition | 1.600 Mio. EUR |

| Unternehmenswert | 11.500 Mio. EUR |

| ISIN | DE000ENER6Y0 |

Investitionsthese zur Siemens Energy Aktie

Steigender Stromverbrauch: Durch das weltweite Wirtschaftswachstum und die zunehmende Elektrifizierung steigt der Stromverbrauch an. Zudem muss der Energiesektor stark umgebaut werden, denn die Stromerzeugung soll immer umweltfreundlicher werden.

Große Investitionen erforderlich: Der BDI schätzt den Investitionsbedarf in Windanlagen, Gaskraftwerke und Stromnetze allein in Deutschland bis zum Jahr 2030 auf mehr als 300 Mrd. EUR. Siemens Energy ist gut positioniert, um von diesen Aufträgen zu profitieren. Der Auftragsbestand erreicht schon jetzt 84 Mrd. EUR – bei einem Börsenwert von gerade einmal 13 Mrd. EUR.

Turnaround-Aktie: Derzeit kämpft das Unternehmen mit verschiedenen Problemen. Die Ertragslage könnte besser sein. Entsprechend preiswert ist die Siemens Energy Aktie zu haben. Wenn der Turnaround gelingt, könnte die Aktie stark zulegen. Wird Siemens Energy zum Gewinner der Energiewende?

Geschäftstätigkeit von Siemens Energy

Unternehmensgeschichte und Kursentwicklung

Siemens wandelt sich vom Tanker zur Schnellboot-Flotte: Siemens ist ein Unternehmen mit langer und erfolgreicher Historie. Viele Jahre lang wurden unter einem Dach eine Vielzahl von Unternehmen geführt. In den letzten Jahren hat sich die Veränderungsgeschwindigkeit jedoch immer weiter erhöht. Siemens wurde zunehmend als Konglomerat aus alten Zeiten gesehen. Das Management geriet unter Druck.

Unter der Führung von Joe Kaeser wurde entschieden, aus dem „großen Tanker Siemens“ einen Flottenverbund von wendigeren Schnellbooten zu formen. Osram und Siemens Healtineers sind in den letzten Jahren bereits abgespalten worden.

Im September 2020 ging es mit der Siemens Energy Aktie weiter. Alle Aktionäre der Siemens AG erhielten für jeweils zwei Siemens Aktien eine zusätzliche Siemens Energy Aktie ins Depot gebucht.

Doch warum wurde Siemens Energy abgespalten? Im manager magazin 9/2021 äußerte sich der Siemens CEO Roland Busch wie folgt:

Der Kapitalmarkt erwartet von uns kräftiges profitables Wachstum, das sich in einen hohen Cashflow übersetzt. Wir wollen (…) konsistent liefern.

Vor diesem Hintergrund ist es absolut verständlich, dass sich Siemens dazu entschieden hat, das Energy-Geschäft in einer eigenen börsennotierten Gesellschaft zu bündeln und abzuspalten. Denn Siemens Energy befindet sich in einer mehrjährigen Umbauphase. In dieser Phase kann es immer wieder zu Verzögerungen, Enttäuschungen und Gewinnwarnungen kommen.

Weiterhin führte der CEO Roland Busch im Interview aus:

Das Portfolio eines Unternehmens sollte (…) einen Zusammenhang haben und bezüglich Wachstum und Marge nicht zu stark auseinanderklaffen. Genau deshalb haben wir (…) Energy abgespalten; Kohle- und Gaskraftwerke haben eingeschränkte Wachstumsmöglichkeiten (…).

Im Klartext: Das Geschäft von Siemens Energy ist nicht so wachstums- und margenstark wie die restlichen Aktivitäten des Siemens Konzerns. Durch die Abspaltung verbesserten sich bei Siemens zahlreiche Kennzahlen, Wachstum und Marge zogen an. Zudem belasten die Gewinnwarnungen von Siemens Energy nun nicht mehr den Siemens Konzern.

Siemens AG Aktienkurs

Und siehe da: Seit der Abspaltung von Siemens Energy im September 2020 hat sich der Siemens Aktienkurs (gelbe Fläche) erheblich besser entwickelt als der DAX (blaue Linie). Die Strategie zahlt sich für Siemens aus.

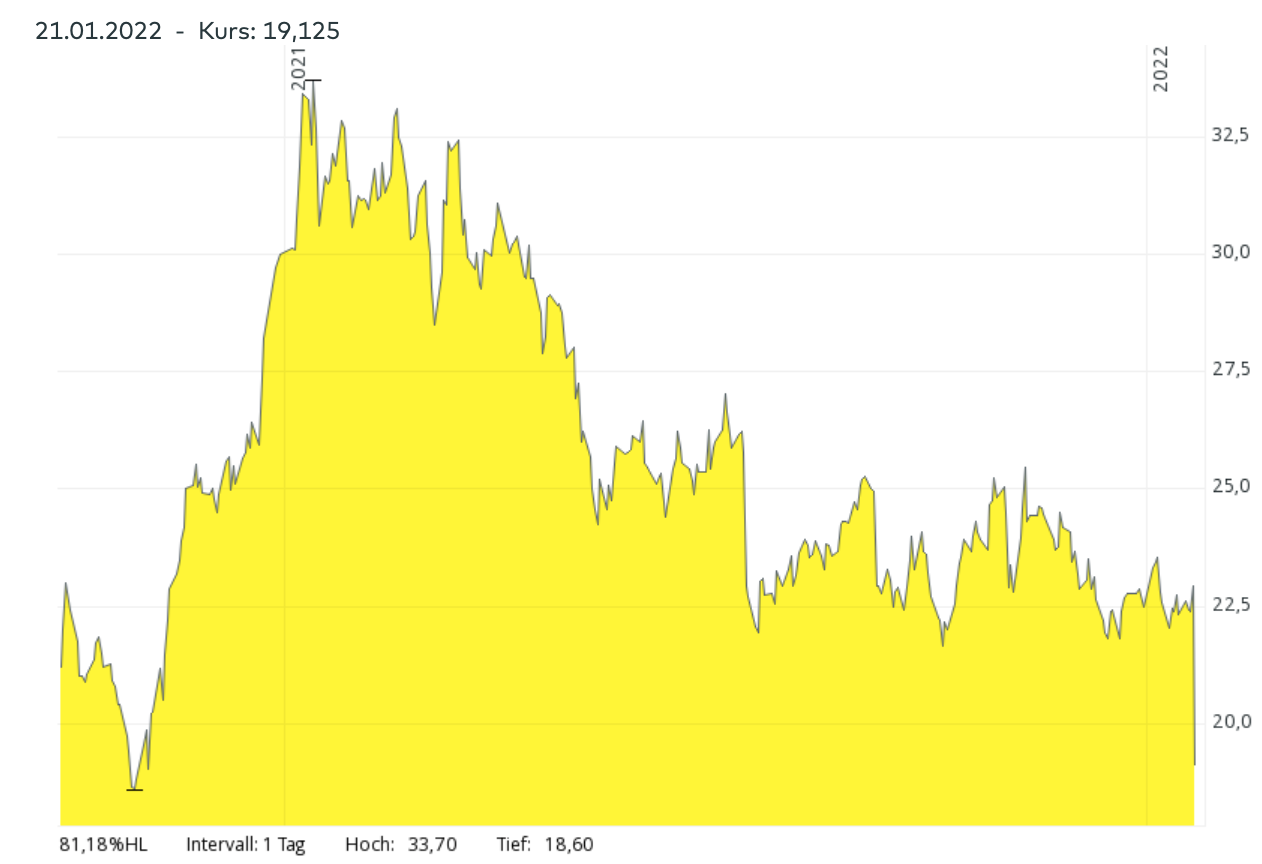

Werfen wir nun einen Blick auf die Kursentwicklung der Siemens Energy Aktie:

Siemens Energy Aktienkurs

Enttäuschende Kursentwicklung: Am 26. September 2020 wurde die Siemens Energy Aktie erstmals gehandelt. Sie beendete den ersten Handelstag bei einem Kurs von 21,21 EUR. Seitdem hat der Aktienkurs ca. 10 % abgegeben. Zum Vergleich: Der DAX ist im selben Zeitraum um 17 % gestiegen, die Siemens Aktie sogar um 27 %. Da stellen sich folgende Fragen:

- Hat die Siemens AG mit der Abspaltung von Siemens Energy einen Problemfall geschickt über die Börse „entsorgt“?

- Warum sollte man sich überhaupt mit der Siemens Energy Aktie beschäftigen?

Siemens Energy befindet sich inmitten einer mehrjährigen Restrukturierung. Die Ziele des Umbaus sind die Absenkung der Kostenbasis und die Fokussierung auf zukunftsfähige(re) Produkte.

Seit November 2020 beteiligt sich Siemens Energy nicht mehr am Neubau von Kohlekraftwerken. Gleichzeitig wird in zukunftsfähige Technologien wie Offshore-Windparks investiert. Leider gelingt der Umbau nicht ohne Stellenkürzungen: Bis 2025 sollen fast 8.000 der aktuell über 90.000 Stellen abgebaut werden.

Als Folge der Restrukturierung soll die Gewinnmarge (bereinigte EBITA-Marge) im aktuellen Geschäftsjahr 2022 einen Wert von gerade einmal 2-3 % erreichen.

Turnaround-Potential: Wer in die Siemens Energy Aktie investiert, setzt auf einen Turnaround. Eine solche Strategie kann sich stark auszahlen. Denn wer ein Unternehmen dann kauft, wenn alles perfekt läuft, zahlt auch den „perfekten“ bzw. maximal hohen Preis dafür.

Siemens Energy hingegen wird derzeit mit einer Marktkapitalisierung von gerade einmal 13 Mrd. EUR bewertet – bei einem Umsatz von fast 30 Mrd. EUR und einem Auftragsbestand von 84 Mrd. EUR.

Zudem deuten bereits einige Zeichen auf eine erfolgreiche Trendwende hin. Allein in Deutschland müssen einer Studie des BDI zufolge bis zum Jahr 2030 mehr als 300 Mrd. EUR in den Ausbau der Windkraft, den Bau von Gaskraftwerken sowie die Stromübertragung investiert werden. Siemens Energy bietet die passenden Produkte an und könnte somit zum Gewinner der Energiewende werden. Ausgehend von der aktuellen Bewertung besteht im Falle eines erfolgreichen Turnarounds ein enormes Kurspotential.

Doch Vorsicht: Wer auf Turnarounds setzt, muss ausreichend Geduld mitbringen. Zudem kommt es oftmals zu zwischenzeitlichen Rückschlägen mit entsprechend hohen Kursschwankungen. Die jetzt folgende Analyse ist somit nur für risikobereite und geduldige Investoren gedacht.

Branche: Weltweite Energieerzeugung und -übertragung

Vor wenigen Wochen haben wir auf unserem Blog einen Artikel mit dem Titel „Klimaneutraler Umbau der Wirtschaft – mit diesen grünen Aktien mitverdienen“ veröffentlicht. In diesem Artikel sind wir auf wichtige Grundlagen des Energiemarktes eingegangen.

An dieser Stelle werden wir daher nur kurz auf einige relevante Trends eingehen.

Trend 1: Steigende Nachfrage nach Elektrizität

Die weltweite Stromnachfrage soll bis zum Jahr 2040 um etwa 2 % jährlich wachsen. Das klingt im ersten Moment wenig. Doch es sollte beachtet werden, dass viele alte Kraftwerke ersetzt werden müssen.

Die Kombination aus einer Kapazitätserweiterung des Kraftwerksparks und dem Austausch alter Kraftwerke sorgt für Wachstumschancen. Weiterhin sollte beachtet werden, dass sich der Mix der Energieträger ändert:

Trend 2: Energieerzeugung soll umweltfreundlicher werden – die Energieträger ändern sich

Den Erneuerbaren Energien gehört die Zukunft. Doch auch Gaskraftwerke und Atomkraftwerke werden noch viele Jahrzehnte benötigt werden.

Aus dem Bau von Kohlekraftwerken hat sich Siemens Energy bereits im November 2020 zurückgezogen.

Trend 3: Gaskraftwerke werden benötigt, um die Versorgungssicherheit gewährleisten zu können

Das Problem an der Stromerzeugung mit Solar- und Windenergie: Wenn weder die Sonne scheint, noch der Wind weht, steht keine Energie bereit. Also brauchen wir zusätzlich zu den Erneuerbaren Energien grundlastfähige Kraftwerke. Diese springen immer dann ein, wenn die Erneuerbaren Energien gerade nicht zur Verfügung stehen.

Der Bau von neuen Atomkraftwerken dauert mehr als 10 Jahre und ist mit den derzeitigen Technologien zudem zu teuer. Kohlekraftwerke scheiden ebenfalls aus, weil sie zu viel CO2 ausstoßen. Folglich verbleiben nur noch Gaskraftwerke.

Siemens Energy ist einer der größten Hersteller von Gaskraftwerken weltweit.

Trend 4: Die Politik hat sich ehrgeizige Ziele gesetzt

Fast alle Staaten der Welt haben sich zum Pariser Klimaabkommen bekannt. Nun gehen die einzelnen Staaten zunehmend dazu über, Fahrpläne zu erstellen. Diese sollen den schrittweisen Umstieg auf einen klimaneutralen Umbau der Wirtschaft ermöglichen.

So haben sich bspw. Großbritannien und Deutschland das Ziel gesetzt, bis zum Jahr 2030 Offshore-Windparks mit einer Leistung von 40 bzw. 30 GW zu installieren.

Wenn man bedenkt, dass im Jahr 2020 weltweit erst 35 GW an Offshore-Kapazität installiert waren, dann wird das enorme Wachstumspotential allein aus diesen beiden Ländern greifbarer. Auch andere Länder schlagen einen ähnlichen Kurs ein.

Weiterhin wird es in Deutschland erforderlich sein, in erheblichem Umfang in die Energienetze und den Bau von Gaskraftwerken zu investieren.

Trend 5: Siemens Energy könnte von riesigen Mehrinvestitionen profitieren

Der BDI hat in einer kürzlich veröffentlichten Studie ausgerechnet, dass allein bis zum Jahr 2030 Mehrinvestitionen in Höhe von 415 Mrd. EUR (!) in den Energiesektor erforderlich sein werden, um den klimaneutralen Umbau der deutschen Wirtschaft voranzutreiben.

Siemens Energy ist ein breit aufgestelltes Energietechnologieunternehmen. Der Konzern ist in der Energieübertragung, dem Bau von Windkraftanlagen und dem Bau von Gaskraftwerken tätig. Die Chancen stehen gut, dass Siemens Energy einen relevanten Anteil der Aufträge erhalten wird.

Geschäftsmodell von Siemens Energy

Was wird angeboten?

Siemens Energy ist ein breit aufgestelltes Unternehmen, das entlang der gesamten Wertschöpfungskette für Energietechnologie tätig ist. Konventionelle und Erneuerbare Energien befinden sich unter einem Dach.

Mit seinen Produkten trägt Siemens Energy dazu bei, den steigenden Energiebedarf zu decken und gleichzeitig eine Reduktion der Treibhausgase zu ermöglichen.

Die von Siemens Energy errichteten Kraftwerke tragen mit einem Anteil von 16 % zur weltweiten Stromerzeugung bei.

Überblick über das Produktangebot von Siemens Energy

Das Unternehmen ist von der Stromerzeugung über die Energieübertragung bis hin zur Energiespeicherung tätig.

Die zwei Segmente von Siemens Energy

Siemens Energy hat das Geschäft in zwei Segmente aufgeteilt. Diese Segmente betrachten wir gleich der Reihe nach. Davor noch ein paar andere Punkte zum Geschäftsmodell:

Der Neubau von Anlagen unterliegt Nachfrageschwankungen. Doch das Unternehmen ist auch in der Wartung und im Service bereits bestehender Anlagen tätig. Dieses Service-Geschäft verläuft planbarer und ist zudem profitabler. In der Windsparte liegt die Gewinnmarge des Service-Geschäfts bei über 20 %. Insgesamt erwirtschaftet Siemens Energy ein Drittel des Umsatzes mit dem Service-Geschäft.

Was die geografische Aufstellung angeht, so ist Siemens Energy im EMEA-Raum (u. a. Europa) und in Amerika stark vertreten. Der Umsatzanteil in Asien und Australien liegt bei gerade einmal 18 %.

Ein wichtiger Vorlaufindikator für die künftige Geschäftsentwicklung ist die Höhe des Auftragseingangs. Wenn viele Aufträge eingehen, deutet das auf einen steigenden Umsatz und meistens auch auf einen steigenden Gewinn in den nächsten Jahren hin.

Da sich Siemens Energy in einer Turnaround-Situation befindet, ist ein Blick auf den Auftragseingang von besonders großer Bedeutung.

Im Jahr 2021 wurden Aufträge in Höhe von 33 Mrd. EUR eingesammelt – bei einem Umsatz von nur 28,5 Mrd. EUR. 2021 war das dritte Jahr in Folge, indem es dem Unternehmen gelungen ist, mehr Aufträge zu bekommen als Umsatz erwirtschaftet wurde. Als Folge dessen ist der Auftragsbestand auf einen Wert von mittlerweile 84 Mrd. EUR angestiegen.

Diesen Indikator werten wir als ein gutes Zeichen für einen erfolgreichen Turnaround mit künftig steigenden Gewinnmargen.

Blicken wir nun auf die beiden Segmente:

Segment Gas and Power (GP)

In diesem Segment erwirtschaftet Siemens Energy ca. 65 % des Umsatzes. 2021 lag die operative Gewinnmarge (EBITA-Marge, vor Restrukturierungskosten) bei +4,6 %. Siemens Energy befindet sich je nach Produktkategorie in der Nr. 1 oder Nr. 2 Position weltweit.

Das Produktangebot ist riesig. Das Unternehmen teilt die Produkte in vier Kategorien ein:

1) Generation

Zu dieser Kategorie zählen bspw. Gaskraftwerke, Gas- und Dampfturbinen, Gasmotoren und Generatoren. Das folgende Bild gibt einen Überblick:

Die Aufträge können dreistellige Millionenbeträge erreichen, in Einzelfällen geht das Auftragsvolumen sogar in den Milliardenbereich. Laut BDI wird allein Deutschland bis zum Jahr 2030 insgesamt 80 zusätzliche Gaskraftwerke benötigen, um die abgeschalteten Kapazitäten der Atom- und Kohlekraftwerke auszugleichen und den steigenden Energiebedarf decken zu können.

Allerdings muss die Politik dafür erst noch die richtigen Rahmenbedingungen setzen: Derzeit ist es für die Betreiber von Gaskraftwerken kaum rentabel, derart hohe Investitionen in den Bau neuer Kraftwerke zu tätigen. Weiterhin sorgen komplizierte Genehmigungsprozesse dafür, dass der Bau insgesamt 4-8 Jahre dauert. Wenn die Politik das Ziel der 80 Gaskraftwerke bis zum Jahr 2030 erreichen möchte, muss sich bald etwas tun.

2) Transmission/Energieübertragung

Nachdem der Strom erzeugt wurde, muss er zu den Verbrauchern transportiert werden. Auch in diesem Geschäft ist Siemens Energy tätig. Das Unternehmen bietet bspw. Offshore-Windpark-Netzanbindungen, Hochspannungs-Gleichstrom-Übertragungssysteme und Hochspannungs-Umspannwerke an.

Die folgende Grafik verschafft einen Überblick:

In diesem Geschäft dürften die Zukunftsaussichten gut sein. Trends wie ein steigender Energieverbrauch und eine dezentrale Energieerzeugung sorgen für Herausforderungen bei der Netzstabilität. Mit Investitionen in das Energienetz kann Abhilfe geschaffen werden.

3) Industrial Applications

Weiterhin bietet das Unternehmen Industriekunden aus verschiedenen Branchen Lösungen an. Wann immer in der Industrie große Mengen Energie erzeugt oder verbraucht werden, kann Siemens Energy Produkte anbieten. Dazu zählen bspw. Gasturbinen und Verdichter.

Bei der Fracking-Technologie werden Kompressoren und Pumpen von Siemens Energy eingesetzt, um das in großer Tiefe liegende Öl und Gas aus dem Gestein herauszupressen. Angesichts eines zuletzt stark gestiegenen Ölpreises könnte dieses Geschäft in der nächsten Zeit positiv überraschen.

Zudem kommen Verdichter auch in Luftzerlegungsanlagen zum Einsatz.

4) New Energy Business

Siemens Energy baut mit dem New Energy Business einen neuen Bereich auf. In diesem Bereich möchte das Unternehmen von den Chancen der CO2-freien Energie- und Speichersysteme profitieren. So werden bspw. Anlagen zur Wasserstoffherstellung angeboten. Außerdem können mit den Anlagen von Siemens Energy CO2-neutrale synthetische Kraftstoffe hergestellt werden.

Aktuell befinden sich die Produkte in einer Optimierungsphase. Der großflächige Einsatz liegt noch einige Jahre entfernt.

Segment Siemens Gamesa Renewable Energy (SGRE)

Im zweiten Segment hat Siemens Energy sein Geschäft mit den Windkraftanlagen gebündelt. Dieses Geschäft steuert etwa 35 % zum Umsatz bei und hat das Jahr 2021 mit einer bereinigten Gewinnmarge (EBITA-Marge) von -1,0 % abgeschlossen.

Die Besonderheit bei SGRE ist, dass dieses Unternehmen (derzeit) ebenfalls an der Börse notiert ist. Den Aktionären von Siemens Energy gehören nur 67 % der Aktien von Siemens Gamesa Renewable Energy.

SGRE entwickelt, produziert und installiert die Windkraftanlagen. Zudem übernimmt das Unternehmen den anschließenden Service. Im Weltmarkt außerhalb Chinas (rechtes Kreisdiagramm) erreichte SGRE im Jahr 2019 einen Marktanteil von 25 %.

Trotz der Konzentration auf wenige Anbieter ist der Markt hart umkämpft. Der dänische Konkurrent Vestas Wind Systems führt die Branche an.

Auf der linken Hälfte der Grafik ist zu erkennen, wie es Vestas im Laufe der Jahre gelungen ist, den Marktanteil immer weiter zu steigern. Auf der rechten Hälfte der Grafik zeigt Vestas den Auftragsbestand (Firm Orders), den Umsatz (Wind revenues) und die operative Gewinnmarge (Adj. EBIT margin) auf.

Bei allen drei Kennzahlen ist Vestas führend. SGRE befindet sich als zweitgrößter Anbieter in der Zeile unter Vestas. Ein Details sollten wir uns für später merken: Im Offshore-Bereich ist SGRE beim Auftragsbestand dem großen Konkurrenten Vestas weit davongeeilt.

Entwicklung der operativen Gewinnmarge von Vestas Wind Systems und SGRE im Zeitverlauf

Die Entwicklung der Gewinnmarge zeigt auf, dass dieses Geschäft ein zyklisches Geschäft ist. Selbst der Branchenführer Vestas erreicht aktuell eine Gewinnmarge von nur 5 %.

Siemens Gamesa ist es von 2016 bis 2019 gelungen, fast so profitabel wie Vestas zu werden. 2020 und 2021 hat sich der Abstand zu Vestas jedoch wieder stark vergrößert.

Das zeigt auf, wie groß die Probleme bei SGRE aktuell sind. Da Siemens Energy nur 67 % der Aktien hält, sind die Durchgriffsmöglichkeiten beschränkt. Vor diesem Hintergrund gibt es immer wieder Medienberichte, dass Siemens Energy die restlichen Aktionäre von Siemens Gamesa auszahlen könnte. Anschließend wäre eine Restrukturierung einfacher durchsetzbar.

Die Probleme sind zahlreich:

- Gestiegene Rohstoffpreise: Die Preise für Stahl, Kupfer und andere Rohstoffe sind zuletzt stark angestiegen. Siemens Gamesa muss es gelingen, die eigenen Verkaufspreise an die gestiegenen Kosten anzupassen. Dies kann z. B. über Verträge gelingen, die eine automatische Preiserhöhung im Falle von Kostensteigerungen bei Stahl und Kupfer vorsehen.

- Anlauf einer neuen Generation: SGRE hat die Produktion einer neuen Generation gestartet. Dabei kommt es derzeit noch zu Problemen (z. B. zu hohe Kosten).

- Überkapazitäten: Weiterhin schließt SGRE einige Werke, um die Kostenbasis abzusenken.

Insbesondere im Onshore-Geschäft (Windkraftanlagen an Land) ist der Wettbewerb stark ausgeprägt.

Im Offshore-Geschäft (Windkraftanlagen im Meer) ist der Wettbewerb viel geringer. Und genau hier spielt SGRE seine Stärken aus: Das Unternehmen erreicht einen Marktanteil von 70 % aller in Europa installierten Offshore-Windparks.

Viele Experten gehen davon aus, dass insbesondere das Offshore-Geschäft stark wachsen wird. Draußen auf dem Meer weht der Wind stabiler, sodass der Strom zuverlässiger erzeugt wird. Zudem stören sich weniger Bürger daran. SGRE befindet sich in diesem besonders interessanten Segment in der Nr. 1 Position.

Der Offshore-Markt außerhalb Chinas soll jährlich um 25 % wachsen. 2021 wurden ca. 5 GW installiert. Im Jahr 2025 sollen jährlich bereits 15 GW an Offshore-Kapazität hinzugebaut werden. Im Jahr 2030 könnten es bereits 50 GW sein. Das würde einer Verzehnfachung in zehn Jahren entsprechen. Dieser Markt steht erst ganz am Anfang und verspricht über viele Jahre starkes Wachstumspotential.

Doch auch in diesem Geschäft ist erst einmal die Politik am Zug. Die Genehmigungen müssen vereinfacht werden, zudem müssen neue Flächen für die Errichtung von Windparks auf dem Wasser ausgeschrieben werden. All das wird dauern, sodass ein großer Boom erst in ein paar Jahren einsetzen dürfte.

Strategie: So stellt sich Siemens Energy die eigene Zukunft vor

Siemens Energy möchte die Energiewende ermöglichen. Jährlich wird ca. eine Milliarde EUR in die Forschung & Entwicklung investiert. Das Unternehmen besitzt 18.300 Patente, ca. 5.000 Mitarbeiter arbeiten an der Verbesserung und Neuentwicklung des Produktangebots.

Geforscht wird unter anderem an folgenden Themen:

- Digitalisierung von Produkten, z. B. der Fernwartung

- Entwicklung von Energiespeichern, um die schwankende Erzeugungsleistung von Erneuerbaren Energien ausgleichen zu können

- Elektrolyse-Pipeline weiterentwickeln (Anlagen zur Herstellung von Wasserstoff), um von den Chancen der Wasserstoff-Industrie profitieren zu können

- Marktführer im Bereich der Offshore-Windkraftanlagen bleiben

Aktuell hat Siemens Energy mit einer geringen Gewinnmarge zu kämpfen. Doch das Unternehmen arbeitet an einer Absenkung der Kostenbasis.

Der Auftragseingang ist bereits jetzt vielversprechend. Sobald die Politik die Weichen in Richtung Energiewende stellt (Vereinfachung von Genehmigungen, Förderung von Gaskraftwerken, Ausbau der Energienetze, verstärkter Ausbau der Offshore-Windanlagen), könnte das Geschäft Fahrt aufnehmen.

Finanzkennzahlen und Bewertung

Nachdem wir uns mit der Branche, der Historie, den Zukunftsaussichten und der Geschäftstätigkeit befasst haben, versuchen wir nun, die Aktie so gut wie möglich zu bewerten.

Finanzziele von Siemens Energy

Siemens Energy hat sich das mittelfristige Ziel gesetzt, den Umsatz jährlich um 0-3 % und die operative Gewinnmarge auf einen Wert von größer gleich 8 % zu steigern.

Im Jahr 2020 lag die Marge bei -0,1 %, im Jahr 2021 immerhin schon bei 2,3 %. Somit sind bereits erste Fortschritte erkennbar.

Früher war die Gas and Power-Sparte ein Teil des Siemens Konzerns. Damals hatte die Sparte die Zielvorgabe, eine Gewinnmarge von 8-12 % zu erreichen. Dieser Wert wurde bspw. von 2015 bis 2017 durchgehend erreicht.

Bleibt die Frage offen, wie realistisch das Ziel einer Gewinnmarge von mehr als 8 % ist:

In der Gas and Power-Sparte möchte Siemens Energy bereits in diesem Jahr eine Gewinnmarge von immerhin 4,5 bis 6,5 % erzielen. Im letzten Management-Call hat das Management darauf hingewiesen, dass bei den zuletzt abgeschlossenen Bestellungen eine erhöhte Gewinnmarge durchgesetzt werden konnte.

Weitere Indikatoren, die auf eine mittelfristig steigende Marge in diesem Segment hindeuten:

- Der stark gestiegene Öl- und Gaspreis macht zusätzliche Bestellungen von Kompressoren und Pumpen von Siemens Energy wahrscheinlich.

- Im Jahr 2025 soll der Stellenabbau abgeschlossen sein, die Sparte wird dann 7.800 Mitarbeiter weniger auf dem Lohnzettel haben.

- Das Unternehmen arbeitet zudem an Einsparungen in den Bereichen Beschaffung, der Standardisierung von Produkten, der Schließung von überzähligen Werken und einem besseren Projektmanagement beim Bau von Großanlagen.

Wenn in den kommenden Jahren Länder wie Deutschland die Hebel umlegen und die Bedingungen für den Neubau von Gaskraftwerken attraktiver machen, könnte sich das Geschäft ziemlich gut entwickeln.

In der Siemens Gamesa Renewable Energy-Sparte wird der Turnaround wohl länger dauern und schwieriger werden. Diese Sparte musste während unserer Recherchen ihre Ziele für das Jahr 2022 erneut absenken.

Die exzellente Positionierung im Offshore-Segment sollte mittelfristig jedoch dazu führen, dass auch SGRE der Turnaround gelingt. Angesichts der mehrjährigen Genehmigungsverfahren könnte es jedoch noch einige Jahre dauern, bis das Geschäft kräftig anspringt.

Blick auf die Bilanz

Siemens Energy verfügt über ein Eigenkapital in Höhe von 15,2 Mrd. EUR. Das entspricht einer Eigenkapitalquote von soliden 34,5 %.

Allerdings bleibt nach Abzug des Goodwills und anderer immaterieller Vermögensgegenstände ein greifbares/tangible Eigenkapital von nur noch 2,1 Mrd. EUR übrig.

Dennoch sitzt das Unternehmen auf einer Nettocashposition von 1,6 Mrd. EUR. In anderen Worten: Die liquiden Mittel übersteigen das verzinsliche Fremdkapital um diesen Betrag.

Das Geschäft ist zwar kapitalintensiv. Doch die Kunden müssen Anzahlungen leisten. So kann Siemens Energy mit dem Kapital der Kunden arbeiten und muss wenig eigenes Kapital einsetzen.

Insgesamt erscheint uns die Bilanz solide.

Aktionärsstruktur der Siemens Energy Aktie

Bis September 2020 war Siemens Energy ein Teil der Siemens AG. Bei der Ausgliederung wurde den Siemens Aktionären für je zwei Siemens Aktien automatisch eine Siemens Energy Aktie ins Depot gebucht.

35 % der Aktien an Siemens Energy befinden sich noch immer im Besitz der Siemens AG. Medienberichten zufolge denkt Siemens darüber nach, durch Aktienverkäufe den Anteil an Siemens Energy weiter abzusenken.

Doch beim aktuellen Aktienkurs dürfte Siemens wohl die Lust daran vergangen sein.

Management und dessen Vergütung

Siemens Energy wird von Dr. Christian Bruch geführt. Der Manager ist 51 Jahre alt, wir haben ein kurzes Bloomberg-Interview mit ihm beigefügt (auf englisch).

Die Vergütung ist ziemlich kompliziert geregelt, sie besteht im Wesentlichen aus folgenden drei Komponenten:

- Grundvergütung: Diese wird in 12 monatlichen Raten ausbezahlt und beläuft sich beim CEO auf 1,44 Mio. EUR jährlich.

- Kurzfristige variable Vergütung: Die Zielvergütung dieses Gehaltsbestandteils liegt ebenfalls bei 1,44 Mio. EUR, sie kann zwischen 0 und 150 % des Zielbetrags ausfallen. Die genaue Höhe ist abhängig von folgenden Zielen:

- EBITA-Marge vor Sondereffekten

- Kapitalverzinsung (ROCE)

- individuelle Ziele

- Langfristige variable Vergütung: Die Zielvergütung dieses Gehaltsbestandteils liegt bei 1,92 Mio. EUR, sie kann zwischen 0 und 200 % der Zielvergütung ausfallen. Sie ist abhängig von folgenden Zielen:

- Der Entwicklung des Gewinns je Aktie

- Dem Erreichen von ESG-Zielen (u. a. CO2-Emissionen)

- Der relativen Performance der Siemens Energy Aktie im Verhältnis zu zwei Vergleichs-Indizes, in denen ähnliche Unternehmen enthalten sind

Zudem ist das Management verpflichtet, Aktien im Wert von 300 % der Grundvergütung im privaten Depot zu halten. Bei einem sinkenden Aktienkurs muss das Management Aktien von Siemens Energy nachkaufen.

Kapitalallokation/ Capital Allocation

Derzeit ist die Ertragskraft von Siemens Energy begrenzt. Doch das könnte sich in den nächsten Jahren ändern. Das Management hat sich zum Ziel gesetzt, 40 bis 60 % des Gewinns je Aktie als Dividende auszuschütten.

Weiterhin könnte das Unternehmen den Versuch wagen, Siemens Gamesa Renewable Energy vollständig zu übernehmen. Je nach Übernahmepreis dürfte solch eine Übernahme ca. 5 Mrd. EUR kosten.

Aktuell verfügt Siemens Energy über eine Nettocashposition von 1,6 Mrd. EUR. Nach einer möglichen Übernahme würde das Unternehmen wohl einige Jahre lang die Schulden zurückführen müssen.

Schwierigkeiten bei der Bewertung der Siemens Energy Aktie

Normalerweise betrachten wir Unternehmen, die bereits seit vielen Jahren an der Börse notiert sind. Aus der historischen Kursentwicklung und der Entwicklung verschiedener fundamentaler Daten lassen sich Schlüsse ziehen, wie krisensicher ein Geschäftsmodell ist und wie viel Wertsteigerung es den Aktionären in der Vergangenheit eingebracht hat.

Bei Siemens Energy fehlen uns diese Daten.

Weiterhin können wir nicht einmal auf den aktuellen Cashflow zurückgreifen, da sich das Unternehmen in einer Turnaround-Situation befindet.

Der Wert einer Aktie ergibt sich aus allen zukünftigen Free Cash Flows, abgezinst auf den heutigen Tag. In diesem Fall sehen wir eine besonders große Unsicherheit, wann und wie profitabel Siemens Energy werden wird.

Daher sind die folgenden Bewertungsversuche mit besonderer Vorsicht zu genießen. Dennoch wollen wir uns an die Bewertung heranwagen. Dafür kommen verschiedene Verfahren zum Einsatz. Beginnen wir mit dem ersten Verfahren:

Bewertung anhand der Cashgenerierung in 5 Jahren

Ziel dieses Verfahrens ist es, einen fairen Wert der Siemens Energy Aktie zu dem Zeitpunkt zu ermitteln, zu dem die Restrukturierung größtenteils abgeschlossen ist und das Unternehmen seine nachhaltige Ertragskraft erreicht hat.

| Kennzahlen, 2026e | Wert und Begründung |

|---|---|

| Umsatz | 31,5 Mrd. EUR, entspricht 2 % Wachstum pro Jahr |

| EBIT-Marge | 8 %, entspricht Zielgröße des Managements |

| Steuerquote | 30 %, Management geht von 25-30 % aus |

| Nettogewinn | 1.764 Mio. EUR, entspricht 2,47 EUR/Aktie |

Streng genommen müsste man nun noch einen gewissen Teil des Gewinns der Windenergiesparte abziehen, da Siemens Energy an diesem Geschäft aktuell nur 67 % der Aktien hält. Sagen wir also, dem Unternehmen gelingt es, in fünf Jahren einen Gewinn je Aktie von 2,40 EUR zu erzielen.

Dann stellt sich als Nächstes die Frage des fairen KGVs. Wird Siemens Energy zu diesem Zeitpunkt als „CO2-Schleuder“ (Herstellung von Gaskraftwerken) gesehen und bekommt gerade einmal ein KGV von 10 zugestanden? Oder wird das Unternehmen als Ermöglicher der Energiewende wahrgenommen (als größtes Offshore-Windenergieunternehmen der Welt), dann könnte durchaus auch ein KGV von 20 angemessen sein?

Wir wissen es nicht, je nach Sicht auf das Unternehmen könnte der Kurs in fünf Jahren somit bei den von uns getroffenen Annahmen in einem Bereich von 24-48 EUR notieren. Gehen wir mal vom Durchschnitt aus uns rechnen damit, dass die Siemens Energy Aktie im Jahr 2025 mit einem 15er-KGV bewertet werden wird. Dann liegt das Kursziel in fünf Jahren bei 36 EUR je Aktie.

Nun müssen wir dieses Kursziel auf einen heutigen Wert abzinsen. Bei einer jährlichen Renditeanforderung von 15 % ergeben sich je nach Kaufzeitpunkt folgende faire Werte:

| Jahr | Fairer Kurs |

|---|---|

| 2022 | 20,50 EUR |

| 2023 | 23,70 EUR |

| 2024 | 27,20 EUR |

| 2025 | 31,30 EUR |

| 2026 | 36,00 EUR |

Wer im Jahr 2022 weniger als 20,50 EUR je Aktie zahlt, kann sein Kapital bis zum Jahr 2026 somit mit mehr als 15 % jährlich verzinsen lassen, sofern der Kurs dann einen Wert von 36 EUR erreichen sollte.

Bewertung anhand der einzelnen Bestandteile (SOTP)

Bei diesem Verfahren bewerten wir die Siemens Energy Aktie, indem wir die Werte beider Sparten ausrechnen und anschließend addieren.

Gas and Power-Sparte: Bei einem Umsatz von 20 Mrd. EUR und einer angenommenen Nettomarge von 6 % (was einer EBIT-Marge von ca. 8 % entspricht), ergibt sich eine Ertragskraft von 1.200 Mio. EUR jährlich. Da es sich hierbei um ein eher langsam wachsendes Geschäft handelt, könnte das faire KGV bei einem Wert von 12 liegen.

Wenn die 1.200 Mio. EUR Ertragskraft mit dem Faktor 12 multipliziert werden, ergibt sich ein Wert von 14.400 Mio. EUR, was 20 EUR je Aktie entspricht.

Siemens Gamesa Renewable Energy-Sparte: Aufgrund der schwankenden Gewinnmarge in diesem Geschäft bewerten wir die Sparte lieber anhand des Kurs-Umsatz-Verhältnisses. Siemens Gamesa ist erst seit wenigen Jahren börsennotiert, sodass wir zusätzlich auf den historischen Bewertungsdurchschnitt der Vestas Wind Systems Aktie schauen:

Der Umsatz von Siemens Gamesa liegt bei ca. 10 Mrd. EUR, im Durchschnitt und über den Zyklus hinweg wurden beide Unternehmen mit dem 1,2-fachen Umsatz bewertet.

Somit ergibt sich ein Wert dieser Sparte von 12 Mrd. EUR, wovon Siemens Energy 67 % zustehen. Es verbleibt ein Wert von 8 Mrd. EUR bzw. 11,20 EUR je Aktie.

Summe: 20 EUR + 11,20 EUR + 2 EUR (Nettocashposition je Aktie) ergibt einen fairen Wert von 33,20 EUR.

Allerdings ist in dieser Berechnung kein Risikoabschlag eingerechnet, falls die Restukturierung nicht wie erhofft gelingen sollte. Weiterhin wird es wohl noch etwas Zeit dauern, bis die Gas and Power-Sparte ihr Margenziel von 8 % erreicht.

Daher sollte im aktuellen Aktienkurs ein erheblicher Abschlag zu den ausgerechneten 33 EUR enthalten sein. Das ist der Fall. Daher erscheint der Aktienkurs auch im Verhältnis zu diesem Indikator derzeit eher günstig bewertet.

Vergleich mit der 2G Energy Aktie: Welche Aktie kaufen?

Anleger, die von den hohen Investitionen und den Wachstumsmöglichkeiten im Energiesektor profitieren möchten, könnten sich anstelle der Siemens Energy Aktie die 2G Energy Aktie ins Depot legen.

Während Siemens Energy große Gaskraftwerke herstellt, hat sich 2G Energy auf die Herstellung von kleinen Blockheizkraftwerken fokussiert. Diese sind schnell verfügbar und können später auf einen Wasserstoff-Betrieb umgestellt werden.

Unsere 2G Energy Aktienanalyse haben wir hier verlinkt.

Vergleichen wir die beiden Unternehmen anhand verschiedener Kennzahlen:

| Kennzahl | Siemens Energy | 2G Energy |

|---|---|---|

| Kurs-Umsatz-Verhältnis 2022e/23e/24e | 0,49/0,46/0,44 | 1,6/1,4/1,3 |

| Umsatzwachstum 2022e/23e/24e | 0,3 %/4,5 %/5,3 % | 16,3 %/14,3 %/8,8 % |

| operative Gewinnmarge 2022e/23e/24e | 2,0 %/4,7 %/5,8 % | 7,6 %/9,1 %/10,0 % |

Sofort fällt auf: Die 2G Energy Aktie wird im Vergleich zur Siemens Energy Aktie mit einem dreimal so hohen KUV bewertet.

Doch das Unternehmen wächst viel stärker und ist zudem profitabler. Daher ist es nur richtig, dass die 2G Energy Aktie mit einem höheren KUV bewertet wird.

Vorteile einer Investition in die 2G Energy Aktie:

- bereits jetzt profitabel

- Track-Record: Seit dem Börsengang im Jahr 2007 ist die Aktie durchschnittlich um 18 % pro Jahr im Kurs gestiegen

- schlankes Portfolio, Pure-Play-Unternehmen

- Blockheizkraftwerke sind besonders effizient und können ohne zeitraubende Genehmigungen gebaut werden

- eine spätere Umstellung auf einen Wasserstoff-Betrieb ist möglich

Nachteile einer Investition in die 2G Energy Aktie:

- kleineres Unternehmen, volatiler Aktienkursverlauf

- nicht besonders breit aufgestelltes Produktangebot

- Potential des Unternehmens ist bereits vielen Aktionären bekannt

Vorteile einer Investition in die Siemens Energy Aktie:

- wenn der Turnaround gelingt, besteht erhebliches Kurspotential

- Siemens Energy ist breit aufgestellt

- einzigartige Position im Offshore-Windmarkt

- das Unternehmen könnte von den Mehrinvestitionen in Deutschland stark profitieren

Nachteile einer Investition in die Siemens Energy Aktie

- derzeit ist unklar, wie hoch die Gewinnmarge in den nächsten Jahren ansteigen kann

- der Turnaround kann schiefgehen

Buy-and-Hold Checkliste

| Kriterium | Einschätzung | Erfüllt |

|---|---|---|

| 1. Hohe Verzinsung des eingesetzten Kapitals | Das Geschäft ist zwar kapitalintensiv, doch die Kunden müssen Anzahlungen leisten. So ist der Kapitaleinsatz der Siemens Energy Aktionäre begrenzt. | Teilweise |

| 2. Wachstum über viele Jahre möglich – Rückenwind | Im Offshore-Windmarkt auf jeden Fall, in anderen Bereichen stagniert die Nachfrage. Ganz langfristig könnten Gaskraftwerke sogar überflüssig werden. | Teilweise |

| 3. Stabiler Burggraben und Wettbewerbsvorteile | Je nach Geschäftsbereich, im Offshore-Windmarkt scheinen die Burggräben ziemlich tief zu sein. Die Entwicklung einer neuen Windkraftanlage kostet mehrere hundert Mio. USD, zudem ist jahrelange Erfahrung nötig. | Teilweise |

| 4. Wiederkehrender Umsatz | 33 % des Umsatzes werden im Servicegeschäft erzielt. Der Rest unterliegt stärkeren Schwankungen. | Teilweise |

| 5. Keine großen Abhängigkeiten | Siemens Energy ist darauf angewiesen, dass die Politik zügig die Weichen in Richtung Energiewende stellt. Dazu gehören bspw. eine Reduzierung der Auflagen und Genehmigungen. | Nein |

| 6. Solide Bilanz | Siemens Energy ist schuldenfrei. Dennoch könnte die Bilanz stärker sein. | Teilweise |

| 7. Gute Kapitalallokation | Das Unternehmen ist erst seit etwas mehr als einem Jahr an der Börse. | Unklar |

Zum derzeitigen Zeitpunkt scheint die Siemens Energy Aktie mehr eine Turnaround-Spekulation als eine solide langfristige Anlage zu sein.

Doch falls sich bspw. die Bedeutung des Offshore-Windgeschäfts immer weiter vergrößert, könnten sich die Perspektiven soweit aufhellen, dass ein dauerhaftes Festhalten am Unternehmen sinnvoll erscheint.

Chancen und Risiken einer Investition in die Siemens Energy Aktie

Wer in Aktien investiert, setzt sich unternehmerischen Chancen und Risiken aus. Eine Investition sollte nur dann erfolgen, wenn das Chance-Risiko-Verhältnis auf Basis eigener Überlegungen als positiv eingeschätzt wird.

Chancen

🍀 Gewinner der Energiewende: Wenn Deutschland (und andere Staaten) bis zum Jahr 2045 CO2-neutral werden wollen, sind gigantische Investitionen in den Energiesektor erforderlich. Siemens Energy ist gut positioniert, um Aufträge in erheblichem Umfang einzusammeln.

Allein das globale Windenergie-Geschäft könnte bis zum Jahr 2030 einen jährlichen Zubau von 390 GW Leistung erreichen. Zum Vergleich: Aktuell werden nur 86 GW jährlich hinzugebaut. Es ist davon auszugehen, dass der Anteil der Offshore-Windparks weiter zulegen wird. In diesem Geschäft ist Siemens Energy führend.

Somit könnte eine lang anhaltende Phase steigender Auftragseingänge und Umsätze bevorstehen.

🍀 Gute Auftragslage: Bereits jetzt verfügt Siemens Energy über ein Auftragsbuch, das einen Umfang von 84 Mrd. EUR umfasst. Das steht im Verhältnis zu einem Börsenwert von nur 13 Mrd. EUR.

🍀 Steigender Öl- und Gaspreis: Siemens Energy beliefert viele Unternehmen der Öl- und Gasindustrie mit Kompressoren und Gasturbinen. Angesichts der hohen Energiepreise könnten in den nächsten Monaten und Jahren zahlreiche Bohrlöcher neu eröffnet werden – Siemens Energy könnte zum Profiteur werden.

🍀 Geschäft befindet sich im zyklischen Tief: Zwischen 2015 und 2017 lag die operative Gewinnmarge der Power and Gas-Sparte bei 10-11 %. Wenn es gelingt, dieses Niveau in Zukunft wieder zu erreichen, dann würde die Ertragskraft des Unternehmens wohl auf ca. 3 EUR ansteigen. In solch einem Umfeld könnte die Dividende je Aktie einen Wert von 1,50 EUR erreichen. Bei einer Bewertung mit einer Dividendenrendite von 4 % könnte der Aktienkurs in diesem Umfeld auf knapp 40 EUR ansteigen.

🍀 Langfristige Wachstumschancen: Siemens Energy möchte zusätzliche Geschäftsfelder erschließen. Das Unternehmen möchte Anlagen verkaufen, die mit Windenergie Wasserstoff herstellen. Diese könnten sogar direkt auf den Windrädern montiert werden. Der dabei hergestellte Wasserstoff könnte im nächsten Schritt in Methan umgewandelt und so in Gaskraftwerken als CO2-neutraler Kraftstoff verbrannt werden.

Derzeit befinden sich solche Technologien noch in der Forschungsphase. Bisher sind die Kosten dieser Verfahren zu hoch. Doch das könnte sich in den kommenden Jahren ändern.

🍀 Aufspaltung des Konkurrenten GE kann Werte sichtbar machen: Nachdem die Schnellboote-Strategie bei Siemens aufgegangen ist, geht auch der amerikanische Konkurrent GE diesen Weg. Im Jahr 2024 soll die Gas & Power-Sparte abgespalten werden. Das könnte ein Zeitpunkt sein, zu dem viele amerikanische Investoren auf dieses Geschäftsmodell aufmerksam werden – und dann GE mit dem Konkurrenten Siemens Energy vergleichen.

Risiken

⚠️ Inflation: Die Preise für Stahl, Kupfer und Logistikdienstleistungen sind stark angestiegen. Insbesondere Siemens Gamesa tut sich schwer damit, die Preiserhöhungen direkt an die Kunden weiterzugeben. Die Gewinnentwicklung der nächsten Quartale könnte belastet sein. Theoretisch könnte es nochmals zu einer Gewinnwarnung im Jahr 2022 kommen.

⚠️ Gestörte Lieferketten: Siemens Energy ist auf eine Vielzahl von Zulieferern angewiesen, um die Anlagen herzustellen und zu verkaufen. Bereits die Nichtverfügbarkeit einzelner Teile kann dazu führen, dass riesige Projekte nicht wie geplant umgesetzt werden können. Das kann zu einer Verschiebung von Umsätzen und Gewinnen in die Zukunft führen. Auch dieses Risiko kann zu Gewinnwarnungen mit anschließenden Kursverlusten führen.

⚠️ Viel Zeit erforderlich: Der Turnaround von Siemens Energy kann noch einige Jahre dauern. Zwischenzeitlich kann es immer wieder zu Enttäuschungen kommen (weitere Restrukturierungskosten, Gewinnwarnungen usw.). Der Aktienkurs wird aller Voraussicht nach sehr volatil bleiben.

⚠️ Politik: Die Politik muss einige Weichen stellen, damit der Umbau in Richtung einer CO2-neutralen Wirtschaft Fahrt aufnimmt. Genehmigungsprozesse müssen vereinfacht werden. Förderungen müssen eingeführt werden, um Investitionen anzuregen. Die Ambitionen der Ampel-Regierung sind groß, die Taten müssen erst noch folgen.

⚠️ Cyberrisiken: Siemens Energy baut kritische Infrastrukturen auf. Diese könnten zum strategischen Ziel von Cyber-Angriffen werden. Wer die Stromversorgung einer Region lahmlegt, kann viel Schaden anrichten. Ggf. könnte Siemens Energy für einen solchen Angriff verantwortlich gemacht werden, weil die Infrastruktur nicht gut genug gegen Angriffe geschützt war.

⚠️ Compliance-Verstöße: Das Unternehmen ist in unterschiedlichsten Ländern tätig, bei den Aufträgen geht es oft um dreistellige Millionenbeträge. Theoretisch könnte es zu Korruptionsfällen kommen, um an solche Aufträge zu gelangen.

Fazit zur Siemens Energy Aktie: Der Turnaround könnte gelingen, die Aktie kommt in Schwung

Operative Einschätzung: Siemens Energy ist ein breit aufgestelltes Unternehmen im Bereich der Energietechnologie. Der Umbau zu einer klimaneutralen Wirtschaft steht bevor. Dieser Umbau wird riesige Investitionen in Windkraftanlagen, Energienetze und Gaskraftwerke erfordern. Siemens Energy kann diese Produkte liefern und so zum Gewinner der Energiewende werden.

Aktuell befindet sich das Unternehmen in einer Turnaround-Situation. Die Gewinnmarge ist stark ausbaufähig. Der Umbau könnte sich noch über einige Jahre erstrecken. Immerhin: Die Bilanz ist schuldenfrei, der Auftragsbestand ist hoch und der Free Cash Flow ist bereits jetzt positiv.

Sobald die Politik die Weichen gestellt hat und die Restrukturierung abgeschlossen ist, könnte der Gewinn deutlich anziehen.

Einschätzung zur Bewertung: Die Aktie eignet sich nur für erfahrene Investoren, die risikobereit sind und ausreichend Geduld mitbringen. Fundamental gesehen erscheint die Aktie preiswert, es ist jedoch noch unklar, wann und wie stark die Ertragskraft ansteigen wird.

In fünf Jahren könnte ein Kurs von etwa 35 EUR angemessen sein, sodass es sich lohnen könnte, zu Kursen von unter 20 EUR zuzugreifen. Dennoch sollte die Positionsgröße aufgrund der Unsicherheit über die künftige Entwicklung eher gering gewählt werden.

Was ist sonst wichtig? Nach der Beschäftigung mit diesem Unternehmen habe ich mir eine kleine Position an Siemens Energy Aktien ins Depot gelegt. Einige Jahre Geduld werden wohl erforderlich sein. Ob ich die Aktie nach einer erfolgreichen Restrukturierung wieder verkaufe oder dauerhaft im Depot behalten werde, kann ich heute noch nicht sagen.

Wir werden die weitere Entwicklung der Siemens Energy Aktie genau beobachten und dich in unserem Newsletter über relevante Änderungen informieren:

Worauf in Zukunft achten?

Ab sofort werden wir die weitere Entwicklung der Siemens Energy Aktie verfolgen. In Zukunft sollten aus unserer Sicht folgende Punkte besonders genau beobachtet werden:

Höhe des Auftragseingangs: Gelingt es Siemens Energy weiterhin, genügend Aufträge einzusammeln, um das aktuelle Umsatzniveau halten zu können?

Weichenstellungen der Politik: Wann sendet die Politik konkrete Signale, die zum Startschuss einer großen Investitionsoffensive werden?

Entwicklung der Gewinnmarge: Gelingt es Siemens Energy wirklich, die Gewinnmarge mittelfristig auf mehr als 8 % zu steigern?

Entwicklung des Offshore-Windmarktes: Kann Siemens Gamesa die Rolle als Weltmarktführer im Offshore-Windgeschäft verteidigen, oder wird Vestas Wind Systems auch in diesem Geschäft die Führung übernehmen?

Recherchequellen

Dieser Abschnitt ist für alle, die auf eigene Faust weiter recherchieren möchten. Hier folgt eine Auflistung der wichtigsten Recherchequellen sowie der noch nicht im Verlauf der Analyse aufgeführten Quellen:

| Recherchequelle | Was ist dort zu finden? |

|---|---|

| Abilitato | Artikel: Klimaneutraler Umbau der Wirtschaft |

| Aktienfinder.net | Grafiken und Kennzahlen zur fundamentalen Entwicklung |

| Marketscreener.com | Analystenschätzungen zur künftigen Entwicklung |

| TIKR.com | Grafiken und Kennzahlen zur fundamentalen Entwicklung |

| Siemens Energy | Investorenpräsentation, Dezember 2021 |

| Siemens Energy | Geschäftsbericht 2021 |

| Boersengefluester.de | IPO-Prospekt, 2020 |

| Vestas Wind Systems | Investorenpräsentation, Capital Markets Day 2021 |

| Siemens Gamesa | Investorenpräsentation, FY 2021 |

| Siemens Gamesa | Investorenpräsentation, Siemens Energy Hydrogen Day |

| Seeking Alpha | Q3 2021 Earnings Call Transkript |

| Seeking Alpha | Q4 2021 Earnings Call Transkript |

| Siemens Energy | Gewinnwarnung, Januar 2022 |

| Siemens Energy | Investorenpräsentation, FY 2021 |

| manager Magazin 9/2021 | Interview mit dem Siemens CEO Roland Busch |

10 Kommentare

Ausführliche Analyse. Zukünftig sind auch schwimmende Windräder für tiefe Gewässer geplant. U.a. Shell, hat sich hier die Rechte zum Bau von sogenannten „Floating Offshore“-Anlagen vor der schottischen Küste gesichert. Siemens Gamesa sind allerdings davon überzeugt: Schafft Floating jetzt den Schritt in die Massenanwendung, wird die Technologie sich durchsetzen

Danke für die tolle Analyse!

Danke Jonathan, dass Du Deine Analyse mit uns teilst! Der Turnaround könnte gelingen, die Firma ist für die Zukunft gut aufgestellt, die Energiewende erscheint wie gemacht für Siemens Energy. Mich hat es bei 18€ für die Aktie auch in den Fingern gejuckt. Ich wollte aber lieber Deine Analyse noch abwarten. Bin jetzt aber trotzdem noch unschlüssig, mir fallen zu viele Unbekannte ein, die aktuell noch gegen ein Investment für mich sprechen.

1. Ich bin mir nicht sicher was man vom Wirtschaftsminister Robert Habeck erwarten kann. Es war schon überraschend, dass er die Förderung für ökologisches Bauen gestrichen hat. Außerdem hat er noch keinen Plan für die zukünftige Energiewirtschaft vorgelegt. Gerade Deutschland wäre ja ein wichtiger Absatzmarkt.

2. Über das Managment von SE kann ich mir gar kein Bild machen. Bisher ist es mir noch nicht mit überzeugenden strategischen Entscheidungen aufgefallen. Auf jeden Fall wenn der Turnaround gelingen soll, braucht es eine hervorragende Führung.

3. Die chinesische Konkurrenz im Bereich Windkraft macht mir Sorgen für die Zukunft. Ich meine von der hoffnungsvoll gestarteten deutschen Solarindustrie ist heute nicht mehr viel übrig. Damals war die chinesische Industriepolitik deutlich weitsichtiger als ihr deutsches Pendant. Ich halte es für gar nicht so unwahrscheinlich, dass sich das bei Wind UND Wasserstoff wiederholt.

Ich würde mich übrigens sehr freuen, wenn Du Deine Reihe mit grünen Aktien fortsetzen kannst. Wie wäre es z. B. mit einem erneuerbaren Energieversorger? Es würde mich interessieren, mit welchen Renditen man dort rechnen kann.

Hi Markus,

vielen Dank für deinen Kommentar. VG, Jonathan

Danke Jonathan für deine fundierte Analyse. Siemens Energy macht 65% Umsatz im Segment Gas und Power. Die Gaspreise sind extrem angestiegen und werden vermutlich langfristig (ohne Russland-Gas) hoch bleiben. Hat sich dein Investmentcase für Siemens Energy dadurch verändert?

Hallo Joshua, möglicherweise gehen in Europa nun ein paar Jahre lang weniger Aufträge zum Bau von neuen Gaskraftwerken ein. Mittelfristig werden wir neue Beschaffungswege für das Gas finden. Dann kann der Umstieg auf Gaskraftwerke fortgesetzt werden. Gleichzeitig profitiert das Unternehmen von der aktuellen Entwicklung. Bspw. dürfte die Nachfrage nach Windanlagen weiter zunehmen. Im Offshore-Markt ist Siemens Energy der klare Weltmarktführer. Unterm Strich glaube ich, dass die Auswirkungen eher positiv als negativ sind. Ist aber aktuell noch schwer zu sagen, da auch ich die weitere Entwicklung des Krieges nicht vorhersagen kann. BG Jon

Hallo Jonathan, wieder einmal eine 1a Analyse die ich jetzt zum zweiten mal durchgegangen bin weil ich mein Investment hier aufstocken möchte.

Es soll Gamesha übernommen werden was ich für gut halte der Laden wieder läuft, ich kenne das Werk in Mülheim sehr gut und auch die Zentrale in München, ich durfte dort wochenlang als Dienstleister arbeiten und habe dort auch einen durchaus positiven Eindruck bekommen.

Die ersten Aktien habe ich umsonst bekommen, nun stocke ich langsam auf, auch weil bald eine vernünftige Dividende winkt.

Gruss Detlev

PS ich habe mich bereits mehrfach für die News angemeldet, gekommen ist noch nichts.

Hallo Detlev,

vielen Dank für deinen Kommentar. Hast du noch eine andere Mailadresse, mit der du dich für den Newsletter anmelden kannst? Vielleicht funktioniert es ja dann. BG Jon

Hallo Jonathan,

bin deinem Artikel gefolgt und habe mir damals, einen Tag nach Veroeffentlichung, Aktein gekauft und danach den ganzen Trubel (Gamesa) miterlebt. Wie wuerdest Du die heutige Lage einschaetzen? Das KGV ist ja zu den Sternen gestiegen. Danke fuer dein Feedback.

Georg

Hallo Georg, ich habe meine Siemens Energy Aktien kürzlich verkauft. BG, Jon