Neu: Diesen Artikel als Video anschauen

Timo Baudzus hat uns auf seinen YouTube Kanal eingeladen, um die Inhalte dieses Blogartikels zu besprechen:

Das macht Spirituosenaktien spannend

- Hohe Cashflows: Die führenden Spirituosenhersteller erwirtschaften jährlich Liquiditätsüberschüsse im dreistelligen oder vierstelligen Millionenbereich

- Geringe Risiken: Alkohol wird bereits seit mehreren tausend Jahren konsumiert. Typisch für die Branche ist die große Markentreue, Marktanteile verschieben sich nur langsam. Das führt zu einer besonders verlässlichen Entwicklung

- Wachstumspotential: Aufgrund der enormen Pricing Power gelingt es den Spirituosenherstellern, deutlich schneller als die Weltwirtschaft zu wachsen. Aktionäre profitieren durch steigende Unternehmenswerte und höhere Ausschüttungen

Diese drei Eigenschaften haben zur Folge, dass die führenden Spirituosenhersteller inflationsgeschützten Anleihen ähneln. Klingt erst einmal nach einer ziemlich langweiligen Branche. Umso überraschender ist die jüngste Kursentwicklung der größten Player:

Von 2014 bis 2022 ging es mit den Kursen unter geringen Schwankungen nach oben – so, wie man das von diesen Titeln erwarten würde.

In den letzten beiden Jahren sind die Preise der Anteilsscheine allerdings heftig eingebrochen. Je nach Unternehmen ging es mit dem Kurs gegenüber dem Allzeithoch zwischen 40 und 70 % nach unten.

Die offensichtlichste Erklärung für dieses Phänomen wäre, dass der Trend der hohen, verlässlich sprudelnden und dazu auch noch wachsenden Cashflows vorbei ist. Dem ist aber nicht so, denn die Überschüsse der führenden Spirituosenhersteller befinden sich in der Nähe der Rekordniveaus.

Also müssen andere Erklärungen her:

- Nullzinsphase ist vorbei: In den zurückliegenden 15 Jahren der Niedrig-, Null- oder sogar Negativzinsen haben Anleger nach alternativen Anlagemöglichkeiten Ausschau gehalten. Das hat die Bewertungsniveaus (KGVs) schrittweise nach oben getrieben. Für diese These spricht, dass der Kurseinbruch genau dann einsetzte, als die Notenbanken mit Zinserhöhungen begannen

- Corona-Pandemie hat zu zyklischen Schwankungen geführt: Eigentlich kennt die Branche kaum Schwankungen. In den Jahren der Corona-Pandemie wurde jedoch besonders viel Zeit zuhause verbracht, gleichzeitig saß auch noch der Geldbeutel locker. Also haben einige Konsumenten ihre Vorräte aufgestockt. Das hat zu einer Sonderkonjunktur geführt. Diese wurde durch Überbestellungen der Handelspartner verstärkt, weil die Händler in Zeiten der hohen Nachfrage lieferfähig bleiben wollten. Mittlerweile ist aus der Partystimmung ein branchenweiter “Kater” geworden, denn Kunden und Händler bauen ihre überschüssigen Vorräte wieder ab

- Struktureller Volumenrückgang?: Einige Investoren befürchten außerdem, dass die jüngere Generation deutlich weniger Alkohol konsumiert. Wir haben dazu länger recherchiert, können in den Konsumdaten aber keine Bestätigung dafür finden. Wenn eine Branche mit einem anhaltend rückläufigen Verkaufsvolumen umgehen muss, führt das ebenfalls zu Bewertungsabschlägen

Aus unserer Sicht kann die branchenweite Kursschwäche durch eine Kombination der ersten beiden Punkte (höheres Zinsniveau und zyklisches Tief) erklärt werden.

Da die Zinsen nun schon wieder sinken, dürfte der Druck auf die Kurse nachlassen. Auch der zyklische Gegenwind wird sich schon bald abschwächen, da sich die Lagerbestände schrittweise normalisieren.

Weil die Ertragskraft der führenden Spirituosenhersteller selbst in diesem Umfeld weitgehend stabil geblieben ist, haben sich die Bewertungen stark reduziert.

Die KGVs von Aktien wie Diageo, Pernod Ricard, Brown-Forman und Rémy Cointreau sind so niedrig wie seit mindestens zehn Jahren nicht mehr. Wer von einer Fortsetzung des branchenweiten Wachstumspfades ausgeht, kann aktuell besonders günstig zuschlagen.

Ein spannender Zeitpunkt, um sich die Branche genauer anzuschauen.

Bevor wir euch die aus unserer Sicht interessantesten Titel vorstellen, gehen wir auf die besonders relevanten Kennzahlen ein.

Auf diese Kennzahlen sollte bei der Auswahl von Spirituosenaktien geachtet werden

Geschäftsmodell

Produkte

Konsumenten können aus einer Vielzahl von Spirituosen wählen. Einige davon sind geographisch geschützt, was zu einer Verknappung des Angebots führt und höhere Margen ermöglicht (Cognac, schottischer Whisky, Tequila, Champagner).

Weiterhin sollten Anleger im Blick behalten, welche hochprozentigen Getränke Marktanteile gewinnen (Aperitifs) und welche Spirituosen bei der jüngeren Zielgruppe unbeliebt sind (Cognac).

Insgesamt verschieben sich die Konsumgewohnheiten aber nur langsam bzw. entlang der Generationen.

Regionen

Während die Zahl der Konsumenten in Industrieländern bestenfalls stagniert, bieten sich in aufstrebenden Regionen große Wachstumschancen.

So steigt bspw. in Indien die Zahl der erwachsenen Bevölkerung um jährlich mehr als 20 Mio. Dazu kommt der Trend, dass aufgrund des Wirtschaftswachstums die Kaufkraft zunimmt und ein immer größerer Anteil der Einwohner in die Mittelschicht aufsteigt.

Preisliche Positionierung

Der Branche gelingt es, einen zunehmend größeren Anteil des Verkaufsvolumens im Premium- bzw. Luxusbereich abzusetzen. Das führt zu einem stetigen Umsatz- und Gewinnwachstum, ohne dabei auf Mengensteigerungen angewiesen zu sein.

Daher verfügen Unternehmen mit einem hochpreisigen Portfolio über besonders gute Wachstumsaussichten.

Organisches Umsatzwachstum

Das organische Umsatzwachstum gibt an, wie stark der Umsatz ohne Zukäufe/Verkäufe sowie Wechselkursschwankungen gesteigert werden konnte.

Die Wachstumsrate ergibt sich aus drei Treibern:

- Volumenwachstum

- Preiserhöhungen

- Produktmix (zunehmender Absatz von besonders hochwertigen Spirituosen, rückläufiger Absatz bei günstigen Produkten)

Gehen wir die drei Wachstumstreiber der Reihe nach durch.

Melde dich für unseren kostenlosen, wöchentlichen Newsletter an

Volumenwachstum

Von 1980 bis 2014 ist die durchschnittlich konsumierte Alkoholmenge pro Einwohner und Jahr in ausgewählten Industrieländern um 0,7 % gesunken (von 10 auf 8 Liter).

Im branchenweit größten Profitpool (dem US-Markt) geht der Bierkonsum seit den 1980er-Jahren zurück, der Verkauf von Wein und Spirituosen legt dagegen zu.

Die Spirituosenhersteller profitieren also davon, dass ein zunehmend größerer Anteil des Alkoholkonsums auf Destillate entfällt.

Einige Investoren haben die Sorge, dass der Alkoholkonsum unter jüngeren Menschen weniger verbreitet ist als in älteren Generationen. Wir können in den uns vorliegenden Daten dafür aber keinen Beweis finden.

So liegt in den USA der Anteil der erwachsenen Konsumenten, die in den letzten dreißig Tagen Alkohol getrunken haben, seit mehreren Jahrzehnten stabil bei etwas mehr als 50 %.

Noch interessanter ist der Blick in die erste Hälfte des 20. Jahrhunderts, denn in den Vereinigten Staaten war der Konsum von Alkohol zwischen 1920 und 1933 verboten.

Daraufhin ist ein Schwarzmarkt entstanden, der schlechtere Produkte, fehlende Steuereinnahmen und kriminelle Aktivitäten zur Folge hatte. Bspw. öffneten in New York zeitweise mehr als 30.000 illegale Kneipen. Als der Konsum noch legal war, gab es nur halb so viele Ausschankstellen.

Nach der Aufhebung des Alkoholverbots stieg die konsumierte Menge schnell wieder auf den vorherigen Wert von ca. 8 Litern pro Person und Jahr.

Dieses einmalige Experiment zeigt sehr eindrucksvoll, dass der bereits seit Jahrtausenden gelebte Alkoholkonsum nicht durch staatliche Eingriffe beendet werden kann.

Vor diesem Hintergrund gehen wir davon aus, dass die konsumierte Spirituosenmenge in den Industrieländern etwa konstant bleiben wird, in aufstrebenden Regionen ist sogar etwas Volumenwachstum möglich.

Preiserhöhungen

Der Großteil des branchenweiten Umsatzwachstums ergibt sich aber nicht aus dem Volumenwachstum, sondern aus Preiserhöhungen und einem zunehmenden Anteil von besonders teuren Premium- und Luxusspirituosen (Veränderung des Produktmix).

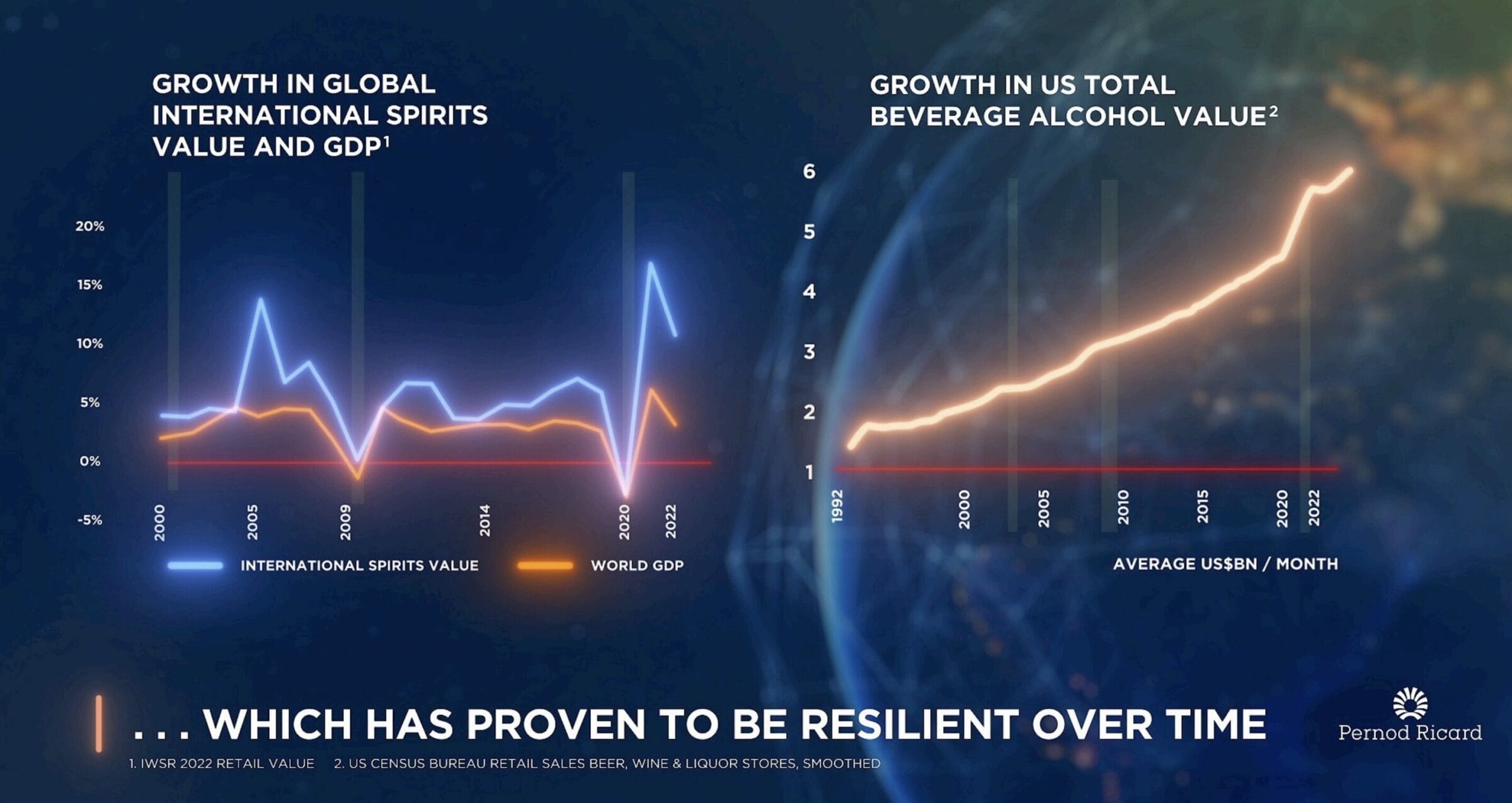

Pernod Ricard (der branchenweit zweitgrößte Hersteller von Destillaten) hat eine Grafik veröffentlicht, auf der das Umsatzwachstum der Spirituosenindustrie ins Verhältnis zum Weltwirtschaftswachstum gesetzt wird (linke Hälfte).

Über den Zyklus hinweg wächst der Spirituosenmarkt mit ca. 6 % jährlich und damit deutlich schneller als das Welt-BIP.

Zwar pausiert das Branchenwachstum in wirtschaftlich schwierigen Phasen, doch sobald sich die Wirtschaft erholt, kehrt das Wachstumsmomentum zurück.

Das wird auf folgender Grafik gut sichtbar:

- Von 2014 bis 2019 konnte Pernod Ricard jedes Jahr mit einem organischen Umsatzwachstum abschließen

- Daraufhin folgte im Jahr 2020 ein organischer Umsatzrückgang von 10 %, der durch die Corona-Pandemie verursacht wurde

- 2021 bis 2023 war das Wachstum dann besonders stark, was mit Aufholeffekten und dem bereits beschriebenen Vorratsaufbau erklärt werden kann

- 2024 mussten die meisten Unternehmen einen leichten Umsatzrückgang verkraften, weil die Händler überschüssiges Inventar abbauen und einige Konsumenten unter wirtschaftlichem Druck stehen

Trotz der aktuell schwierigen Bedingungen befindet sich der Umsatz von Pernod Ricard weiterhin in der Mitte des langfristigen Wachstumskanals.

Produktmix

Abschließend noch eine weitere Grafik von Pernod Ricard zum Thema Produktmix:

- Von 2012 bis 2022 lag das Umsatzwachstum des weltweiten Alkoholmarktes (Bier, Wein, Spirituosen) bei 4 % p.a.

- Die Kategorie der Spirituosen wuchs sogar mit 6 % p.a. – weil sich der Konsum zunehmend von Bier zu Destillaten verschiebt

- Noch stärker war das Wachstum bei den Premium- und Luxusspirituosen. Der Erlös dieser Unterkategorie legte um 7 % p.a. zu

So lässt sich erklären, dass alle großen Spirituosenhersteller daran arbeiten, den Anteil der besonders hochwertigen Marken und Flaschen zu erhöhen.

EBIT-Marge

Je nach Gesellschaft liegt die operative Gewinnmarge im Bereich von 20-30 %. Das hohe Margenniveau kann mit folgenden Wettbewerbsvorteilen erklärt werden:

- Skaleneffekte: Bei Produktion, Einkauf, Marketing und Vertrieb kommt es zu Größenvorteilen

- Markenbegehrlichkeit: Durch hochwertige Produkte und gutes Marketing gelingt es, Konsumenten zu binden

Gleichzeitig zeigt sich anhand der Beispiele Diageo und Brown-Forman, dass eine EBIT-Marge von mehr als 30 % eine Art Obergrenze darstellt und nicht dauerhaft gehalten werden kann (Grafiken folgen im weiteren Verlauf des Artikels).

Zwar kann die Profitabilität durch besonders kräftige Preiserhöhungen und/oder Einsparungen beim Marketing kurzfristig über den Schwellenwert von 30 % gehoben werden, doch wenn diese beiden Stellschrauben zu sehr ausgereizt werden, führt das einige Jahre später zu einer Situation, in der Marktanteile verloren gehen.

Um den Trend der rückläufigen Verkaufsmengen zu stoppen, müssen Rabatte gegeben und die Investitionen in das Marketing wieder hochgefahren werden. Wenn die EBIT-Marge eines Unternehmens deutlich stärker als bei den Wettbewerbern zulegt, sollten Anleger also besonders kritisch prüfen, ob das erhöhte Margenniveau langfristig gehalten werden kann.

Das gilt insbesondere für Diageo, weil es das einzige Unternehmen ohne langfristig agierenden Großaktionär (Gründerfamilie) ist.

Kapitalallokation

Ein weiterer wichtiger Punkt für die langfristig erzielbare Rendite stellt die Kapitalallokation dar. Damit ist gemeint, wie der erwirtschaftete Cashflow aufgeteilt wird. Grundsätzlich sollte folgende Reihenfolge eingehalten werden:

- Investitionen in organisches Wachstum (Ausbau der Produktionskapazitäten, Einlagerung von reifendem Inventar, Marketing und Vertrieb) –> Die Basis für künftiges Umsatz- und Gewinnwachstum

- Dividenden –> Teilhabe der Aktionäre am wirtschaftlichen Erfolg

- Wertschaffende Übernahmen (immer wieder stehen Marken zum Verkauf) –> Wenn ein führender Spirituosenhersteller zuschlägt, können durch eine verbesserte Positionierung der Marke sowie die Marketing- und Vertriebskompetenz beträchtliche Volumenzuwächse bei gleichzeitig höheren Margen erzielt werden

- Abbau der Verschuldung –> Da die Firmen über sehr planbare Mittelzuflüsse verfügen, spricht nichts gegen einen maßvollen Einsatz von Fremdkapital. Nach der Übernahme von Marken sollte die Verschuldung allerdings zeitnah auf ein angemessenes Niveau zurückgeführt werden

- Aktienrückkäufe –> Auskehrung von überschüssigen Mitteln; sollten nur durchgeführt werden, wenn die Aktie unterbewertet ist

Gewinn je Aktie

Wenn ein Spirituosenhersteller über ein attraktives Markenportfolio verfügt und gut gemanagt wird, kann die Ertragskraft über den Zyklus hinweg mit 5-10 % p.a. gesteigert werden.

Schauen wir uns nun der Reihe nach fünf Spirituosen- sowie einen Champagnerhersteller an. So können wir herausfinden, wo das beste Chance-Risiko-Verhältnis vorliegt. Dafür blicken wir zuerst auf das Geschäftsmodell und gehen danach zur Bewertung über.

Spirituosenaktien im Überblick

| Unternehmen | Umsatz | EBIT | EBIT-Marge |

|---|---|---|---|

| Diageo | 20.270 Mio. USD | 6.000 Mio. USD | 29,5 % |

| Pernod Ricard | 11.600 Mio. EUR | 3.100 Mio. EUR | 26,7 % |

| Brown-Forman | 4.180 Mio. USD | 1.145 Mio. USD | 27,4 % |

| Campari | 2.920 Mio. EUR | 600 Mio. EUR | 20,5 % |

| Rémy Cointreau | 1.190 Mio. EUR | 300 Mio. EUR | 25,4 % |

| Laurent-Perrier | 310 Mio. EUR | 95 Mio. EUR | 30,3 % |

Diageo Aktie: Das Basisinvestment – diversifizierter Weltmarktführer

Geschäftsmodell

- Produkte: 24 % schottischer Whisky, 16 % Bier, 11 % Tequila, 9 % Vodka, 40 % Rest

- Marken: Über 200 Marken, davon 13 Brands mit mehr als 1 Mrd. USD Handelsumsatz, u.a. Johnnie Walker, Smirnoff, Guiness, Don Julio, Crown Royal, Baileys und Tanqueray

- Regionen: 39 % Nordamerika, 24 % Europa, 19 % Asien, 9 % Südamerika, 9 % Afrika

- Preisliche Positionierung: 62 % des Umsatzes werden mit Premium- und Luxusmarken (>25 USD/Flasche) erwirtschaftet

Strategie

- Nr. 1 Position verteidigen

- Power der Marken freisetzen

- Auf Kosten achten, Effizienzprogramme auflegen

- Portfolioumbau hin zu noch mehr Premium- und Luxusmarken

Chancen

- Nr. 1 Marktposition: 1,6-facher Umsatz von Pernod Ricard –> erlaubt höhere Margen

- Sammlung von besonders wertvollen und gut diversifizierten Marken

- Starkes Nordamerikageschäft: 52 % des operativen Gewinns werden auf der anderen Seite des Atlantiks erwirtschaftet

- 34 % Anteil am Wein- und Spirituosengeschäft von LVMH („Moët Hennessy“): Steuert ca. 10 % zum Nettogewinn bei

- 55,9 % Anteil am indischen Spirituosenhersteller „United Spirits Limited“: 406 Mio. Aktien, die aktuell zu 19,50 USD je Anteilsschein notieren –> 11 % der Marktkapitalisierung von Diageo

Risiken

- Kein Familienbesitz –> wie sehr steht die langfristige Wertsteigerung im Fokus?

- Umsatz- und Gewinnwarnungen: Das Management musste die Investoren zuletzt mehrfach darüber informieren, dass sich die Geschäfte vor allem in Amerika schlechter als gedacht entwickeln. Es stellt sich die Frage, wie gut die Unternehmensführung das Geschäft versteht und ob die Firma genügend Einblicke in das Verhalten der Konsumenten sowie das Inventar bei den Händlern hat

Offene Fragen

- Reporting: Diageo bilanziert neuerdings in USD (bisher in britischen Pfund). Durch die Umstellung kann die Geschäftsentwicklung schlechter nachvollzogen werden. In den letzten 10-20 Jahren wertete das britische Pfund gegenüber dem USD ab, was die ausgewiesenen Wachstumsraten künstlich aufgebläht hat. Nach vorne geblickt könnte nun eine Phase des schwächeren USD bevorstehen, was die Wachstumsraten erneut nach oben verzerren würde

- Transparenz: Seit einiger Zeit wird der Umsatz der wichtigsten Marken nicht mehr im Geschäftsbericht ausgewiesen. Das erschwert es, Einblicke in die operative Performance zu bekommen

Pernod Ricard Aktie: Der Nr. 2 Player mit einer hervorragenden Position in aufstrebenden Ländern

Geschäftsmodell

- Produkte: 22 % schottischer Whisky, 14 % Cognac, 12 % irischer Whiskey, 10 % indischer Whisky, 8 % Vodka, 34 % Rest

- Marken: 17 der Top 100 Brands, darunter Absolut, Jameson, Ballantine’s, Chivas Regal, Ricard, Malibu und Havana Club

- Regionen: 29 % Amerika, 28 % Europa, 43 % Asien und Rest der Welt

- Preisliche Positionierung: Sieht sich selbst als Marktführer im Premiumsegment, definiert diese Aussage aber nicht genauer

Strategie

- Nachhaltig wachsen, dafür werden 16 % des Umsatzes in das Marketing investiert

- Premiumportfolio ausbauen

- Aufstrebende Länder erobern

- Kultur eines Familienunternehmens beibehalten

Chancen

- Familienbesitz –> Kultur der langfristigen Wertsteigerung

- Margensteigerungspotential

- 43 % Umsatzanteil in der Region „Asien und Rest der Welt“ –> Schwellenländer-Aktie

- 48 % Marktanteil im indischen Markt für Premiumspirituosen (führt zu einem Umsatzanteil von 12 %, Indienumsatz kann mit einer hohen einstelligen Wachstumsrate gesteigert werden, Diageo kommt dagegen nur auf 4 % Umsatzanteil im Indiengeschäft)

Risiken

- Abhängigkeit vom wirtschaftlichen Aufstieg der Schwellenländer (Gewinnanteil der USA ist viel geringer als bei Diageo)

- Portfolioschwerpunkt Whisky

Brown-Forman Aktie: Für alle Liebhaber der Jack Daniel’s Marke

Geschäftsmodell

- Produkte: 68 % Whiskey, 12 % Ready-to-Drink, 7 % Tequila, 5 % Wein, 8 % Rest

- Marken: Über 40 Marken, darunter das Zugpferd Jack Daniel’s Tennessee Whiskey

- Regionen: 45 % USA, 28 % Industrieländer und 27 % aufstrebende Länder

- Preisliche Positionierung: Jack Daniel’s ist eine Marke, die im Premiumsegment angesiedelt ist

Strategie

- Jack Daniel’s bis zum Jahr 2032 zur wertvollsten Spirituosenmarke der Welt machen

- Umsatzanteil des internationalen Geschäfts ausbauen

- Anteil der Premium- und Luxusprodukte steigern

Chancen

- Familienbesitz

- Führende Marktposition: Jack Daniel’s ist die Nr. 1 Brand für amerikanischen Whiskey

- Hoher Umsatz- und Gewinnanteil des US-Geschäfts sorgt für eine planbare Entwicklung

- Kooperation mit Coca-Cola im Ready-to-Drink Bereich eröffnet zusätzliche Wachstumsperspektiven

- Transparentes Reporting

Risiken

- Abhängigkeit von der Entwicklung der Jack Daniel’s Marke (u.a. Risiko höherer Zölle beim Export der Produkte)

Offene Fragen

- Auf welchem Niveau wird sich die EBIT-Marge einpendeln? (seit 2015 ist ein Trend der sinkenden Margen zu erkennen)

Campari Aktie: Der Wachstumsstar aus Italien

Geschäftsmodell

- Produkte: 36 % Aperitifs, 8 % Tequila, 8 % Whisky, 8 % Cognac, 41 % Rest

- Marken: Über 50 Premiummarken, darunter Aperol, Campari, Wild Turkey, Espolon und Sarti

- Regionen: 44 % Amerika, 48 % EMEA, 8 % Asien und Rest der Welt

- Preisliche Positionierung: Uns sind keine quantitativen Daten oder Aussagen bekannt

Strategie

- Hohe Wachstumsraten beibehalten, vor allem bei der Marke Aperol

- Stärkung der Markenbegehrlichkeit

- Aufbau des Asiengeschäfts

- Übernahme von Marken, um in immer mehr Märkten eine kritische Masse zu erreichen –> Margensteigerung macht sich bemerkbar

Chancen

- Familienbesitz

- Bestes organisches Umsatzwachstum der Branche –> Indikator für hervorragend positioniertes Unternehmen mit einem ausgezeichneten Management

- Aperol hat das Potential, zu einer Multimilliardenmarke aufzusteigen

- Erfolgreiches Brand Building Unternehmen: Umsatz und Gewinn der zugekauften Marken konnten vervielfacht werden

- Hervorragender Track-Record: Überdurchschnittliche Wertsteigerung für die Aktionäre (14 % p.a. seit dem Börsengang im Jahr 2001, Peergroup aller Spirituosenhersteller: 10 % p.a.)

- Deutliche Margensteigerung zu erwarten (Kritische Masse wird erreicht)

Risiken

- Abrupter Rücktritt des CEOs nach weniger als einem halben Jahr im Amt

- Bisher sehr schwach im stark wachsenden Asiengeschäft aufgestellt

- Hohe Verschuldung (3,5x EBITDA) nach der Übernahme eines Cognac Herstellers

Offene Fragen

- Warum kam es zum abrupten CEO-Wechsel?

- Wie groß ist das Potential der Aperol-Marke? Campari zufolge erreicht Aperol selbst im Heimatmarkt Italien erst 1,2 % des konsumierten Biervolumens – in Deutschland sind es 0,2 % und in den USA 0,03 %

Melde dich für unseren kostenlosen, wöchentlichen Newsletter an

Rémy Cointreau Aktie: Erinnert an ein Tabakunternehmen

Geschäftsmodell

- Produkte: 65 % Cognac, 35 % andere Spirituosen

- Marken: Rémy Martin, Cointreau

- Regionen: 38 % Amerika, 22 % EMEA, 40 % Asien

- Preisliche Positionierung: Cognac zählt zu den Getränken mit den höchsten Verkaufspreisen pro Flasche

Strategie

- Verkaufspreise deutlich erhöhen

- EBIT-Marge bis 2029 auf 33 % steigern

- Durch Übernahmen den Anteil der anderen Spirituosen ausbauen

Chancen

- Familienbesitz

- Fast 300-jährige Historie

- Auf die vier größten Cognachersteller entfallen 88 % des Umsatzes –> stark konsolidierte Branche mit begrenzter Produktionsfähigkeit und hoher Pricing Power

Risiken

- Wird die heranwachsende Generation weiterhin Cognac in ausreichender Menge konsumieren (das Destillat wird nur selten zur Zubereitung von Cocktails verwendet)?

- Abhängigkeit vom chinesischen Markt (40 % des Umsatzes entfallen auf Asien)

- Seit einigen Quartalen starke Volumenrückgänge und Preissenkungen, von April bis Juni 2024 gegenüber dem Vorjahresquartal über 20 % Mengeneinbruch

Offene Fragen

- Wie groß ist das Absatzpotential in Asien? Kann die rückläufige Nachfrage in Amerika und Europa wirklich durch Wachstum in Asien ausgeglichen werden?

Laurent-Perrier Aktie: Hervorragend positioniertes Champagnerhaus mit günstiger Bewertung

Geschäftsmodell

- Produkte: Champagner

- Marken: Laurent-Perrier

- Regionen: Frankreich 18 %, restliches Europa 46 %, Rest der Welt 36 %

- Preisliche Positionierung: Laurent-Perrier erzielt pro verkaufter Flasche einen Umsatz von 30 EUR, was ca. 50 % oberhalb des Durchschnittserlöses aller Champagnerhersteller liegt

Strategie

- Da Champagner nur in einer einzigen Region hergestellt werden darf, beträgt die branchenweite Kapazität lediglich 300 Mio. Flaschen pro Jahr, was 1 % der konsumierten Weinmenge entspricht

- Weil zugleich die Nachfrage nach dem Getränk steigt, verfügen die Champagnerhersteller über eine große Pricing Power

- Laurent-Perrier möchte die ausgezeichnete Qualität beibehalten und so im Markt immer höhere Preise rechtfertigen

Chancen

- Familienbesitz

- Pricing Power führt zu Umsatz- und Gewinnwachstum

- Stark reduzierte Verschuldung erlaubt höhere Ausschüttungen

- Zeitloses, begrenzt verfügbares Asset mit einer laufend höheren Cashgenerierung

- Hoher Substanzwert durch das eingelagerte Inventar

Risiken

- Volumenwachstum unmöglich

- Hohe Kapitalbindung durch das reifende Inventar

- Preiserhöhungen können nur in wirtschaftlich guten Zeiten durchgesetzt werden

Offene Fragen

- Kann Laurent-Perrier die stark gestiegene EBIT-Marge dauerhaft verteidigen?

- Wie hat sich das Unternehmen im Vergleich zur Branche geschlagen (Verkaufsvolumen, Preis pro Flasche, Preisprämie gegenüber anderen Herstellern, Entwicklung des Marktanteils)?

Bewertungsvergleich: Das sind die besten Spirituosenaktien

Organisches Umsatzwachstum

| Unternehmen | seit 2018 (5 Jahre) | seit 2013 (10 Jahre) | seit 2006 (17 Jahre) |

|---|---|---|---|

| Diageo | 6,4 % p.a. | 5,0 % p.a. | 4,4 % p.a. |

| Pernod Ricard | 5,3 % p.a. | 4,6 % p.a. | 4,4 % p.a. |

| Brown-Forman | 6,2 % p.a. | 5,6 % p.a. | 5,5 % p.a. |

| Campari | 10,4 % p.a. | 7,4 % p.a. | 6,3 % p.a. |

| Rémy Cointreau | 0,5 % p.a. | 2,3 % p.a. | 2,9 % p.a. |

| Laurent-Perrier | 4,6 % p.a. | 3,5 % p.a. | 1,7 % p.a. |

| Inflationsrate Eurozone | 3,5 % p.a. | 2,2 % p.a. | 2,1 % p.a. |

Campari ist das mit Abstand wachstumsstärkste Spirituosenunternehmen (seit 2013 ca. 7 % jährliches Umsatzwachstum aus eigener Kraft).

Diageo, Pernod Ricard und Brown-Forman liegen erstaunlich eng beinander: In den letzten zehn Jahren konnte der Umsatz mit einer Rate von ca. 5 % p.a. gesteigert werden. Das spricht für eine Branche, in der sich die Marktanteile kaum noch verschieben.

Rémy Cointreau und Laurent-Perrier gelang ein jährliches Wachstum von 2-3 %, was u.a. an den begrenzten Produktionskapazitäten beider Firmen liegt.

Interessanterweise konnten alle Unternehmen den Umsatz stärker steigern, als sich die Preise erhöht haben (Inflationsrate Eurozone). Das bestätigt die These der hohen Pricing Power bzw. der inflationsgeschützten Geschäftsmodelle.

EBIT-Margen

| Unternehmen | aktuelle EBIT-Marge | Veränderung seit 2018 | Veränderung seit 2013 |

|---|---|---|---|

| Diageo | 29,5 % | -250 Basispunkte | -70 Basispunkte |

| Pernod Ricard | 26,7 % | -130 Basispunkte | +110 Basispunkte |

| Brown-Forman | 27,4 % | -610 Basispunkte | -500 Basispunkte |

| Campari | 20,5 % | -400 Basispunkte | +70 Basispunkte |

| Rémy Cointreau | 25,4 % | +200 Basispunkte | +1.090 Basispunkte |

| Laurent-Perrier | 30,3 % | +1.390 Basispunkte | +1.200 Basispunkte |

Diageo und Brown-Forman sind mit einer operativen Gewinnmarge von knapp 30 % die profitabelsten Spirituosenhersteller. In den letzten Jahren mussten allerdings beide Unternehmen einen leichten Margenrückgang verkraften.

Pernod Ricard folgt mit einer EBIT-Marge von immer noch knapp 27 % auf dem dritten Platz. Für das französische Unternehmen spricht außerdem die besonders stabile Margenentwicklung mit einem leicht steigenden Trend.

Campari erreicht eine EBIT-Marge von ca. 20 %. Der italienische Likörhersteller investiert viel Geld in den Wachstumskurs. Das belastet erst einmal die Marge, führt aber gleichzeitig zu besonders hohen Umsatzsteigerungen. Mit zunehmender Größe werden sich bei Campari verstärkt Skaleneffekte bemerkbar machen, sodass mittelfristig mit einer erheblichen Margensteigerung zu rechnen ist.

Rémy Cointreau und Laurent-Perrier konnten in den letzten Jahren besonders stark an Margenqualität hinzugewinnen. Beide Unternehmen verfügen über eine begrenzte Produktionskapazität und wachsen daher vor allem durch Preiserhöhungen.

Wachstum des Gewinns je Aktie

| Unternehmen | seit 2018 (5 Jahre) | seit 2013 (10 Jahre) | seit 2007 (16 Jahre) |

|---|---|---|---|

| Diageo | 2,1 % p.a. | 4,2 % p.a. | 7,2 % p.a. |

| Pernod Ricard | 4,9 % p.a. | 5,9 % p.a. | 4,6 % p.a. |

| Brown-Forman | 4,4 % p.a. | 3,5 % p.a. | 3,8 % p.a. |

| Campari | 9,1 % p.a. | 9,3 % p.a. | 7,3 % p.a. |

| Rémy Cointreau | 2,8 % p.a. | 8,9 % p.a. | 4,0 % p.a. |

| Laurent-Perrier | 22,4 % p.a. | 11,4 % p.a. | 3,9 % p.a. |

| Inflationsrate Eurozone | 3,5 % p.a. | 2,2 % p.a. | 2,2 % p.a. |

Von den drei großen Unternehmen konnte Pernod Ricard den Gewinn je Aktie in den letzten zehn Jahren am stärksten steigern (ca. 6 % p.a.). Das kann mit der Kombination aus dem robusten organischen Umsatzwachstum bei einer gleichzeitig steigenden Marge erklärt werden.

Diageo und Brown-Forman konnten das EPS seit 2013 um ca. 4 % pro Jahr erhöhen. Zwar ist das organische Umsatzwachstum ähnlich hoch wie bei Pernod Ricard ausgefallen, doch mussten beide Unternehmen leichte Margenrückgänge hinnehmen.

Campari ist mit einem fast zweistelligen jährlichen Gewinnwachstum erneut der Wachstumsstar des Branchenvergleichs.

Rémy Cointreau und Laurent-Perrier konnten bei der Ertragskraft aufgrund der starken Preiserhöhungen schneller zulegen als die großen Player. Bei beiden Unternehmen stellt sich aber die Frage, ob sich das Spiel in den kommenden zehn Jahren wiederholen lässt.

Bewertungsvergleich der Spirituosenhersteller

| Unternehmen | Diageo | Pernod Ricard | Brown-Forman | Campari | Rémy Cointreau | Laurent-Perrier |

|---|---|---|---|---|---|---|

| ausstehende Aktien | 2.239 Mio. | 253,2 Mio. | 477,2 Mio. | 1.248 Mio. | 51,1 Mio. | 5,9 Mio. |

| aktueller Kurs | 33,20 USD | 127,00 EUR | 45,00 USD | 7,60 EUR | 62,00 EUR | 111,00 EUR |

| MCAP | 74.300 Mio. USD | 31.200 Mio. EUR | 21.500 Mio. USD | 9.500 Mio. EUR | 3.170 Mio. EUR | 650 Mio. EUR |

| NetDebt (2023) | 21.400 Mio. USD | 10.500 Mio. EUR | 2.700 Mio. USD | 1.900 Mio. EUR | 650 Mio. EUR | 190 Mio. EUR |

| Unternehmenswert | 95.700 Mio. USD | 46.700 Mio. EUR | 24.200 Mio. USD | 11.400 Mio. EUR | 3.820 Mio. EUR | 840 Mio. EUR |

| NetDebt/EBITDA (2023) | 3,0 | 3,1 | 2,2 | 3,5 | 1,7 | 1,8 |

| EK-Rendite (2023) | 38,6 % | 12,7 % | 21,5 % | 11,3 % | 10,0 % | 10,6 % |

| EK-Rendite ohne Goodwill (2023) | >100 % | >100 % | 70,6 % | >100 % | 13,8 % | 11,1 % |

| KUV (2025e) | 3,6 | 2,8 | 5,1 | 2,7 | 2,7 | 1,9 |

| KGV (2025e) | 19,0 | 16,0 | 25,0 | 19,0 | 17,0 | 10,0 |

| Dividendenrendite (2025e) | 3,2 % | 3,6 % | 2,1 % | 1,0 % | 3,4 % | 1,8 % |

| Umsatzwachstum, 2013-2023 | 5,0 % p.a. | 4,6 % p.a. | 5,6 % p.a. | 7,4 % p.a. | 2,3 % p.a. | 3,5 % p.a. |

| EPS-Wachstum, 2013-2023 | 4,2 % p.a. | 5,9 % p.a. | 3,5 % p.a. | 9,3 % p.a. | 8,9 % p.a. | 11,4 % p.a. |

Diageo Aktie

- Asset: Mit einem Jahresumsatz von über 20 Mrd. USD ist Diageo der mit Abstand größte Spirituosenhersteller. Das Portfolio ist nach Produkten und Regionen gut diversifiziert, wobei der Fokus auf dem nordamerikanischen Markt liegt

- Chancen: Diageo ist in der Lage, das branchenweite Wachstum zu erreichen. Außerdem ist die Firma besonders profitabel und cashgenerierend

- Risiken: Das Unternehmen erwirtschaftet einen verlässlichen Cashflow und verfügt über eine solide Bilanz. Das macht den Nr. 1 Player zur sichersten Aktie der Branche

- Bewertung: Wir trauen Diageo im langfristigen Durchschnitt ein Umsatz- und Gewinnwachstum von 5 % p.a. zu. Die nachhaltige Ertragskraft sehen wir bei einem Wert von 1,75 USD je Aktie (FCF-Rendite von 5,3 % unter der Annahme, dass die Verschuldung im Verhältnis zum EBITDA beibehalten wird). Addiert man beide Werttreiber, ergibt sich eine jährliche Renditeerwartung von 10,3 %. Aktuell kann die Diageo Aktie zu einem KGV von 19 (2025e) erworben werden, was einem Abschlag von 5 % auf den langfristigen Durchschnittswert (KGV 20) entspricht

- Kapitalallokation: Aufgrund der hohen Ertragskraft konvertiert Diageo 100 % des Gewinns in Free Cash Flow. Die Dividendenrendite erreicht einen Wert von 3,2 %, die Ausschüttungsquote soll langfristig im Bereich von ca. 50 % liegen. Diageo hebt die Dividende seit über 25 Jahren in jedem Jahr an. Der restliche Cashflow wird vor allem in Aktienrückkäufe gelenkt

- Fazit: Die Diageo Aktie ist das Basisinvestment im Bereich der Spirituosenaktien, Anleger beteiligen sich an einem gut diversifizierten Weltmarktführer

Lorem ipsum dolor sit amet, consetetur sadipscing elitr, sed diam nonumy eirmod tempor invidunt ut labore et dolore magna aliquyam erat, sed diam voluptua. At vero eos et accusam et justo duo dolores et ea rebum. Stet clita kasd gubergren, no sea takimata sanctus est Lorem ipsum dolor sit amet. Lorem ipsum dolor sit amet, consetetur sadipscing elitr, sed diam nonumy eirmod tempor invidunt ut labore et dolore magna aliquyam erat, sed diam voluptua. At vero eos et accusam et justo duo dolores et ea rebum. Stet clita kasd gubergren, no sea takimata sanctus est Lorem ipsum dolor sit amet. Lorem ipsum dolor sit amet, consetetur sadipscing elitr, sed diam nonumy eirmod tempor invidunt ut labore et dolore magna aliquyam erat, sed diam voluptua. At vero eos et accusam et justo duo dolores et ea rebum. Stet clita kasd gubergren, no sea takimata sanctus est Lorem ipsum dolor sit amet.

Duis autem vel eum iriure dolor in hendrerit in vulputate velit esse molestie consequat, vel illum dolore eu feugiat nulla facilisis at vero eros et accumsan et iusto odio dignissim qui blandit praesent luptatum zzril delenit augue duis dolore te feugait nulla facilisi. Lorem ipsum dolor sit amet, consectetuer adipiscing elit, sed diam nonummy nibh euismod tincidunt ut laoreet dolore magna aliquam erat volutpat.

Abschnitt nur für Club Mitglieder

Werde jetzt Club Mitglied und erhalte sofort Zugriff auf diesen Abschnitt sowie alle anderen Beiträge auf dem Abilitato Blog.

Du bist bereits registriert? Jetzt einloggen

Campari Aktie

- Asset: Der italienische Likör- und Spirituosenhersteller ist ein wachstumshungriger Herausforderer. Gemessen am Umsatz ist Diageo derzeit noch sechsmal größer als Campari. Das Portfolio hat einen Schwerpunkt auf Aperitifs in den Regionen Nordamerika und Europa. In Asien ist Campari bisher kaum vertreten

- Chancen: Campari ist das wachstumsstärkste Unternehmen unseres Vergleichs. Die zunehmende Beliebtheit von Aperol sowie der Aufbau des Asiengeschäfts sind die Expansionstreiber. Mit zunehmender Größe werden sich Skaleneffekte bemerkbar machen, die zu einer erheblichen Margensteigerung führen

- Risiken: Das italienische Unternehmen ist nach der Akquisition eines Cognacherstellers aktuell mit dem 3,5-fachen EBITDA verschuldet. Weiterhin ist das Portfolio nicht so gut diversifiziert wie bei Diageo oder Pernod Ricard. Außerdem ist der CEO vor wenigen Tagen zurückgetreten – nach weniger als einem halben Jahr im Amt

- Bewertung: Wir trauen Campari im langfristigen Durchschnitt ein Umsatz- und Gewinnwachstum von 7 bzw. 9 % p.a. zu. Die nachhaltige Ertragskraft sehen wir bei einem Wert von 0,38 EUR je Aktie (FCF-Rendite von 5,0 % unter der Annahme, dass die Verschuldung im Verhältnis zum EBITDA beibehalten wird). Addiert man beide Werttreiber, ergibt sich eine jährliche Renditeerwartung von 14,0 %. Aktuell kann die Campari Aktie zu einem KGV von 20 (2025e) erworben werden, was einem Abschlag von 20 % auf den langfristigen Durchschnittswert (KGV 25) entspricht

- Kapitalallokation: Aufgrund der hohen Ertragskraft konvertiert Campari 100 % des Gewinns in Free Cash Flow. Die Dividendenrendite erreicht einen Wert von lediglich 1,0 %, was mit der geringen Ausschüttungsquote von ca. 20 % erklärt werden kann. Seit dem Jahr 2010 wurde die Dividende in jedem Jahr konstant gehalten oder angehoben. Der restliche Cashflow wird in Übernahmen weiterer Marken investiert, um eine kritische Masse zu erreichen

- Fazit: Campari ist der Wachstumsstar aus unserem Spirituosenvergleich. Mit einer Renditeerwartung von 14 % p.a. wird die Übernahme der Risiken sehr gut verzinst. Wer der Marke Aperol eine gute Zukunft zutraut, wird mit einer überdurchschnittlichen Rendite belohnt werden

Rémy Cointreau Aktie

- Asset: Mit einem Umsatz von 1.190 Mio. EUR ist Rémy Cointreau der kleinste Spirituosenhersteller unseres Vergleichs. Das Unternehmen stellt Cognac her, die beiden wichtigsten Märkte sind Nordamerika und Asien

- Chancen: Das Verkaufsvolumen stagniert bereits seit vielen Jahren, dafür kann das Unternehmen stark an der Preisschraube drehen. Da Cognac nur in einer kleinen Region hergestellt wird und sich die vier größten Firmen 88 % des Marktes gesichert haben, besteht das Potential weiterer Preiserhöhungen

- Risiken: Rémy Cointreau ist darauf angewiesen, dass sich Cognac auch in Zukunft einer ausreichenden Nachfrage erfreut. Da das Getränk nur selten zur Zubereitung von Cocktails verwendet wird und die Aussichten im chinesischen Markt schwer einzuschätzen sind, lässt sich die nachhaltige Ertragskraft nicht präzise ermitteln

- Bewertung: Wenn man Rémy Cointreau im langfristigen Durchschnitt ein Umsatz- und Gewinnwachstum von 2 bzw. 4 % p.a. zutraut und die nachhaltige Ertragskraft auf einen Wert von 3,80 EUR je Aktie (FCF-Rendite von 6,1 %) schätzt, ergibt sich eine jährliche Renditeerwartung von 10,1 %. Aktuell kann die Rémy Cointreau Aktie zu einem KGV von 17 (2025e) erworben werden, was einem Abschlag von 43 % auf den langfristigen Durchschnittswert (KGV 30) entspricht. Ein weiterer Anhaltspunkt ist die kürzlich durchgeführte Übernahme des Konkurrenten Courviosier durch Campari. Die Italiener haben den 5,3-fachen Umsatz des Jahres 2022 bezahlt. Bezogen auf Rémy Cointreau würde das 148 EUR je Aktie entsprechen

- Kapitalallokation: Trotz der hohen Verkaufspreise pro Flasche liegt die Eigenkapitalrendite nur bei 14 %. Das kann mit dem aufwendigen Herstellungsprozess erklärt werden (Einlagerung für mehrere Jahre). Aktuell sind 1.700 Mio. EUR (mehr als die Hälfte der Marktkapitalisierung) im „reifenden Inventar“ gebunden. Bezogen auf die Herstellungskosten des Jahres 2023 entspricht das einem Vorrat von mehr als fünf Jahren. Daher wird nur ein geringer Teil des Gewinns in Free Cash Flow konvertiert. Die Dividendenrendite erreicht einen Wert von 3,4 %, allerdings könnte eine Kürzung bevorstehen. Der restliche Cashflow wird in Übernahmen weiterer Marken investiert, um das Portfolio besser zu diversifizieren

- Fazit: Die Rémy Cointreau Aktie ist ein Spezialfall. Wer von einer steigenden Nachfrage ausgeht, wird eine hohe Rendite erwirtschaften. Sollte die Nachfrage dagegen verhalten bleiben, wird sich das Wertpapier enttäuschend entwickeln

Laurent-Perrier Aktie

- Asset: Ein weiterer Spezialfall ist die Laurent-Perrier Aktie. Das Unternehmen erwirtschaftete zuletzt einen Umsatz von 310 Mio. EUR und ist ausschließlich im Champagnergeschäft tätig

- Chancen: Champagner kann wie Cognac nur in einer kleinen Region hergestellt werden, das begrenzt die branchenweite Produktionskapazität auf ein Volumen von 300 Mio. Flaschen pro Jahr (ca. 1 % des Weinmarktes). Da die Nachfrage nach dem knappen Gut durch den zunehmenden Wohlstand steigt, kann kräftig an der Preisschraube gedreht werden

- Risiken: In wirtschaftlich schwierigen Phasen sind kaum Preiserhöhungen möglich, sodass die Ertragskraft für einige Jahre sinken oder stagnieren kann

- Bewertung: Wenn man Laurent-Perrier im langfristigen Durchschnitt ein Umsatz- und Gewinnwachstum von 4 bzw. 7 % p.a. zutraut und die nachhaltige Ertragskraft auf einen Wert von 10,70 EUR je Aktie schätzt, werden davon 64 % in FCF konvertiert. Das führt zu einem FCF je Aktie von 6,80 EUR bzw. einer FCF-Rendite von 6,1 %. Zusammengerechnet ergibt sich eine jährliche Renditeerwartung von 13,1 %. Aktuell kann die Laurent-Perrier Aktie zu einem KGV von 10 (2025e) erworben werden, was einem Abschlag von 47 % auf den langfristigen Durchschnittswert (KGV 19) entspricht

- Kapitalallokation: Die Dividendenrendite erreicht einen Wert von 1,8 %, die Ausschüttungsquote liegt bei unter 20 % des Gewinns. Die letzten Jahre wurden genutzt, um die Verschuldung stark abzubauen. Ob in Zukunft höhere Dividenden ausgeschüttet werden, ist unklar

- Fazit: Laurent-Perrier ist ein hervorragend positioniertes Champagnerhaus mit einer sehr günstigen Bewertung. Allein der Marktwert des reifenden Inventars dürfte doppelt so hoch wie die Börsenkapitalisierung sein. Wenn die Verkaufspreise auch in Zukunft kräftig angehoben werden können, sind auf Sicht von zehn Jahren Kurse von 400 EUR denkbar (20 EUR EPS, 20er-KGV). In einer Phase der schwächelnden Weltwirtschaft würde die Ertragskraft aber mit hoher Wahrscheinlichkeit sinken. Ein Spezialfall, bei dem wir vor einem abschließenden Fazit noch tiefer eintauchen möchten

Alkoholaktien: Fazit und weiteres Vorgehen

Spirituosenaktien überzeugen mit hohen, verlässlich sprudelnden und dazu auch noch wachsenden Cashflows.

Alkohol wird seit mehreren tausend Jahren konsumiert, selbst ein dreizehnjähriges Verbot in den USA konnte den Konsum nicht unterbinden. Spirituosenaktien haben den Charakter von inflationsgeschützten Anleihen.

Trotzdem sind die Kurse je nach Unternehmen zwischen 40 und 70 % eingebrochen. Aus unserer Sicht kann dieses Phänomen durch das Ende der Nullzinsphase und ein zyklisches Tief erklärt werden.

Weil die Ertragskraft der führenden Spirituosenhersteller selbst in diesem Umfeld weitgehend stabil geblieben ist, haben sich die Bewertungen stark reduziert.

Da die Zinsen nun schon wieder sinken, dürfte der Druck auf die Kurse nachlassen. Auch der zyklische Gegenwind wird sich schon bald abschwächen, da sich die Lagerbestände schrittweise normalisieren.

Ein sehr spannender Zeitpunkt, um sich die Branche genauer anzuschauen.

Grundsätzlich erscheinen uns alle im Artikel vorgestellten Wertpapiere interessant. Wer gerne breit streut („nie bereut“), kann sich daher einen gleichgewichteten Korb aus allen sechs Titeln zusammenstellen.

Dadurch lassen sich die Risiken reduzieren, trotzdem liegt die Renditeerwartung bei etwas über 11 % pro Jahr. Das ist deutlich mehr als die 7-10 % jährliche Rendite, die bei einer breit gestreuten ETF-Anlage zu erwarten sind.

Abschließend noch der Case zu jeder Aktie in einem einzigen Satz:

- Diageo: Das Basisinvestment im Bereich der Spirituosenaktien, Anleger beteiligen sich an einem gut diversifizierten Weltmarktführer

- Pernod Ricard: Der Nr. 2 Player mit einer hervorragenden Position in aufstrebenden Märkten, aktuell zudem etwas preiswerter als Diageo bewertet

- Brown-Forman: Für alle Liebhaber der Jack Daniel’s Marke – ein Unternehmen mit einem besonders hochwertigen Portfolio, einer sehr soliden Bilanz und einer hervorragenden Marktposition im Bereich der amerikanischen Whiskeys

- Campari: Der Wachstumsstar mit den besten Fundamentaldaten und der höchsten Renditeerwartung. Wer der Marke Aperol eine gute Zukunft zutraut, sollte den Titel im Depot haben

- Rémy Cointreau: Ein Spezialfall, bei dem die künftige Rendite von der Entwicklung der Cognacnachfrage abhängig ist. Wenn die Getränke wieder stärker nachgefragt werden, ist mit einer sehr hohen Rendite zu rechnen. Aus unserer Sicht ist diese Frage aber sehr schwer zu beantworten, daher halten wir erst einmal Abstand

- Laurent-Perrier: Ein weiterer Spezialfall, die französische Firma ist ein hervorragend positioniertes Champagnerhaus mit einer derzeit sehr günstigen Bewertung

Das weitere Vorgehen

- Wir haben alle sechs Titel auf die Abilitato Watchlist gesetzt und werden ab sofort die weitere Unternehmens- und Kursentwicklung verfolgen

- In den nächsten Tagen werden wir vier Blogartikel nachschieben, in denen wir uns Diageo, Pernod Ricard, Campari und Laurent-Perrier im Detail anschauen

Melde dich jetzt für unseren kostenfreien Newsletter an, um unsere künftigen Beiträge zu den Spirituosenaktien nicht zu verpassen.

Melde dich für unseren kostenlosen, wöchentlichen Newsletter an

Recherchequellen

Dieser Abschnitt ist für alle, die auf eigene Faust weiter recherchieren möchten. Hier folgt eine Auflistung der wichtigsten Recherchequellen:

| Recherchequelle | Was ist dort zu finden? |

|---|---|

| Aktienfinder.net | Grafiken und Kennzahlen zur fundamentalen Entwicklung |

| Marketscreener.com | Analystenschätzungen zur künftigen Entwicklung |

| TIKR.com | Grafiken und Kennzahlen zur fundamentalen Entwicklung |

| OurWorldinData | Infografiken zum Alkoholkonsum |

| Diageo | Geschäftsberichte, Pressemeldungen und Investorenpräsentation |

| Pernod Ricard | Geschäftsberichte, Pressemeldungen und Investorenpräsentation |

| Brown-Forman | Geschäftsberichte, Pressemeldungen und Investorenpräsentation |

| Rémy Cointreau | Geschäftsberichte, Pressemeldungen und Investorenpräsentation |

| Campari | Geschäftsberichte, Pressemeldungen und Investorenpräsentation |

| Laurent-Perrier | Geschäftsberichte, Pressemeldungen und Investorenpräsentation |

| Best Anchor Stocks | Blogartikel zur Geschichte und den Wachstumsperspektiven der Alkoholindustrie |

| ValueandOpportunity.com | Unternehmensanalyse Laurent-Perrier |