Übersicht: Vergleich der Getränkeaktien

Vier Getränkeaktien analysiert: In unseren letzten vier Analysen haben wir jeweils eine Aktie aus der Getränkeindustrie untersucht: Monster Beverage, Celsius Holdings, Coca-Cola und PepsiCo haben wir uns der Reihe nach angeschaut.

Welche Aktie kaufen? In diesem Artikel vergleichen wir die Chancen und Risiken der vier Aktien miteinander. Wir arbeiten heraus, welche Aktie für welchen Anleger kaufenswert sein könnte. Damit schließen wir unsere Recherchen zur Getränkeindustrie vorläufig ab.

Wie geht es nun weiter? Was euch als Nächstes auf unserem Blog erwartet, erfahrt ihr am Ende des Artikels.

Diesen Vergleichsartikel als Podcast anhören

Hinweis in eigener Sache: Ab sofort könnt ihr diesen Artikel auch als Podcast anhören. Wir sind auf dem AktienMitKopf-Kanal zu Gast gewesen und haben dort über diesen Artikel gesprochen.

Clusterorientierter Investmentansatz

Wir verfolgen einen clusterorientierten Investmentansatz. Wir schauen uns in der Regel nicht nur ein Unternehmen, sondern direkt eine Vielzahl von Unternehmen in einer Branche an.

Wer nur ein Unternehmen einer Branche analysiert, läuft Gefahr, dieses Unternehmen einseitig zu betrachten. Erst die Analyse mehrerer Wettbewerber hintereinander führt dazu, dass ein ausgewogeneres Bild entsteht.

Wir vergleichen diese Vorgehensweise gerne mit einer Theaterbühne. Wenn wir uns erstmalig einer Branche nähern, dann ist diese Bühne überhaupt nicht ausgeleuchtet. Schließlich haben wir uns noch nie mit der Branche befasst. Nach der Analyse des ersten Unternehmens strahlt ein erster Scheinwerfer auf die Bühne.

Wir können die Bühne bzw. Branche jetzt aus einem speziellen Blickwinkel erkennen. Allerdings wird aus diesem Blickwinkel noch nicht die ganze Realität sichtbar – unser Eindruck ist verzerrt. Dies liegt daran, dass jedes Unternehmen seine Position im Wettbewerb gerne besonders vorteilhaft darstellt. Auf die Schwächen wird in der Regel hingegen nicht oder kaum hingewiesen.

Wenn wir nach der ersten Analyse einige Wettbewerber anschauen, so wird die Theaterbühne von immer neuen Scheinwerfern angestrahlt – und wir können das tatsächliche Geschehen immer besser erkennen. Durch die unterschiedlichen Blickwinkel auf jedes Unternehmen entsteht am Ende ein ausgewogener Gesamteindruck.

Auf unserer Seite „Investmentkonzept“ haben wir unsere Investmentstrategie niedergeschrieben. Dort steht:

Wir können uns ein „Wissens-Cluster“ aufbauen. Durch den Vergleich aller relevanten Wettbewerber können die Unternehmen mit dem besten Chance-Risiko-Verhältnis herausgepickt werden.

Genau das ist das Ziel dieses Artikels. Wir wollen die Chancen und Risiken der vier Getränkeaktien miteinander vergleichen.

Branche der nicht alkoholischen Erfrischungsgetränke

Zuerst werfen wir einen Blick auf die Branche der nicht alkoholischen Erfrischungsgetränke. Diese lässt sich mit folgenden Merkmalen beschreiben:

Stabile Nachfrage: Jeden Tag wachen fast acht Milliarden Menschen mit Durst auf. Egal, ob die Wirtschaft gerade boomt oder sich in einer tiefen Krise befindet: Getrunken werden muss trotzdem. Entsprechend stabil ist die Umsatz- und Gewinnentwicklung der in dieser Branche tätigen Unternehmen. Es ist kein Zufall, dass Coca-Cola und PepsiCo ihre Dividenden seit mehreren Jahrzehnten in jedem einzelnen Jahr anheben können.

Hohe Verzinsung auf das eingesetzte Kapital: Die Eigenkapitalrenditen der von uns analysierten Getränkeunternehmen sind weit überdurchschnittlich. Das Geschäft lässt hohe Gewinnmargen zu. Zudem besteht die Möglichkeit der Auslagerung von Produktion und Vertrieb. Wer sich (wie Coca-Cola, Monster Beverage und Celsius Holdings) ausschließlich auf die Entwicklung von neuen Getränken sowie auf das Marketing konzentriert, muss kaum Kapital einsetzen und kann trotzdem hohe Cashflows erwirtschaften.

Begrenztes Wachstumspotential: Die Nachfrage ist zwar stabil, aber sie wächst nur sehr langsam. Insgesamt kann die Branche um jährlich etwa vier bis fünf Prozent wachsen. Das Wachstum setzt sich aus folgenden Komponenten zusammen:

- Anstieg der Weltbevölkerung: 1 % pro Jahr

- Preiserhöhungen aufgrund von Inflation: 2 % pro Jahr

- Preiserhöhungen aufgrund von gestiegenen Einkommen: 1 % pro Jahr

Innerhalb der Branche gibt es verschiedene Unternehmen, die sich unterschiedlich positioniert haben. Der Markt für Energydrinks wächst beispielsweise überdurchschnittlich stark, mit rund sieben bis acht Prozent pro Jahr.

Daher haben wir neben den Standardwerten Coca-Cola und PepsiCo auch die beiden spezialisierten Energydrink-Hersteller Monster Beverage und Celsius Holdings analysiert. Diese Unternehmen wachsen stärker.

Es folgt ein Überblick über das Geschäftsmodell und die Chancen und Risiken der vier von uns analysierten Getränkeaktien.

Die vier nicht alkoholischen Getränkeaktien in der Übersicht

Sofern dir dieser Überblick noch nicht ausreicht, kannst du hier unsere vollständigen Analysen zu den vier Aktien durchlesen:

- Coca-Cola Aktienanalyse

- PepsiCo Aktienanalyse

- Monster Beverage Aktienanalyse

- Celsius Holdings Aktienanalyse

Machen wir nun weiter mit der Bewertung der vier Unternehmen.

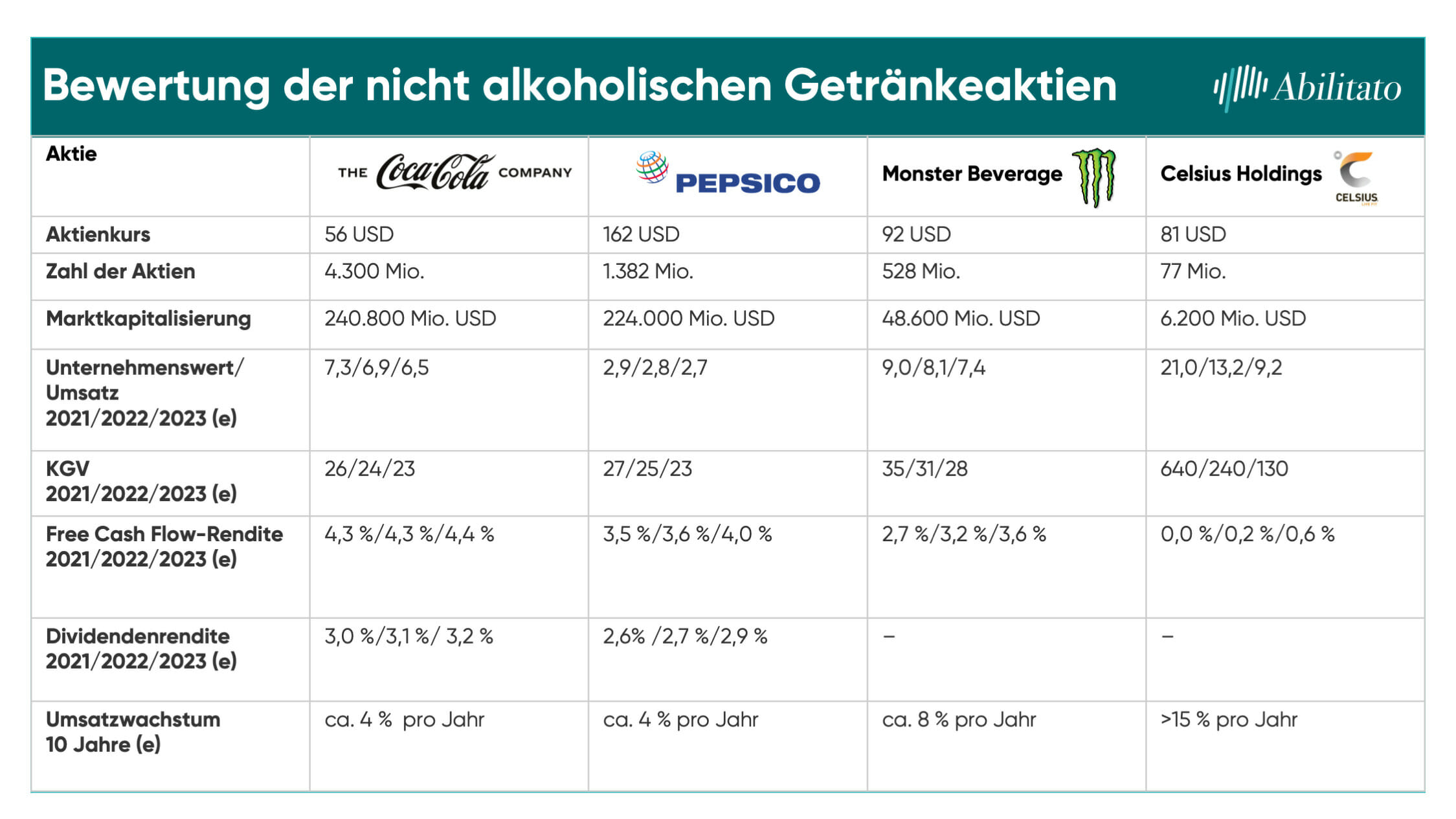

Bewertung der vier nicht alkoholischen Getränkeaktien

Der Blick auf die Marktkapitalisierung zeigt: Coca-Cola und PepsiCo sind die beiden etablierten Standardwerte. Monster Beverage und Celsius Holdings sind spezialisierte Unternehmen, die stärker wachsen können.

Folglich erscheint es sinnvoll, die Standardwerte und Wachstumsaktien getrennt voneinander zu vergleichen.

Blick auf die Standardwerte: Coca-Cola oder PepsiCo Aktie kaufen?

Beide Unternehmen sind auf eine gewaltige Größe angewachsen. Sie erzielen enorm hohe Gewinne. Allerdings steigt der Ertrag nur noch um wenige Prozent pro Jahr an.

Folglich sind die Aktien von Coca-Cola und PepsiCo nicht zum maximalen Vermögensaufbau geeignet. Wer diese Werte kauft, möchte sein Vermögen und die Kaufkraft absichern und daraus einen gewissen Cashflow erzielen.

Coca-Cola ist die richtige Aktie, um sich langfristig an den Chancen in den aufstrebenden Ländern zu beteiligen. Dort ist das Unternehmen viel stärker als PepsiCo aufgestellt. Zudem hat sich Coca-Cola im Gegensatz zu PepsiCo ausschließlich auf den Getränkemarkt spezialisiert.

PepsiCo ist die richtige Aktie, um auf weiteres Wachstum im Snack-Geschäft bzw. die Abkehr von den drei festen täglichen Mahlzeiten zu setzen. PepsiCo ist viel stärker als Coca-Cola auf die USA fokussiert.

Bewertung der Coca-Cola und PepsiCo Aktie im Vergleich

Da es sich bei beiden Aktien um etablierte Geschäftsmodelle handelt, können wir die Aktien gut anhand des KGVs (englisch: Price / Earnings) bewerten.

Coca-Cola wurde seit dem Jahr 2007 durchschnittlich mit dem 20-fachen KGV bewertet, PepsiCo mit dem 19-fachen KGV. Aktuell wird Coca-Cola mit dem 24-fachen und PepsiCo mit dem 25-fachen KGV bewertet.

Historisch gesehen hat Coca-Cola somit eine geringfügig höhere Bewertung erhalten. Aktuell ist PepsiCo teurer. Wie lässt sich das erklären?

Coca-Cola hat unter der Coronakrise gelitten. Das Unternehmen ist stark im sogenannten Außer-Haus-Geschäft (Restaurants, Bars, Diskotheken) vertreten. Aufgrund der Coronakrise wurde dieser Absatzkanal stark beeinträchtigt bzw. teilweise sogar ganz geschlossen.

PepsiCo hingegen konnte von den Einschränkungen profitieren. Wer im Home Office arbeitet, hat keinen Zugang zur Kantine. Für einige Menschen ist es bequem, sich eine Chipstüte auf den Schreibtisch zu legen und etwas zu snacken.

Während bei Coca-Cola der Umsatz im Jahr 2020 um etwa 11 % gesunken ist, konnte PepsiCo seinen Umsatz leicht steigern.

Dieser Effekt der erfolgreicheren Bewältigung der Coronakrise dürfte dazu geführt haben, dass PepsiCo nun als die stabilere Aktie gilt und daher einen geringfügigen Bewertungsaufschlag zugestanden bekommt.

Wenn wir uns heute zwischen den beiden Aktien entscheiden müssten, würden wir jedoch auf Coca-Cola setzen. Dafür sprechen folgende Gründe:

- Höheres EPS-Wachstum: Seit dem Jahr 2000 konnte Coca-Cola den Gewinn je Aktie um jährlich 8 % steigern, PepsiCo hat „nur“ 7 % erreicht.

- Höherer Cashflow: Coca-Cola hat die Produktion und den Vertrieb ausgelagert. PepsiCo betreibt im Gegensatz dazu eigene Anlagen. Dies führt dazu, dass PepsiCo einen Teil des Gewinns einbehalten muss – um den Ausbau und die Modernisierung dieser Anlagen finanzieren zu können. Bei Coca-Cola fällt der Cashflow höher aus.

- Breiter aufgestellt: Coca-Cola ist stärker in den aufstrebenden Ländern vertreten. PepsiCo ist stark vom US-Snackgeschäft abhängig.

- Leicht günstigere Bewertung: Historisch wurde die Coca-Cola Aktie mit einem leichten Aufschlag gegenüber der PepsiCo Aktie bewertet. Aktuell gibt es den Wert mit einem leichten Abschlag.

Als Autor dieses Artikels bin ich übrigens sowohl in der Coca-Cola Aktie als auch in der PepsiCo Aktie investiert.

Es gibt Zeiten, in denen der Bewertungsabschlag von PepsiCo eher für die PepsiCo Aktie spricht, und es gibt Zeiten, in denen es die Coca-Cola Aktie etwas günstiger zu haben gibt. Aktuell sehen wir die Coca-Cola Aktie im Vorteil.

Wer beiden Unternehmen langfristig 4 % jährliches Wachstum bei der Ertragskraft zutraut, kann bei Coca-Cola mit einer jährlichen Renditeerwartung von etwa 8,5 % rechnen und bei PepsiCo mit etwa 7,5 %.

Blick auf die Wachstumsaktien: Monster Beverage oder Celsius Holdings Aktie kaufen?

Monster Beverage und Celsius Holdings haben sich auf Energydrinks spezialisiert. Beide Unternehmen profitieren von der stark wachsenden Nachfrage nach diesen Getränken.

Die Aktien eignen sich für Investoren, die einen besonders starken Vermögenszuwachs erzielen möchten. Allerdings gehen mit den erhöhten Chancen auch erhöhte Risiken einher – und der Einstiegszeitpunkt sollte klug gewählt werden. Denn auch für das beste Geschäftsmodell kann man einen überhöhten Preis bezahlen.

Monster Beverage ist die richtige Aktie, um von den globalen Wachstumsmöglichkeiten im Energydrinkmarkt zu profitieren. In einigen Jahren wird Monster wohl Red Bull vom Thron stoßen und zur neuen globalen Nummer Eins aufsteigen. Das Unternehmen profitiert davon, dass Coca-Cola den Vertrieb der Getränke übernommen hat. Seitdem entwickelt sich das internationale Geschäft prächtig.

Celsius Holdings ist ein rasant wachsendes Unternehmen. Das Management ist hochmotiviert und will in den USA aus dem Duell zwischen Monster und Red Bull ein Triell formen. Das Produkt ist einzigartig und kommt bei der jungen Zielgruppe gut an: Kein Zucker, keine unnötigen Zutaten, kein Zittern und keine darauffolgende Phase der Müdigkeit. Dafür sorgt der Konsum des Getränks für einen lang anhaltenden und konzentrierten Energieschub – und hilft angeblich sogar bei der Verbrennung von Kalorien.

Das Unternehmen befindet sich in einer sehr jungen Wachstumsphase. Im Jahr 2022 dürfte der Umsatz von Monster Beverage um den Faktor 12 höher sein als der Umsatz von Celsius Holdings.

Folglich ist das Wachstumspotential von Celsius Holdings erheblich größer als bei Monster Beverage. Im dritten Quartal 2021 ist der US-Umsatz von Celsius Holdings gegenüber dem Vorjahresquartal um unglaubliche 214 % nach oben geschossen.

Doch auch die Risiken sind stark erhöht. Es ist keinesfalls sicher, dass Celsius Holdings so groß wie Red Bull und Monster Beverage werden wird.

Bewertung der Monster Beverage und Celsius Holdings Aktie im Vergleich

Da es sich bei beiden Aktien um stark wachsende Unternehmen handelt, können wir die Aktien gut anhand des KUVs (englisch: MCAP / Revenues) bewerten.

Leider lässt TIKR derzeit keine Anzeige des KUVs zu. Daher sind wir auf das Verhältnis von Unternehmenswert zu Umsatz ausgewichen. Hierfür wird zur Marktkapitalisierung noch die Verschuldung addiert. Da beide Unternehmen schuldenfrei arbeiten, kann der Indikator wie das KUV interpretiert werden und unterscheidet sich davon kaum.

Beide Aktien wurden in der Vergangenheit mit dem etwa 6-fachen Umsatz bewertet. In den letzten fünf Jahren wurde Monster (blaue Linie) mit dem 8- bis 12-fachen Umsatz bewertet. Aktuell ist die Monster Beverage Aktie zum 7,9-fachen Umsatz zu haben – somit ist sie etwas günstiger als im historischen Durchschnitt der letzten fünf Jahre.

In unserer Monster Beverage Aktienanalyse sind wir zu dem Fazit gekommen, dass der Aktienkurs von Monster langfristig gesehen um etwa 13 % pro Jahr ansteigen könnte – wenn das Umsatzwachstum von 10 % pro Jahr intakt bleibt.

Nun zu Celsius Holdings: Die Bewertung dieser Aktie unterliegt viel stärkeren Schwankungen. Da das Umsatzwachstum in den letzten Quartalen stark angestiegen ist, hat sich die Bewertung immer weiter erhöht. Aktuell wächst der Umsatz von Celsius Holdings mit mehr als 100 % pro Jahr. Wir gehen davon aus, dass sich diese Wachstumsraten bald abschwächen werden.

Dennoch könnte es Celsius Holdings gelingen, auch in den kommenden 10 Jahren deutlich stärker als Monster Beverage zu wachsen. Insofern ist eine etwas höhere Bewertung als bei der Monster Beverage Aktie durchaus angemessen.

Sobald das KUV unter einen Wert von 10 fällt, wird die Aktie für uns interessant. Dafür müsste der Aktienkurs auf Basis des von uns geschätzten Umsatzes des Jahres 2022 (500 Mio. USD) auf einen Wert von unter 64 USD fallen.

Sollte es Celsius tatsächlich gelingen, über die nächsten 10-20 Jahre zu Monster und Red Bull aufzuschließen, so könnte sich der Aktienkurs vervielfachen. Allerdings steht dieser Chance auch ein stark erhöhtes Risiko gegenüber. Die Aktie eignet sich nur für risikobereite Anleger und sollte mit einer geringen Gewichtung ins Depot gekauft werden.

Fazit

Jeder Anleger muss für sich selbst entscheiden, welche Aktien in sein Depot passen. Jeder von uns verfolgt andere Ziele und bringt eine unterschiedliche Risikobereitschaft mit.

Folglich kann es nicht „die beste“ Aktie geben. Wir hoffen, dass euch unsere Einschätzungen ein wenig weiterhelfen können.

Ein Hinweis in eigener Sache: Als Autor dieses Artikels bin ich persönlich in den Aktien von Coca-Cola, PepsiCo und Monster Beverage investiert. Die Celsius Holdings Aktie finde ich sehr interessant – allerdings warte ich mit einem Einstieg ab, bis sich die Bewertung auf ein KUV von weniger als 10 reduziert.

Wie geht es nun weiter?

Wir beobachten ab sofort die fundamentale Entwicklung und die Kursentwicklung der vier von uns analysierten Getränkeaktien.

In unserem kostenlosen Newsletter gehen wir regelmäßig auf die Quartalszahlen der Unternehmen ein und machen auf mögliche Einstiegsgelegenheiten aufmerksam. Falls du diese kurzen Updates zu den vier Aktien nicht verpassen möchtest, dann melde dich jetzt für unseren Newsletter an.

Melde dich für unseren kostenlosen, wöchentlichen Newsletter an

Mit der Branche der nicht alkoholischen Getränke sind wir vorerst fertig. Gut möglich, dass wir in einigen Wochen bzw. Monaten einen Blick auf die Branche der alkoholischen Getränkeindustrie werfen. Bierhersteller wie AB InBev und Spirituosenhersteller wie Diageo oder Pernod-Ricard könnten sich ebenfalls für eine langfristige Investition eignen.

Falls ihr an Analysen zu diesen Aktien interessiert seid, schreibt doch einfach einen kurzen Kommentar unter diesem Beitrag. So können wir euer Interesse besser einschätzen.

Ansonsten sehen wir unsere Aufgabe darin, in diesem recht teuer gewordenen Markt für euch Aktien aufzuspüren, die immer noch fair bewertet oder sogar unterbewertet sind. Wir haben bereits die Recherchen zu einigen Aktien aufgenommen und können es kaum erwarten, euch diese vorzustellen. Bis bald.

Welche der vier von uns analysierten Aktien ist euer Favorit – und warum? Schreibt es in die Kommentare. Wir freuen uns auf eine bereichernde Diskussion.